что относится к трансакционным издержкам

Транзакционные издержки и их влияние на результат инвестирования. Формула стоимости услуг доверительного управления.

В этом материале мы рассмотрим, какие расходы несет инвестор, осуществляя сбережения в ценных бумагах и какое влияние эти расходы оказывают на результат инвестирования.

«Жизнь проще, чем кажется, но сложнее, чем думаешь…»

«Скромность не только украшает человека, но и делает его богаче…»

Немногие задумываются, насколько важным является для инвестора уровень транзакционных издержек (ТИ), которые он несет, осуществляя сбережения в ценных бумагах. В данной статье мы расскажем об этом и приведем результаты наших исследований. К транзакционным издержкам можно отнести все виды расходов по операциям, связанным с ценными бумагами: приобретение, владение, хранение, продажа, получение дохода, доверительное управление.

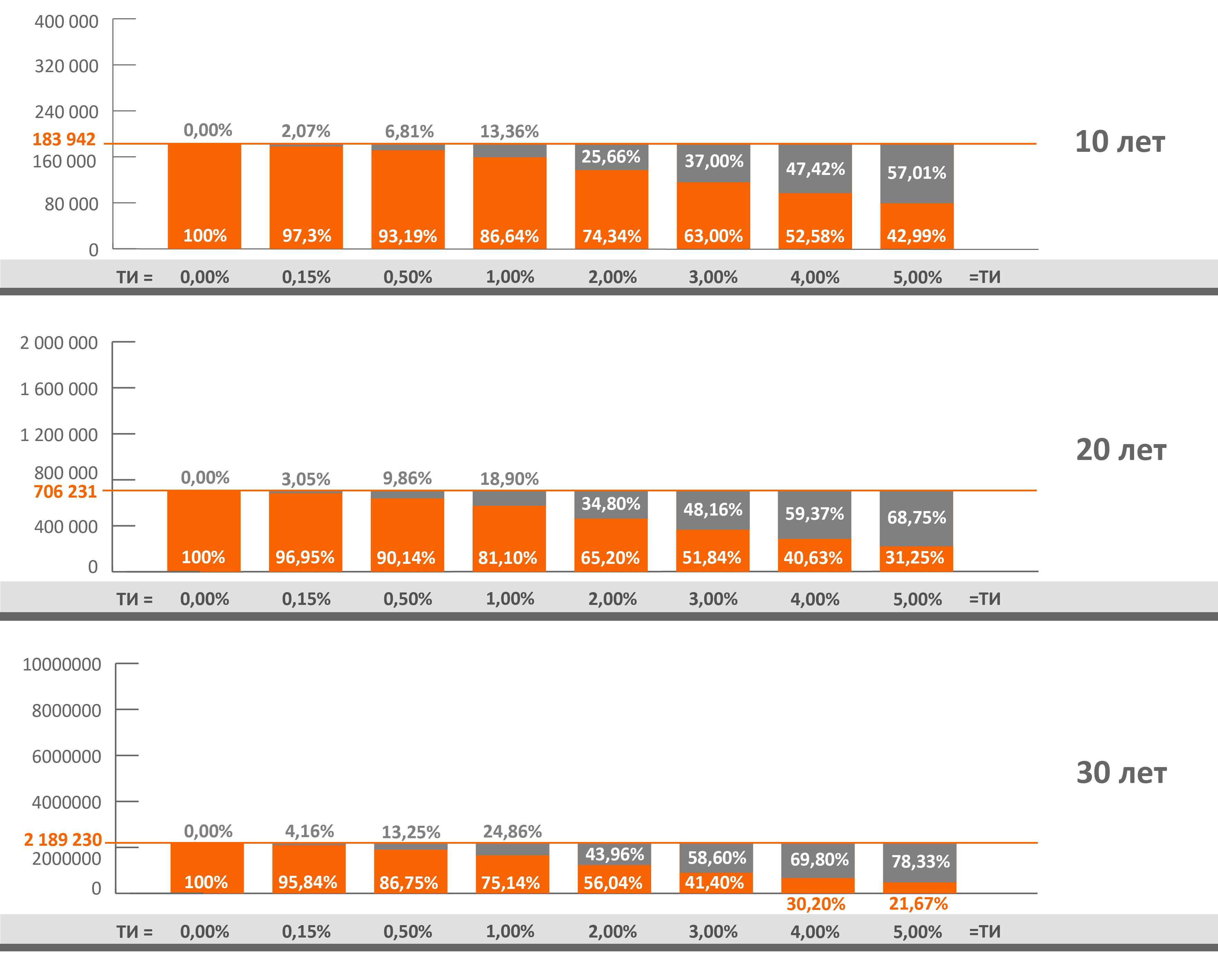

Влияние размера ТИ на результат инвестора, доля потерь в зависимости от уровня доходности.

Приведем результаты инвестирования для следующих вводных данных:

Начальная сумма инвестиций

На данном этапе мы не учитываем влияние налогов. Результаты для разного уровня ТИ (в % от стоимости портфеля) приведены в таблице:

Транзакционные издержки (ТИ)

Срок, 10 лет

Срок, 20 лет

Срок, 30 лет

То есть при издержках более 2%, инвестор теряет на больших сроках инвестирования свыше половины прибыли! И это еще до итогового налогообложения.

Увеличение абсолютных размеров доходности инвестирования не сильно меняет картину.

Начальная сумма инвестиций

По-прежнему не учитываем влияние налогов. Результаты приведены в таблице:

Транзакционные издержки (ТИ)

Срок, 10 лет

Срок, 20 лет

Срок, 30 лет

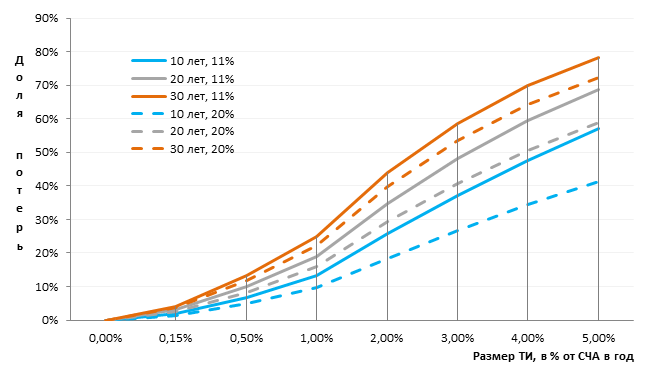

Влияние размера ТИ при различных сроках инвестирования и уровнях доходности:

Итоговая для инвестора доходность в годовых процентах до вычета налогов для разного уровня ТИ представлена в следующей таблице:

Минимальным можно считать уровень издержек в 0.15% от размера портфеля в год для рядового инвестора, инвестирующего в самостоятельно формируемый индексный портфель.

Главным конкурентом сбережений на фондовом рынке является депозит. Необходимо отметить, что уровень депозитной доходности в долгосрочном периоде равняется размеру инфляции, дополнительным и очень существенным плюсом для вкладчика в нашей стране является отсутствие налога на доходы по депозитным вкладам.

(Вопрос на полях: не является ли это еще одним приемом (в дополнение к низкой финансовой грамотности) с целью отодвинуть население от становления владельцем настоящей собственности – собственности на средства производства – акций?).

Предсказуемость и линейный рост сбережений в депозитах делает этот инструмент очень комфортным. Доходность инвестиций на фондовом рынке, в первую очередь на рынке акций, должна превосходить в долгосрочном периоде доходность депозита. Если принять, что согласно статистике, долгосрочная первичная (до вычета ТИ) доходность рынка акций (основного фондового индекса) с учетом дивидендов превышает доходность депозитов на 3-5%, то становится очевидным предельный уровень ТИ для инвестора. Также необходимо оценить влияние на уровень итоговой доходности налогообложения доходов от операций с ценными бумагами.

Влияние налогов и срока их уплаты на результат инвестора.

Приведем результаты инвестирования 100 000 рублей для разного уровня процентных ставок:

срок, лет

Потери при налоге 13% (ежегодно)

Потери при налоге 13% (в конце срока)

Как мы видим, влияние налога и срока его уплаты крайне сильно влияют на итоговый результат. Потери инвестора от ежегодной уплаты налога на весь доход за год на долгих сроках в разы больше в сравнении с уплатой налога в конце срока инвестирования! Такой значительный эффект дают так называемые налоговые каникулы, то есть возможность реинвестировать ежегодную прибыль с уплатой налога только в конце срока. При более высоких уровнях доходностей потери из-за ежегодного вывода средств на налоги увеличиваются до неприличных размеров. Стоит отметить, что даже если инвестор не совершает операций с определенной акцией и, как следствие, не обязан по итогам года платить налог с курсового роста, то налог на дивиденды будет уплачен автоматически. Если учесть, что доход портфеля от дивидендов составляет в среднем 30-40% от общей годовой доходности, то даже при отсутствии активных действий инвестор теряет существенные суммы, которые мог бы реинвестировать. Открытый паевой инвестиционный фонд (ОПИФ) обладает значительными налоговыми преимуществами: результат от операций с ценными бумагами и дивиденды не облагаются налогом, а налога на прирост стоимости пая при погашении можно избежать, продержав паи в собственности более 3-х лет. Подробней «Какие налоги платит ПИФ? Как получать регулярный доход пайщику?».

Несложно оценить преимущество ОПИФ, как формы управления портфелем, в сравнении с самостоятельным способом инвестиций в процентах от стоимости чистых активов (размер портфеля ценных бумаг фонда) в виде ТИ, которые инвестор мог бы выплачивать ежегодно за возможность получать налоговые каникулы, а в итоге и вообще не платить налог на доходы. Для этого достаточно сопоставить абсолютные размеры потерь инвестора от ТИ в первых таблицах с размером потерь от уплаты налогов. Получаем следующие соответствия:

Эквивалент ежегодных ТИ от СЧА

Возможности паевого инвестиционного фонда

Уплата 13% при погашении паев в конце срока инвестирования

Использование налоговой льготы при удержании паев более 3-х лет

Ежегодная уплата 13% от дохода за год

Уплата 13% от дохода в конце срока инвестирования

Следует отметить, что случай, указанный в нижней строке таблицы, когда инвестор при самостоятельном инвестировании уплачивает налог от всего дохода только в конце срока, на практике невозможен в силу приведенного выше примера (ежегодное получение дивидендов).

Вычисляем преимущество ОПИФ в процентах от стоимости чистых активов (СЧА):

Эквивалент ежегодной потери от СЧА при уплате 13% при погашении паев

Эквивалент ежегодной потери от СЧА при использовании 3-х-летней льготы

Ежегодная уплата 13% от дохода за год

Уплата 13% от дохода в конце срока инвестирования

Округленно преимущество ОПИФа, как формы управления портфелем, в части уплаты налогов в долгосрочном периоде можно оценить в размере 0.5-1.0% ежегодных ТИ. Если общие ТИ ОПИФа меньше указанного размера, а эффективность управления одинаковая, например, равняется среднерыночной, то рациональным поведением долгосрочного инвестора будет осуществлять сбережения посредством ОПИФа.

Активное управление: цели и риски.

Цель активного управления — получение результата выше среднерыночного (упрощенно результат основного фондового индекса акций, включающего дивиденды). Добиться данной цели можно двумя способами: игрой на колебаниях курсовой стоимости или формированием портфеля в долях, отличающихся от структуры фондового индекса (отсутствие определенных акций в индексе означает их долю, равную нолю). Способ игры на колебаниях мы не рассматриваем – УК Арсагера не считает возможной эффективную игру на колебаниях в долгосрочном периоде. Основу второго способа составляет кропотливый анализ деятельности всех эмитентов, возможных к приобретению в портфель, с целью формирования пула акций, обладающих средневзвешенной потенциальной доходностью, превышающей средневзвешенную потенциальную доходность акций из состава индекса.

Таким образом, если мы рассуждаем об осознанном и неслучайном процессе получения альфы (α – величина превышения результата фондового индекса), то это связано с серьезными трудозатратами в области фундаментальных исследований и скрупулезной аналитической работой как на уровне макроэкономики (прогноз уровня процентных ставок, величины инфляции, кросс-курсов валют, цен на сырьевых рынках, динамики ВВП и пр.), так и на уровне микроэкономики (прогноз экономических показателей деятельности конкретных компаний).

Споры о целесообразности предпринимаемых действий с целью получения α не утихают с момента изобретения индексных фондов, мы лишь отметим факт того, что одним из основных видов услуги доверительного управления (если фонд не индексный) является деятельность управляющего с целью превзойти среднерыночный результат. В противном случае инвестору целесообразно вложить средства в индексный фонд.

Следует напомнить статистику результатов участников рынка по сравнению с результатом индекса + дивиденды: 80% – хуже, 13% – равны, 7% – лучше. Случайный выбор управляющего приводит к вероятности не проиграть индексу в 20%. Подробнее о причинах такой статистики в статье «Кто выигрывает на фондовом рынке?».

Поэтому большое количество инвесторов на развитых рынках в качестве приоритетного инструмента сбережений в акциях выбирают индексные фонды с минимальными ТИ.

Но фондовый рынок не может состоять исключительно из индексных фондов. Кроме того, у индексного инвестирования существует ряд существенных недостатков – материал на эту тему «Индексный фонд. Выбор и смысл». Также важным моментом являются результаты инвестирования в фонды, работающие с α в долгосрочном периоде.

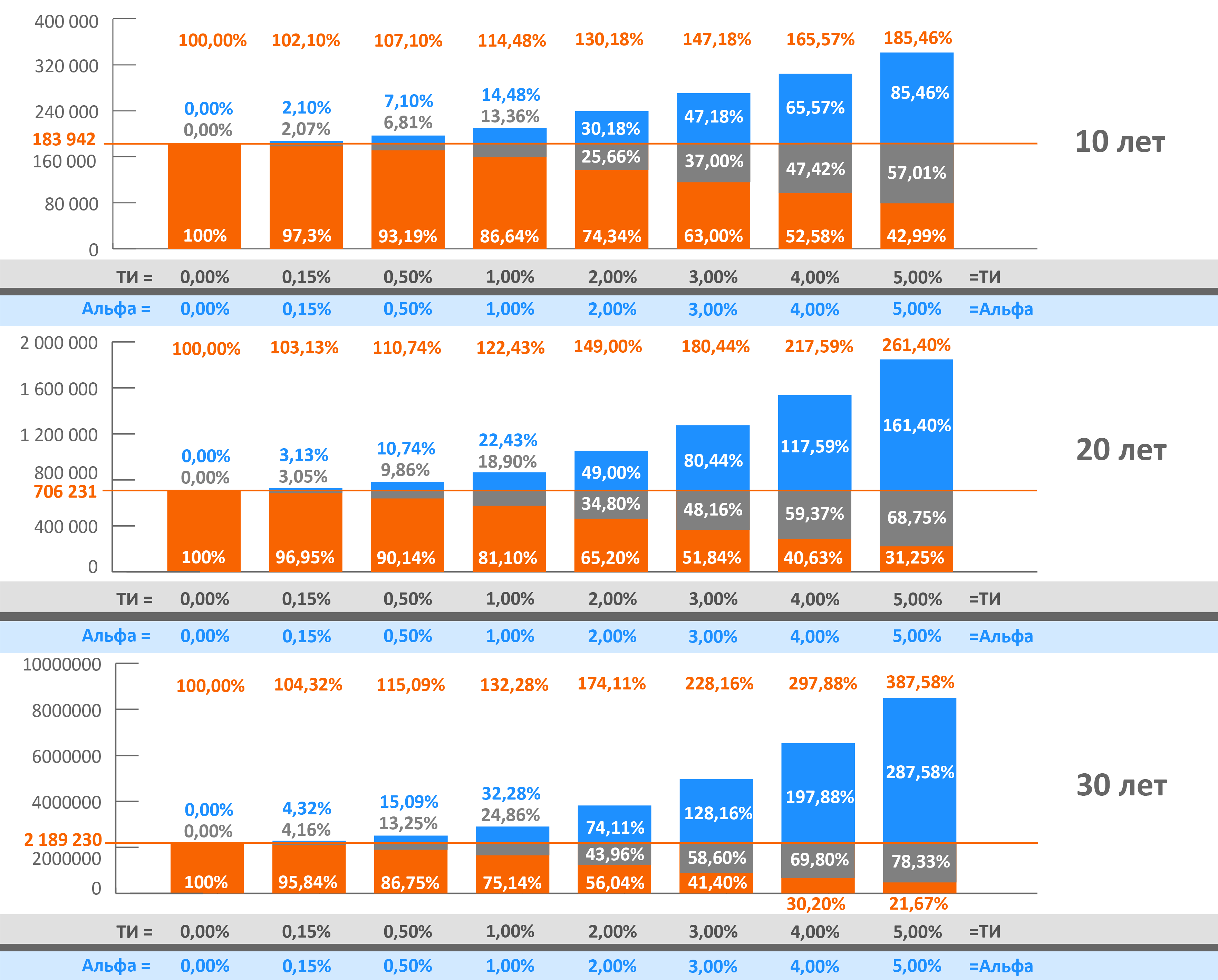

Приведем результаты инвестирования для следующих вводных данных:

Начальная сумма инвестиций

Результат инвестиций для различных значений α до налогообложения:

Величина альфы

Срок, 10 лет

Доход из-за α

Срок, 20 лет

Доход из-за α

Срок, 30 лет

Доход из-за α

Как видно из таблицы, небольшое, на первый взгляд, преимущество над рыночным результатом (индекс + дивиденды) дает очень существенный дополнительный доход, особенно при долгосрочных вложениях.

Сравним результаты работы четырех фондов для приведенных выше вводных данных. Фонд И – индексный фонд с минимальными ТИ.

Ежегодный результат к индекс+дивиденды (α)

+6% к результату индекс+дивиденды

-2% к результату индекс+дивиденды

По итогам 30 лет инвестирования разница дохода пайщика на вложенные 100 000 в фонд, который опережает ежегодно индекс на 3%, против фонда, который отстает на 3%, просто огромна: 5 млн против 900 тыс.! Доход же фонда с результатом на 5% менее индексного (что фактически равняется инвестированию с доходностью депозита 11%-5%=6% – уровень инфляции) всего 474 тыс., что в 10 раз меньше, чем у фонда с α = 3%.

Как мы уже упоминали выше, инвестор вкладывает в акции с целью получить доходность, превышающую доходность депозита. Существует две стратегии, между которыми инвестор должен сделать выбор (безусловно, можно распределить средства и между этими двумя способами):

В противном случае подходы управляющих могут означать лишь попытку поиграть на колебаниях на Ваши деньги и за Ваш счет. Часто трудозатраты по управлению портфелем носят холостой характер – деятельность в рамках лженауки (например, технический анализ, астрология и пр.), тем не менее на это тратится время и подобный «труд» оплачивается из средств клиента. Помните: траты на ТИ имеют вероятность, близкую к 100%, вероятность же получения преимущества над среднерыночным результатом значительно ниже!

Отдельного рассмотрения заслуживает вопрос стоимости услуг, связанных с получением α. С одной стороны, это неценовой вопрос, так как альфа – это, как правило, результат превышения уже за вычетом стоимости этих услуг (стоимость пая, динамику которого сравнивают, учитывает все расходы). Но с другой стороны, ТИ, например, вознаграждение управляющей компании (ВУК), – это то, что однозначно повлияет на уменьшение размера α в будущем (и влияло в прошлом). Уровень ТИ и размер альфы связаны, а точнее – размер альфы (а порой и само ее наличие) зависит от ТИ. Принцип, что чем лучше управляющий справляется с работой по получению альфы, тем дороже стоят его услуги, в этой части рыночных отношений не действует. В данном случае скорее наоборот: чем дешевле стоимость услуги, тем вероятнее и выше альфа для инвестора!

Также немаловажным моментом является уровень риска, который будет вынужден брать управляющий (точнее сказать: риск будут брать пайщики фонда) на портфель с целью получить альфу, так как чем больше ВУК, тем выше должен быть результат управления относительно результата «индекс + дивиденды». Например, у двух фондов при одном и том же значении α=3% и прочих издержках=1%, для фонда с ВУК=1% – результат должен превосходить индексный на 5%, а для фонда с ВУК=3% уже на 7%. В большинстве случаев это означает, что уровень диверсификации (уровень пересечения портфеля с индексным) второго фонда будет значительно ниже, чем у первого, так как большая альфа, как правило, подразумевает и большее отклонение структуры портфеля от структуры индекса. Подробнее «Клин Арсагеры», или особый взгляд на диверсификацию активов». Это означает, что и риск получения результата хуже рыночного также больше у второго фонда, то есть цена ошибки сильно возрастает, помимо того, что она в принципе увеличена на более высокий размер ВУК. Только четкая уверенность в высоких профессиональных качествах (или может в умении творить чудеса?) может быть обоснованием такого высокого значения ВУК.

Попробуем оценить стоимость услуг по получению α. Какой размер ВУК можно считать приемлемым? Еще раз упомянем, что инвестору необходимо предварительно изучить принципы и идеологию СУК фонда, а также получить характеристику результатов управления в сравнении с бенчмарком (индекс + дивиденды) на различных временных интервалах. Согласившись с СУК и получив устраивающий ответ по результатам, можно оценить размер ВУК. Так как альфа в будущем носит вероятностный характер, логично будет вычислить размер ВУК по формуле: ВУК=Pα*∆α, где

Pα – вероятность получения альфы,

Вопрос оценки вероятности – отдельная тема для изучения. Можно исследовать предыдущие результаты конкретного фонда, а можно использовать общую статистику 7/13/80. Например, при ориентире по α = 5%, размер ВУК=5%*7%=0.35%. В зависимости от трекрекордса (динамика паев в прошлом) фонда инвестор может посчитать приемлемой дополнительную премию к этому вознаграждению.

На наш взгляд, общий объем ТИ не должен превышать 3%, в противном случае в долгосрочном периоде инвестирование в акции становится бессмысленным в сравнении с депозитами.

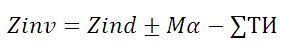

Формула результата для инвестора.

Выразим результат инвестирования в виде следующего равенства:

где Zind – результат «индекс+дивиденды»,

Mα – результат отставания/превышения курсовой динамики и дивидендных выплат портфеля инвестора (фонда) относительно результата «индекс+дивиденды»,

∑ТИ – сумма общих транзакционных издержек.

Значения могут быть выражены в годовых процентах (от суммы инвестиций). Также отметим, что результат спекуляций тоже можно выразить с помощью указанного выше равенства.

Оценивая эффективность осуществляемых инвестиций, необходимо обратить внимание на реалистичность выполнения в долгосрочном периоде следующего неравенства:

где minТИ – минимальные издержки (ориентировочно 0.15% от СЧА в год).

То есть чем выше ∑ТИ, тем более высокий результат необходимо получить от СУК в виде Mα. Именно поэтому спекуляции и прочие попытки игры на колебаниях («плечи», «шорты» и пр.), которые неизбежно ведут к росту ∑ТИ, в долгосрочном периоде не в состоянии обеспечить результат, превосходящий «индекс+дивиденды». При этом интенсивность деятельности (частота сделок, размер плеча и пр.) лишь снижает вероятность преимущества, в долгосрочном периоде сводя ее к нулю.

Мы описали выше, сколь существенными результатами для инвестора оборачивается незначительное, на первый взгляд, преимущество над индексом. Зеркальный размер ТИ, кажущихся аналогично несущественными и легко «отбиваемыми», имеет схожее влияние на результат. И если крайне сложно обеспечить ежегодное долгосрочное преимущество над индексом в 3% (если бы это было просто, то откуда бы взялись такие увеличенные доходы?), то и также сложно «отскрести» у рынка потерянные 3% на ТИ!

Отдельно стоит отметить постоянный денежный остаток в портфелях некоторых инвесторов – деньги в долгосрочном периоде ухудшают результат портфеля (фонда), так как не самоувеличиваются. В этом случае требование к эффективности СУК дополнительно возрастает – необходимо лишь частью портфеля обеспечивать результат на весь размер инвестиций.

Составляющие и размер ТИ для инвестора.

Затраты и ориентировочный размер приемлемых ТИ для инвестора фонда можно свести в таблицу:

Трансакционные издержки влияют на каждое ваше решение

Человек существует одновременно в социальной среде и в материальной среде. Воздействие человека на социальную среду есть трансакция, а его воздействие на материальную среду — трансформация. Изменение окружающей среды требует от человека затрат ресурсов. Трансакционные издержки — это ценность ресурсов, затрачиваемых на осуществление трансакции. Рассмотрим основные виды трансакционных издержек: издержки поиска, издержки измерения, издержки ведения переговоров и заключения контракта, издержки спецификации и защиты прав собственности, издержки оппортунистического поведения.

Величина трансакционных издержек характеризуется высокой степенью неопределенности. Трансакция есть творческий, уникальный процесс, элементы которого заранее неизвестны в деталях. Отсутствует отлаженный механизм распределения общих трансакционных издержек, потому что люди имеют разные предпочтения в отношении одних и тех же ресурсов.

Например, два предпринимателя подписали некое соглашение. Предположим, что затрачиваемые ресурсы в данном случае состоят лишь из затрат нервной энергии при оформлении документов. Если для первого предпринимателя субъективная тягость этих затрат ничтожна, а для второго предпринимателя велика, то величина трансакционных издержек будет зависеть от того, кто оформляет документы. Если оформляет первый предприниматель, то трансакционные издержки будут низкими, а если второй — то большими. В ситуации, когда достигнутое соглашение не содержит детального распределения обязанностей сторон по оформлению документов, трансакционные издержки являются неопределенной величиной.

Приведем еще один пример. Предположим, что производитель использует отлаженное взаимодействие с поставщиком ресурса. В данном случае издержки, связанные с обеспечением этого рутинного взаимодействия (транспортные, организационные, информационные, представительские и др.), целиком относятся к трансформационным издержкам. Если изменившаяся ситуация на рынке требует пересмотра базовых условий соглашения между производителем и поставщиком, то последние вынуждены вступить в новое социальное взаимодействие. Издержки каждой стороны, затрачиваемые на осуществление этого взаимодействия, относятся к трансакционным издержкам.

Трансформационные издержки и трансакционные издержки обычно связаны обратной зависимостью: сокращение одной величины влечет за собой увеличение другой, и наоборот. Проиллюстрируем эту закономерность на примере товарного обмена. Главным способом сокращения совокупных трансформационных издержек в сфере товарного обмена являются разделение труда и связанная с ним специализация производства. Чем сильнее развита специализация, тем более производителен труд на каждом отдельном участке производства, тем меньше суммарные трансформационные издержки. Вместе с тем с развитием специализации число участников производственного процесса увеличивается столь значительно, что между ними становятся невозможными какие-либо устойчивые межличностные связи.

Рассмотрим основные виды трансакционных издержек: издержки поиска, издержки измерения, издержки ведения переговоров и заключения контракта, издержки спецификации и защиты прав собственности, издержки оппортунистического поведения.

1. Издержки поиска

Теория поиска информации, или экономическая теория информации, была создана Дж. Стиглером, который в 1982 г. получил Нобелевскую премию по экономике. Стиглер рассматривает информацию как специфический ресурс, который хозяйственные субъекты используют для максимизации денежной выгоды.

Субъект получает информацию в результате поиска, а затраченные при этом средства представляют собой трансакционные издержки особого вида — издержки поиска. Стоимость ресурса «информация» равна величине этих издержек. В качестве хозяйственного субъекта Стиглер рассматривает покупателя, целью которого является приобретение заданного количества товара с минимальными затратами.

Продавцы предлагают товар по разным ценам, изначально неизвестным покупателю. Тот последовательно опрашивает продавцов относительно запрашиваемой цены, и с увеличением числа опрошенных продавцов известная ему минимальная цена уменьшается. Экономия, достигнутая в результате поиска, равна разности исходной и минимальной цен, умноженной на объем приобретаемого товара. Выгода, полученная в результате поиска, равна разности величины экономии и издержек поиска. Оптимальный объем поиска, или оптимальное число опрашиваемых продавцов, соответствует максимальной выгоде покупателя.

Оптимальный объем поиска может измениться по следующим причинам:

2. Издержки измерения

Измерения свойств благ производятся до их приобретения (ex ante) и после их приобретения (ex post).Оценки, полученные ex ante, влияют на выбор покупателем объема приобретаемого блага. В случае отказа от покупки этот объем равен нулю. Оценки, полученные ex post, влияют на выбор покупателем объема дальнейшего потребления этого блага. Таким образом, издержки измерения складываются из издержек измерения до и после приобретения. Разные блага характеризуются различными абсолютными и относительными значениями издержек этих видов.

Выделяют три категории благ: опытные, исследуемые и доверительные:

3. Издержки оппортунистического поведения

Выделяют два типа оппортунистического поведения — предконтрактное и постконтрактное:

Как следствие, на данном рынке информация о качестве товара распределяется асимметрично между покупателями и продавцами. В такой ситуации продавцы некачественных автомобилей могут продавать их по некоторой средней цене, которая приносит им прибыль, а продавцам качественных автомобилей — убытки. Покупателей такая цена устраивает, поскольку они воспринимают ее как умеренную цену за качественный товар. Вследствие оппортунистического поведения владельцев некачественных автомобилей владельцы качественных несут чрезмерные издержки и уходят с рынка.

Противодействие оппортунистическому поведению оказывает положительное воздействие на конечный результат деятельности фирмы в двух аспектах. Во-первых, сокращаются издержки оппортунистического поведения и общие издержки фирмы в целом. Во-вторых, увеличивается продуктивность наемных работников в связи с повышением их добросовестности. Оптимальной называют такую величину издержек противодействия оппортунистическому поведению, которая при прочих равных условиях обеспечивает максимальный конечный результат деятельности фирмы.

4. Издержки ведения переговоров и заключения контракта

5. Издержки спецификации и защиты прав собственности

Проблема спецификации прав собственности, а также разграничения прав возникает практически повсеместно, если воспроизводится система взаимодействия между людьми по поводу ограниченных ресурсов. В частности, определение сферы компетенции в рамках фирмы, домашнего хозяйства, государственного учреждения также сопряжено с определением субъекта — носителя права, объекта, набора действий, которые могут быть осуществлены в отношении данного объекта, а также условий делегирования данного права. На практике почти всегда происходит размывание прав собственности, т. е. воспроизводится ситуация, когда не удается обеспечить точное соблюдение того или иного правового режима.

Издержки рассматриваемого вида проявляются в двух основных формах. Во-первых, большая часть этих издержек обусловлена необходимостью непосредственной защиты прав собственности. Существенным их элементом выступают расходы на содержание органов правопорядка. Во-вторых, значительная часть рассматриваемых издержек связана с необходимостью воспитания и образования населения. Издержки в сфере образования и культуры обеспечивают: