что отражается по строке 210 декларации по налогу на прибыль

Инструкция: заполняем строку 210 декларации по налогу на прибыль

Строка 210 декларации по налогу на прибыль — это графа в отчете для отражения сумм по авансовым платежам, начисленным за расчетный период. Ее заполняют все налогоплательщики, но порядок различается в зависимости от способа взаиморасчетов с ФНС.

Данные, которые вносят в строку 210

Новый бланк и порядок заполнения строки 210 в декларации по налогу на прибыль за 2 квартал 2021 года закреплен в приказе ФНС России № ММВ-7-3/475@ от 23.09.2019. В форме КНД 1151006 несколько граф 210:

Для всех налогоплательщиков обязательно заполнение строки 210 декларации по налогу на прибыль за 9 месяцев и остальные периоды — КБК и строка 210 листа 02.

В графе 210 листа 02 указывается информация о рассчитанном и начисленном авансе за прошлый отчетный период. Порядок, как заполнить 210 строку в декларации на прибыль за первый квартал, полугодие, 9 месяцев и год, зависит от способа уплаты авансирования в бюджет — ежемесячно, поквартально или по фактической прибыли.

Строка 210 — это свод по налоговым авансам, то есть общая сумма по взносу в 20 %. Платеж подразделяется на:

Аванс платят поквартально

В ячейке 210 указывают, какой аванс начислили и планировали заплатить за предыдущий отчетный период. Сведения формируются по предыдущим отчетам. Вот как заполнить строку 210 в декларации по налогу на прибыль за год при ежеквартальных взаиморасчетах:

Аванс платят ежемесячно и доплачивают поквартально

При ежемесячных расчетах с поквартальной доплатой сумма начисленных авансовых платежей по налогу на прибыль в стр. 210 за 1 квартал и остальные периоды отражается следующим образом:

Чтобы правильно заполнить все поля декларации по налогу на прибыль, бесплатно используйте инструкции от КонсультантПлюс.

Налог перечисляют исходя из фактической прибыли

Заполняется аналогично поквартальным взаиморасчетам, только сведения разносятся каждый месяц.

Отчетный период начиная с января

Сумма начисленных авансовых платежей по налогу на прибыль стр. 210 за год (продолжение листа 02)

Перенос ячейки 180 из декларации за январь

Данные, которые вносят в строку 220

По аналогии с графой 210 заполняется строка 220 декларации по налогу на прибыль листа 02 — начисленные авансы в размере 3 % для перечисления в федеральный бюджет (п. 1 ст. 284 НК РФ). В ячейку вносятся значения за текущий отчетный период с учетом выбранного способа (периодичности) взаиморасчетов с бюджетом.

Графа 220 заполняется с учетом информации за предыдущий налоговый период. Вот как ее оформляют различные налогоплательщики:

Вот как заполняется графа 220 при ежемесячных взаиморасчетах с бюджетом:

Если налогоплательщик рассчитывается с бюджетом из фактических прибыльных поступлений, он заполняет графу 220 по формуле: стр. 190 минус стр. 250 из предыдущего отчета. В форме за январь для этого способа оплаты графа 220 не заполняется.

В 2009 году закончила бакалавриат экономического факультета ЮФУ по специальности экономическая теория. В 2011 — магистратуру по направлению «Экономическая теория», защитила магистерскую диссертацию.

Заполняем строки 210 и 290 в декларации по налогу на прибыль за первый квартал 2021 года

Причины особого подхода к авансам в отчете по налогу на прибыль за 1 квартал

При формировании декларации по налогу на прибыль за первый отчетный период года затруднения может вызывать заполнение строк 210 и 290, располагающихся на листе 02. Обе строки предназначены для сведений об авансах по налогу:

Попробуем разобраться, почему действуют именно такие правила и где надо брать цифры для строк 210 и 290 при исчислении налога на прибыль за 1 квартал 2021 года.

Построчный алгоритм заполнения декларации по налогу на прибыль можно найти в КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Заполнение строки 210 в отчетности по налогу на прибыль за 1 квартал

Порядок, применяемый при вычислении квартальных авансов по прибыли с ежемесячной уплатой, описан в п. 2 ст. 286 НК РФ. Этот порядок устанавливает, что объем авансов, уплачиваемых в первом квартале, должен равняться величине аналогичных платежей, начисляемых на протяжении четвертого квартала предыдущего года. В то же время объем авансов за четвертый квартал определяют цифры, сформировавшиеся при исчислении налога за 9 месяцев.

Эти два требования приводят к тому, что на листе 02 при создании отчетности за 9 месяцев в отношении исчисляемых на предстоящие периоды авансов формируются два комплекта строк (образуются за счет разбивки начислений по бюджетам) применительно:

Цифры, показываемые в отчетности за 9 месяцев по комплектам строк 290-310 и 320-340, идентичны. Соответственно, эти же цифры должны возникнуть в строках 210-230 отчета по первому кварталу.

ВНИМАНИЕ! Организации, уплачивающие только квартальные авансовые платежи, в декларации за 1 квартал строку 210 не заполняют, а в остальных кварталах переносят в нее данные из строки 180 Листа 02 за предыдущий квартал.

Принципы формирования цифр по строке 290 в отчете по прибыли за 1 квартал

При установлении значения, вносимого в строку 290 листа 02 в отчете по налогу на прибыль за 1 квартал, необходимо ориентироваться лишь на цифры, сформировавшиеся по строке 180 этой декларации. Уменьшать их на величину авансов, показанных применительно к первому кварталу в 9-месячном отчете за предыдущий год и, соответственно, отразившихся по строке 210, не нужно, поскольку:

Посмотреть образец заполнения декларации по налогу на прибыль за 1 квартал 2021 года можно в КонсультантПлюс, бесплатно получив пробный доступ:

Итоги

При оформлении отчета по прибыли за 1 квартал особое внимание рекомендуем уделить процессу внесения информации в строки 210 и 290 листа 02. В них отражаются данные о начисленных авансах на период отчета и на последующий квартал соответственно.

В строке 210 при составлении отчета за 1 квартал найдут отражение начисления, произведенные в отношении этого периода в 9-месячной отчетности за предыдущий год. Однако в отчетах за последующие периоды учитывать эти суммы в цифрах, отражаемых по строке 210, не нужно: объем данных для нее определяет сумма рассчитанного за предыдущий отчетный период налога и величина авансов, относящихся к кварталу, начавшемуся за этим периодом. В строке 290 отчета по первому кварталу отразится та же цифра, которая сформируется по строке 180 документа.

1С:Бухгалтерия 8: ответы на вопросы по налогу на прибыль

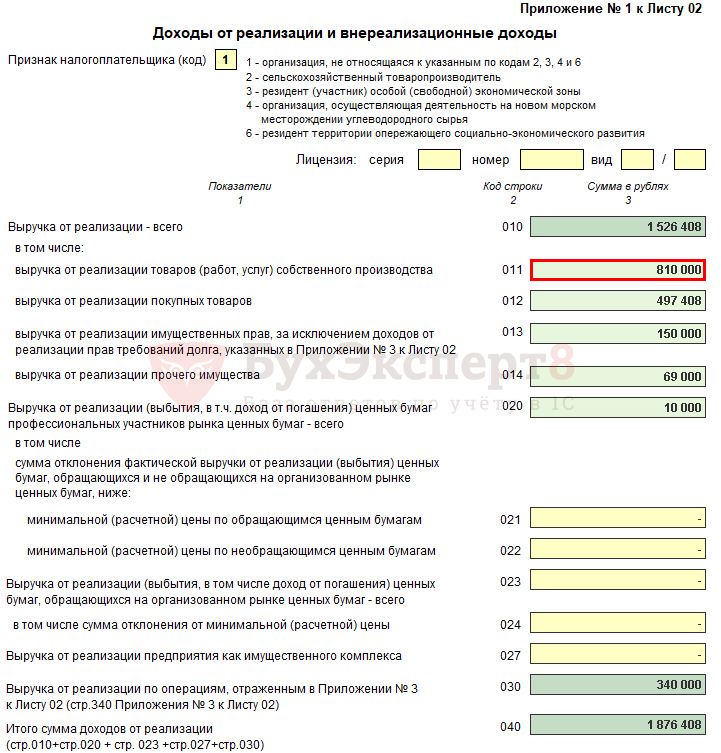

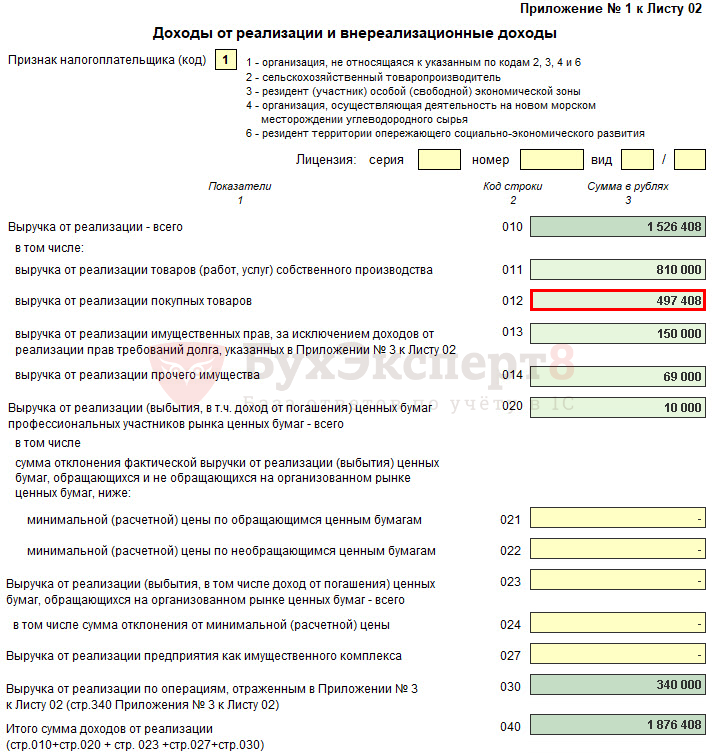

Почему при автоматическом заполнении Приложения № 1 к Листу 02 декларации по налогу на прибыль в строку 011 попадает только выручка от реализации услуг, а выручка от реализации продукции собственного производства ошибочно попадает в строку 012?

Чтобы Приложение № 1 к Листу 02 декларации заполнялось корректно, выручку от реализации по указанным видам операций нужно учитывать обособленно.

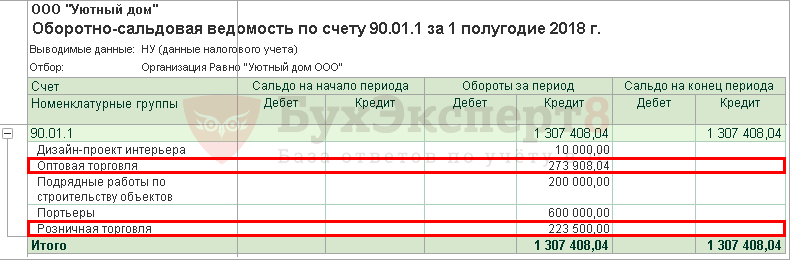

Для целей налогообложения прибыли в «1С:Бухгалтерии 8» редакции 3.0 выручка от продажи товаров (работ, услуг) собственного производства и выручка от продажи покупных товаров учитывается на одном и том же счете 90.01.1 «Выручка по деятельности с основной системой налогообложения». Для аналитического учета выручки предназначены виды субконто:

Значение субконто Номенклатура (элемент одноименного справочника) не позволяет однозначно определить, к какому виду операции относится выручка от продажи данной позиции, которая может быть как готовой продукцией, так и покупным товаром.

При автоматическом заполнении декларации по налогу на прибыль в «1С:Бухгалтерии 8» редакции 3.0 разделение выручки выполняется только на основании принадлежности к номенклатурным группам.

Напомним, что справочник Номенклатурные группы предназначен для хранения перечня видов товаров, продукции, работ, услуг, в разрезе которых ведется укрупненный учет, как затрат основного и вспомогательного производства, так и выручки, полученной от реализации товаров, работ, услуг.

Если организация одновременно торгует и покупными товарами, и товарами (работами, услугами) собственного производства, то выручку от реализации этих номенклатурных позиций следует относить к разным номенклатурным группам.

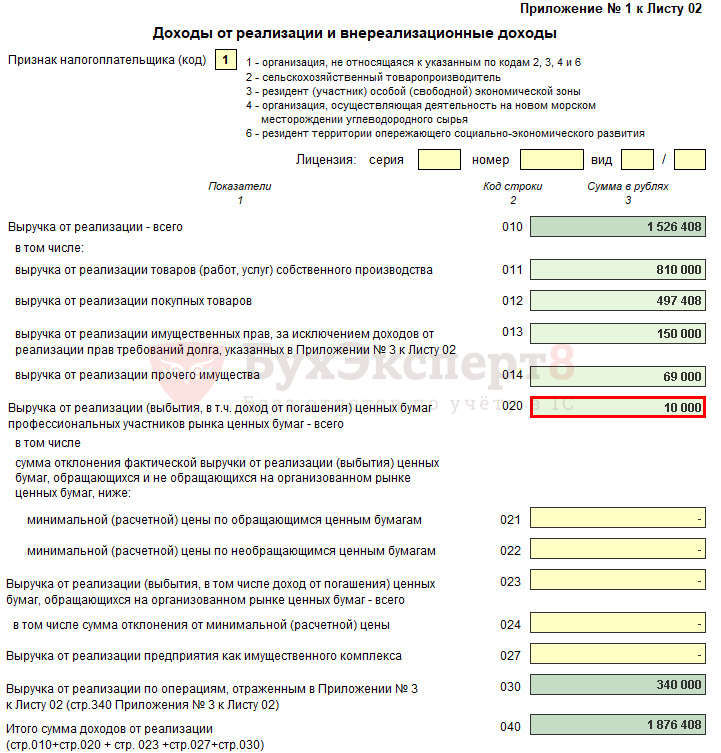

Рис. 1. Указание номенклатурных групп для учета доходов от реализации

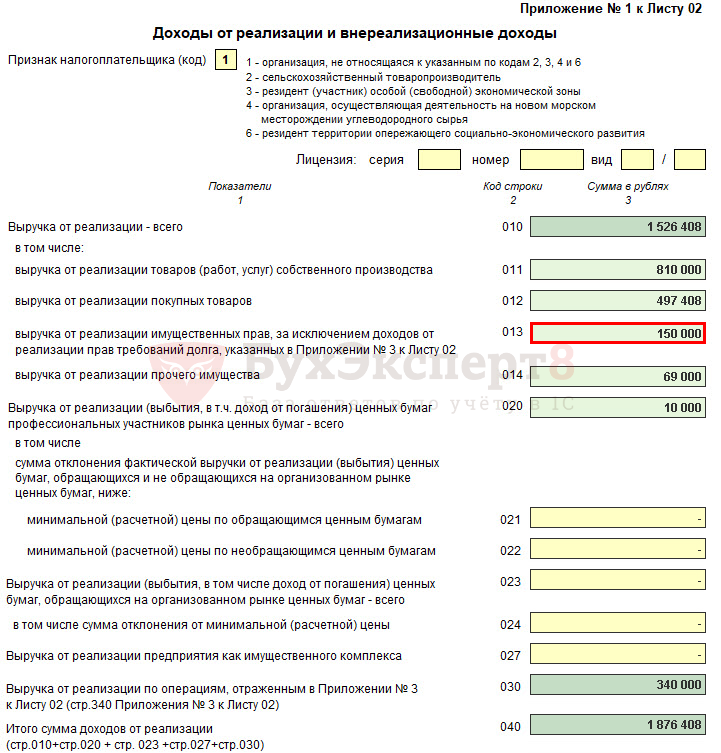

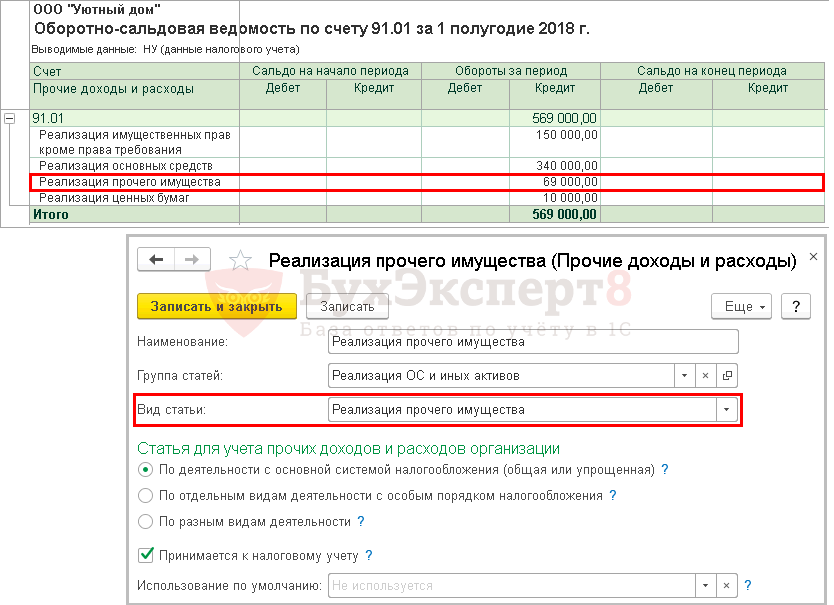

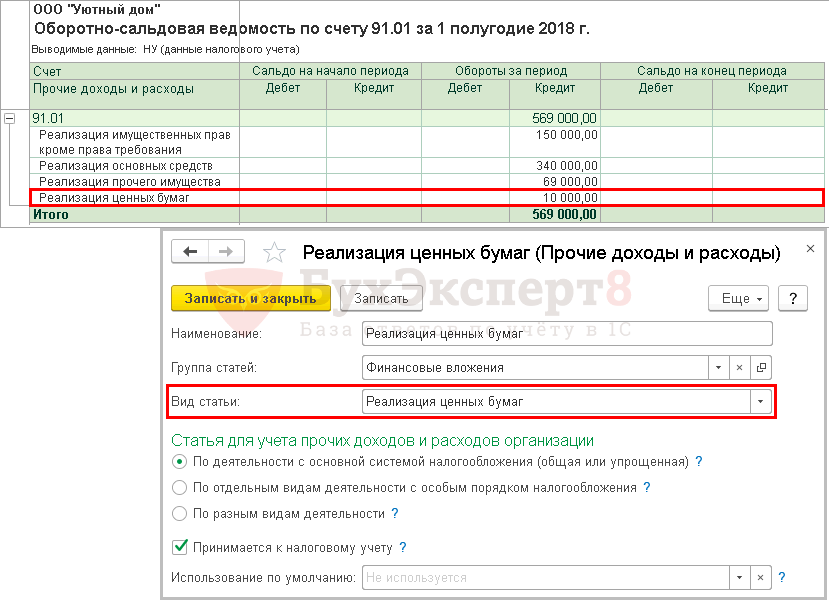

Что касается выручки от реализации имущественных прав и прочего имущества, то она в программе учитывается на счете 91.01 «Прочие доходы», где аналитический учет ведется по каждой операции, по которой формируются прочие доходы (субконто Прочие доходы и расходы). Каждая операция представляет собой элемент справочника Прочие доходы и расходы, при заполнении которого в качестве обязательного должен быть указан реквизит Вид статьи. Данный реквизит как раз служит для классификации прочих доходов (расходов) для целей бухгалтерской и налоговой отчетности и выбирается из предопределенного списка.

В зависимости от выбранного значения субконто Прочие доходы и расходы (например, Доходы (расходы), связанные с реализацией права требования как оказания финансовых услуг или Доходы (расходы), связанные с реализацией прочего имущества) автоматически заполняются строки 013 и 014 Приложения № 1 к Листу 02 декларации по налогу на прибыль.

1С:ИТС

Подробнее об учетной политике организаций для целей налога на прибыль см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

Понятие «перенос убытков на будущее» применяется только в налоговом учете и регулируется нормами:

В бухгалтерском учете можно говорить о списании (покрытии) накопленного убытка прошлых лет. Напомним, что в программе «1С:Бухгалтерия 8» в соответствии с планом счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н, накопленный убыток прошлых лет отражается по дебету субсчета 84.02 «Убыток, подлежащий покрытию», куда зачисляется сумма убытка со счета 99 «Прибыли и убытки» заключительным оборотом декабря отчетного года (при реформации бухгалтерского баланса).

И только в следующем году (или в следующих годах) на основании решения компетентного органа принимается решение об источниках покрытия убытка. Он может быть покрыт за счет накопленной нераспределенной прибыли в обращении (в корреспонденции с субсчетом 84.03 «Нераспределенная прибыль в обращении»), резервных фондов (в корреспонденции со счетом 82 «Резервный капитал») и т. д.

Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов налогоплательщик вправе уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее) согласно положениям статьи 283 НК РФ.

Сумма убытка, полученного по итогам налогового периода, отражается в декларации по налогу на прибыль:

Убытки прошлых лет отражаются в Приложении № 4 к Листу 02 декларации следующим образом:

Обратите внимание, что Приложение № 4 к Листу 02 включается в состав декларации по налогу на прибыль и представляются в налоговый орган только за I квартал и налоговый период (п. 1.1 Порядка).

Таким образом, даже если организация не пользуется правом переноса убытков на будущее, налоговые убытки прошлых лет рекомендуется учитывать в программе (причем, обособленно), чтобы Приложение № 4 к Листу 02 заполнялось автоматически. Счет 84 «Нераспределенная прибыль (непокрытый убыток)» для этой цели не годится, поскольку не поддерживает налоговый учет.

Для учета и списания убытков прошлых лет в «1С:Бухгалтерии 8» используется счет 97.21 «Прочие расходы будущих периодов». На первом этапе налоговый убыток текущего года, учитываемый по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», следует перенести в дебет счета 97.21, указав в качестве аналитики (субконто) элемент справочника Расходы будущих периодов (рис. 2).

Рис. 2. Перенос на будущее налогового убытка

Для налогоплательщиков, применяющих положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), дополнительно нужно скорректировать аналитику отложенных налоговых активов, учитываемых на счете 09.

Согласно пункту 2 статьи 283 НК РФ с 2017 года убытки, полученные в 2007 году и позднее, можно переносить на неограниченное число последующих налоговых периодов, поэтому дату окончания списания теперь указывать не требуется.

На втором этапе убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль, при выполнении регламентной операции Списание убытков прошлых лет.

Статьи экспертов 1С об учете и отчетности по налогу на прибыль организаций в «1С:Бухгалтерии 8» редакции 3.0:

В соответствии с законодательством с января 2017 года программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов не более чем на 50 % (п. 2.1 ст. 283 НК РФ).

Сумма перенесенного убытка, на которую уменьшается налогооблагаемая прибыль отчетного периода, отражается в декларации по налогу на прибыль (п.п. 1.1, 5.5, 9.3 Порядка):

Остаток неперенесенного убытка на конец налогового периода отражается только в годовой декларации в строке 160 Приложения № 4 к Листу 02.

1С:ИТС

Подробнее об учете убытков прошлых лет см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

Как в «1С:Бухгалтерии 8» редакции 3.0 отменить повышающий коэффициент амортизации, который с 01.01.2018 не применяется в отношении зданий, имеющих высокую энергетическую эффективность (высокий класс энергетической эффективности)?

Повышающий коэффициент (не выше 2), предусмотренный подпунктом 4 пункта 1 статьи 259.3 НК РФ в отношении объектов основных средств (ОС), имеющих высокую энергетическую эффективность или высокий класс энергетической эффективности, с 01.01.2018 не применяется в отношении зданий.

Указанные изменения внесены в Налоговый кодекс Федеральным законом от 30.09.2017 № 286-ФЗ.

Для изменения специального коэффициента, применяемого в налоговом учете при расчете амортизации ОС, предназначен документ Изменение коэффициента амортизации ОС, доступ к которому осуществляется из раздела ОС и НМА (гиперссылка Параметры амортизации ОС) по команде Создать.

В рассматриваемой ситуации документ нужно создать в программе в декабре 2017 года, а значение специального коэффициента установить равным единице (см. рис. 3), тогда с января 2018 года при расчете амортизации повышающий коэффициент применяться не будет.

Рис. 3. Изменение коэффициента амортизации ОС

Обратите внимание, что теперь ускоренную амортизацию с повышающим коэффициентом (не выше 3) можно применять в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения (пп. 4 п. 2 ст. 259.3 НК РФ в ред. Федерального закона от 30.09.2017 № 286-ФЗ). Новый порядок применяется для основных средств, поименованных в перечне, установленном Правительством Российской Федерации, и введенных в эксплуатацию после 01.01.2018. На дату подписания номера в печать разработан проект соответствующего Постановления Правительства РФ.

Напоминаем, что повышающий коэффициент, применяемый при начислении амортизации основных средств, следует указывать в поле Специальный коэффициент на закладке Налоговый учет документа Принятие к учету ОС. Документ Поступление (акт, накладная) с видом операции Основные средства для регистрации ускоренной амортизации не годится, поскольку поле Специальный коэффициент в данном документе недоступно.

Алгоритм автоматического заполнения Листа 02 Приложения N 1 в декларации по налогу на прибыль

От чего зависит автоматическое заполнение Листа 02 Приложения N 1 декларации по налогу на прибыль? Давайте разберемся с секретами настройки 1С.

Алгоритм указания выручки в декларации

Строка 011

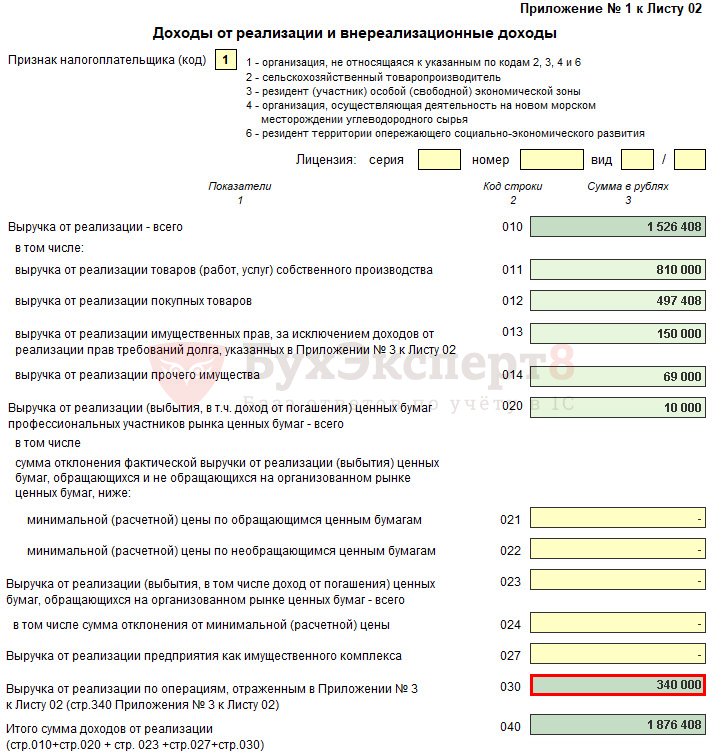

В декларации по налогу на прибыль выручка от реализации будет отражаться в Листе 02 Приложения N 1 по строке:

В данную строку попадет выручка, т. е. оборот по Кт 90.01.1 «Выручка от продаж по деятельности с ОСНО» (НУ) по номенклатурным группам, которые вошли в перечень Номенклатурные группы реализации продукции, услуг. Это будут номенклатурные группы, связанные с реализацией готовой продукции, оказания услуг, выполнения работ.

Получите понятные самоучители 2021 по 1С бесплатно:

Строка 012

По строке 012 отражается сумма выручки от реализации покупных товаров.

В данную строку попадет выручка, т. е. оборот по Кт 90.01.1 «Выручка от продаж по деятельности с ОСНО» (НУ) по номенклатурным группам, которые не вошли в перечень Номенклатурные группы реализации продукции, услуг. Это будут номенклатурные группы, связанные с реализацией покупных товаров, т. е. выручка по оптовой торговле и розничной торговле.

Строка 013

По строке 013 отражается выручка от реализации имущественных прав, в т. ч. по уступке права требования долга после наступления срока платежа (п. 2 ст. 279 НК РФ).

Строка 014

По строке 014 отражается выручка от реализации прочего имущества, например от реализации материалов.

Строка 020

По строке 020 отражается выручка от реализации ценных бумаг профессиональных участников рынка.

Строка 023

По строке 023 отражается выручка от реализации ценных бумаг, обращающихся на организованном рынке ценных бумаг. Заполнение данной строки не автоматизировано, сумма в декларации заполняется вручную.

Строка 027

По строке 027 отражается выручка от реализации предприятия как имущественного комплекса. Заполнение данной строки также не автоматизировано, сумма в декларации заполняется вручную.

Строка 030

По строке 030 отражается выручка, отраженная по стр. 340 Листа 02 Приложения N 3. Данное приложение заполняют те, у кого в налоговом периоде присутствовали:

Строка 040

По строке 040 отражается итоговая сумма выручки от реализации.

Если Вы являетесь подписчиком системы БухЭксперт8, тогда читайте дополнительный материал по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(7 оценок, среднее: 4,29 из 5)

Как заполнить строку 210 в декларации по налогу на прибыль

Декларация по налогу на прибыль: строка 210 «Авансы»

Сразу отметим, что декларацию по налогу на прибыль, начиная с отчета за 2020 год, нужно сдать по новой форме в ред. приказа ФНС от 11.09.2020 № ЕД-7-3/655@. Скачать обновленный бланк вы можете по ссылке ниже:

Чтобы правильно заполнить декларацию с первого раза, переходите к образцу декларации по налогу на прибыль за 3 квартал/9 месяцев 2021 года. Это можно сделать бесплатно, получив тестовый онлайн доступ к системе.

Заметим, что в декларации по налогу на прибыль строка 210 не одна. Однако, задавая в поисковике «декларация прибыль строка 210», вы, очевидно, имеете в виду строку 210 листа 02. Ведь авансовым способом рассчитываются с бюджетом все плательщики налога без исключения. Значит, и заполнять эту строку приходится всем (при успешной работе и наличии прибыли, разумеется). Исключение: строку 210 за 1 квартал не заполняют те, кто платит только ежеквартальные платежи.

В 2020 году лимит доходов для уплаты ежеквартальных авансов был увеличен до 100 млн. руб. за последние 4 квартала (до этого доход не должен был превысить 60 млн. руб.). То есть доход за квартал не должен был превышать 25 млн. руб. Если это условие выполняется, налогоплательщик вправе был перейти на уплату только ежеквартальных авансов.

Однако с 01.01.2021 это повышение отменено и налогоплательщики вернулись к прежним правилам уплаты авансов по налогу на прибыль.

То есть это общая сумма аванса, который вы посчитали и должны были уплатить по итогам прошлого отчетного периода. Именно должны были, а не фактически уплатили. Это важно!

Рассматриваемая строка является сводной, то есть говорит об общей сумме аванса по ставке 20%. В расчетных формулах для остальных показателей и строк декларации в собственном качестве она не фигурирует. Далее она дробится на 220-ю и 230-ю строки по бюджетам: федеральный и региональный, ставки 3% и 17% соответственно. И уже эти две строки непосредственно участвуют в расчете суммы к доплате или к уменьшению. Их вычитают из аванса (или налога, если речь о результате годовом), посчитанного за декларируемый период. Это что касается содержания показателя.

А заполнение строки 210 декларации по прибыли зависит от того, каким способом вы уплачиваете авансовые платежи.

Таких способов, напомним, три:

Здесь подробно каждый способ описывать не будем, поскольку о них вы можете прочесть в наших статьях:

Посмотрим, как происходит заполнение при каждом из указанных способов авансирования.

Строка 210 декларации по прибыли за год и поквартально

При любом из способов расчета авансов в строке 210 вы должны показать сумму платежей, которую начислили и должны были уплатить за период, предшествующий декларируемому. Поэтому для заполнения строки вам потребуется предыдущая отчетность. Небольшой нюанс есть для ежемесячных авансов, но о нем мы скажем ниже. А начнем с авансов поквартальных.

При данном самом простом из вариантов уплаты авансов наша строка будет выглядеть следующим образом:

Если вы не попали в круг счастливчиков, которые платят авансы всего лишь раз в квартал, и дополнительно рассчитываетесь с бюджетом помесячно, заполнение строки будет немного другим: тут к авансу, начисленному по итогам предыдущего периода, нужно добавлять ежемесячные платежи, предписанные на квартал текущий. Построчно это выглядит так:

Как заполняется строка 290 листа 2, читайте здесь.

Если вы из тех, кто выбрал для себя третий способ расчета авансов — по факту, заполняйте эту строку так:

Еще раз обращаем внимание! Во всех случаях в строке 210 вы указываете суммы начисленные, а не фактически уплаченные. В идеале они, конечно, должны совпадать. Но бывает всякое.

Какие штрафы есть за неуплату и другие нарушения с налогом на прибыль, читайте здесь.

Ну вот, со строкой 210 по авансам мы разобрались. Теперь давайте кратко пробежимся по другим строкам декларации, которым присвоен этот же код.

Проверить правильность заполнения декларации по налогу на прибыль можно с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Остальные строки 210 в «прибыльной» декларации

Во-первых, строка 210 есть в подразделе 1.2:

Сейчас КБК по авансу в региональный бюджет таков: 182 1 01 01012 02 1000 110.

Подробнее о КБК по налогу на прибыль читайте здесь.

Во-вторых, такую строку содержит 3-е приложение к листу 02:

Данный лист заполняют по операциям, учитываемым в специальном порядке: продаже ОС, цессии, обслуживающим производствам и хозяйствам, доверительному управлению и т. п.

Остальные строки 210 и вовсе специфические. Одна из них — в листе 06, который оформляют негосударственные пенсионные фонды:

И еще две в приложениях к листу 09 — по прибыли контролируемых иностранных компаний:

Эксперты КонсультантПлюс подготовили образец заполнения декларации по налогу на прибыль. Скачать его можно, оформив бесплатный демо-доступ к системе К+:

Итоги

Одна из строк с кодом 210 декларации по налогу на прибыль содержит данные об авансах по налогу, начисленных по итогам прошлого отчетного периода. Данные для ее заполнения нужно брать из декларации по предыдущему периоду. При этом неважно, уплачены авансы из прошлой декларации в полном объеме или нет. Отражать нужно то, что причиталось к уплате.