Что такое опцион в бизнесе

Зачем российским стартапам опционы?

По данным совместного опроса EY и Rusbase, только 22% российских технологических стартапов используют такой мотивационный инструмент, как опцион. В то время как, например, в Кремниевой Долине это широко распространенная практика. Что мешает российским компаниям использовать опционы?

С чем его едят

Опцион — это контракт, согласно которому сотрудник компании получает право выкупить определенный актив (чаще всего ценные бумаги, акции компании) по определенной стоимости в определенный момент времени. Таким образом, у наемного менеджера появляется мотивация работать на перспективу и вкладывать в развитие компании больше сил, ведь чем дороже оценивается компания, тем больше сотрудник сможет заработать на реализации опциона, выкупив акции по заранее установленной цене. При этом в договоре, как правило, указывается, что сотрудник может реализовать свое право на выкуп акций только при условии, что он продолжает работать в компании.

«Так как работники по найму получают заработную плату, которая напрямую не зависит от стоимости компании, то для поощрения усердной работы им могут выдаваться опционы на покупку акций компании по фиксированной цене, — объясняет Александр Иванов, основатель компании Easywallet.ru. – Такой подход помогает стимулировать работников компании, так как их потенциальный доход от опциона напрямую зависит от стоимости компании (а значит от ее выручки и прибыли) в будущем».

Этот инструмент весьма распространен в мировой практике. Например, в США, по данным EY, свыше 90% непубличных технологических компаний вознаграждают своих сотрудников акциями/опционами.

Так, из крупных компаний, которые некогда начинали как стартапы и которые широко используют опционы, стоит выделить Microsoft. Стив Балмер, генеральный директор корпорации, является самым богатым человеком в мире, заработавшим свое состояние, будучи наемным сотрудником. Этим он во многом обязан опционам. Кроме того, опционы (правда, в небольших количествах) доступны и рядовым сотрудникам компании, которые проработали в Microsoft не менее определенного количества лет.

В России подобная система мотивации становится все популярнее, но, по словам эксперта рынка Леонида Волкова, на самом деле их используют менее 22% компаний. «Просто из этих 22% многие под опционами понимают нечто другое, например, просто выделение доли сооснователям и ключевым сотрудникам», — говорит Волков.

А тем ли ты раздал

По словам Александра Иванова, следует помнить о том, что опцион — это право, а не обязательство, то есть опцион может быть и не реализован по каким-либо причинам. «Наиболее частая причина — рыночная стоимость ценных бумаг на момент действия опциона может оказаться ниже их стоимости по опциону, что делает опцион невыгодным», — уточняет он.

В стартапах на каждом раунде привлечения инвестиций (за исключением, возможно, самых первых — посевных инвестиций) для опционов отводится специальный пул, который варьируется в районе 10-20% акций компании. Размер данного пула является предметом торговли для основателей компании и инвесторов. Обе стороны понимают, что опционный пул служит для стимулирования сотрудников компании, что увеличит шансы на успех. С другой стороны, увеличение опционного пула размывает существующие доли владельцев компании, что снижает стоимость их акций.

Александр Иванов, основатель компании Easywallet.ru: «Пул опционов необходимо расходовать очень продуманно и осторожно. Обычно только топ-менеджмент стартапа получает опционы. Размер одного опциона редко превышает 2% от общей стоимости компании. Опцион может привязываться к достижению определенных показателей — выручке, прибыли или количеству пользователей».

В российском законодательстве вопрос опционов (как и других деривативов) проработан весьма плохо. Это одна из причин, почему подавляющее большинство стартапов регистрируется за рубежом (в странах с более развитым законодательством), а для соблюдения российского законодательства в РФ регистрируется компания, 100% которой принадлежит той самой, зарубежной, компании.

Как быть

Несмотря на низкий процент российских стартапов, использующих опционы, 50% участников опроса от EY указали, что планируют внедрение таких программ в будущем. На данный момент на законодательном уровне не установлено четкого определения ни опциона, ни его правового статуса, ни механизма использования. Тем не менее, еще в прошлом году замминистра связи и массовых коммуникаций Марк Шмулевич рассказывал о том, что Минкомсвязи разрабатывает законопроект, цель которого — облегчить процедуру выдачи опционов сотрудникам российских компаний.

Леонид Волков, эксперт в области ИТ: «У нас в стране оформить опционы очень трудно юридически, какой бы ни была форма собственности. В российском праве практически невозможно прописать вестинг* и т д.»

По словам юристов, сегодня такие соглашения оформляются в качестве предварительных и корпоративных договоров, оферт и сделок под условием. Часто приходится прибегать даже к комбинированию нескольких видов договоров: скажем, оферты и сделки под условием (купли-продажи).

Они рекомендуют включать в соглашения ряд ключевых условий, которые позволяют минимизировать риски и которые необходимо включить в соглашение: стороны, объект опциона (в том числе порядок определения цены), реализация опциона (срок и условия, при которых опцион может быть реализован, а также порядок реализации опционного права), ответственность за нарушение соглашения.

Поделитесь своим мнением в комментариях.

* Предоставление сотруднику права на вознаграждение, обещанного на словах или в форме договора в начале программы. Вестинг обеспечивает условия, по которым сотрудники действительно зарабатывают долгосрочное вознаграждение.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Нужно ли стартапу в 2021 выдавать опционы сотрудникам? Разбираем что это и как оформить

В 21 веке, где ни одного программиста не удивишь теннисным столом, PS5 и ящиком снеков в офисе, нужно задумываться о новых способах мотивации. Ни один стартап не может позволить себе конкурировать с зарплатами талантливых сотрудников, в том числе программистов, гигантов технологического рынка. Чтобы заинтересовать сотрудника в свой проект, чтобы он также как и владелец переживал за развитие компании — нужно делиться. Делиться временем. Делиться хорошим вознаграждением за проделанную работу. И делиться акциями или правильнее «опционами на акции». За время и деньги все понятно. С опционами разберемся.

Опцион дает возможность сотруднику получить предложение на покупку части компании через опционы на обыкновенные акции по низкой цене. Если компания успешна, сотрудник может продать акции по более высокой цене.

Проще говоря, опционы или как принято называть «Опционные программы»- это вознаграждения сотрудников. Используются как инструмент мотивации персонала, популярны в мировой практике, особенно в США, но с каждым годом в странах СНГ об этом инструменте хотят знать все больше.

Как опционы работают в США

В США опционные программы не теряют своей популярности, ведь помимо мотивации сотрудников есть ещё несколько плюсов. Во-первых, выделение опционного пула зачастую является требованием инвесторов. Так американские инвесторы могут быть уверены, что все талантливые сотрудники компании смотрят в одну сторону, заинтересованы остаться и развивать компанию.

Во-вторых, в отношении акций, выкупленных по опционам, действует выгодный режим налогообложения.

Оформление опционного соглашения на акции (stock option agreement) в компании США

Stock option agreement состоит из четырех основных документов:

Stock Option Plan (план опционов на акции). Основной документ компании по выпуску опционов на акции. Содержит условия предоставления опционов, включая цену покупки и любые ограничения.

Individual Stock Option Agreement (соглашение об индивидуальном опционе на акции). Индивидуальный контракт между компанией и опционером. Указывается количество опционов, на которые сотрудник имеет право, типы предоставленных опционов, график перехода прав и другие условия выдачи для конкретного сотрудника.

Exercise Agreement (соглашение об исполнении). Подробно описываются условия, на которых сотрудники могут использовать опционы.

Notice of Stock Option Grant (уведомление о предоставлении опциона на акции). Может не включаться в общие документы, уведомление о предоставлении опциона на акции обычно также включается в соглашение об опционе на акции.

Наделение правами на акции называется вестингом (vesting). Сотрудник не сразу получает все акции, их приобретение растянуто во времени в соответствии с графиком (vesting schedule). Чем дольше работает держатель опциона, тем на большее количество акций он может претендовать.

Стандартный график вестинга составляет 4 года. В первый год не предусмотрена выдача акций — клифф (cliff). По завершению клиффа предоставляется право на 25% от пула всех акций по опциону. Дальше оставшиеся 75% распределяются на равные доли и выдаются раз в квартал. Но такой график не является обязательным, каждая компания может составить свой график вестинга.

Основным недостатком опционов на акции для компании является возможное размывание капитала других акционеров, когда сотрудники используют опционы на акции.

Инвесторы знают это и часто просят стартапы организовать довольно большой пул опционов перед их вложением. Если это сделать перед инвестированием это не приведет к разводнению инвесторов.

В таблице показана разница между инвестициями в 1 миллион долларов при оценке до 3 миллионов долларов и без пула опционов и при такой же инвестиции с 15% пулом опционов, установленным до инвестирования.

Очень популярный вопрос, чем отличаются опционы от премий.

Для сотрудников основным недостатком опционов в частной компании по сравнению с денежными премиями является отсутствие ликвидности. Пока компания не создаст открытый рынок для своих акций или не будет приобретена, опционы не будут эквивалентом денежным выплатам. И если компания не станет больше и ее акции не станут более ценными, опционы в конечном итоге могут оказаться бесполезными. В этом и есть одно из главных отличий между премиями и опционами. Где больше плюсов, можете сделать вывод сами.

Большие корпорации Google, Microsoft, Skype и другие, которые могут себе позволить и большие зарплаты и огромные премии и самые лучшие поощрения для талантливых и ключевых сотрудников, предоставляют и опционы, но каждая компания делает это по своему красиво.

В Microsoft действовала программа на базе опционов для сотрудников. В 2017 году было принято решение ввести новую программу для сотрудников Restricted Stock Units (ограниченные акции). Скорее всего, это было вызвано разочарованием среди работников, чьи опционы не имеют особой ценности, потому что лежащие в их основе акции никогда не росли в цене. Сотрудникам предоставляются реальные акции, а не просто возможность их приобретения. Уловка состоит в том, что акции не могут быть проданы (отсюда и название «ограниченные акции»), и компания имеет право выкупить акции, если сотрудник не достиг определенных результатов на работе или уходит из компании в течении определенного времени. Например, компания имеет право выкупить 100% акций сотрудника, если сотрудник не остается в компании в течение одного года, 80%, если сотрудник не остается в компании в течение двух лет и так далее. С течением времени компания уже не сможет выкупить акции у сотрудника.

Как опционы работают в России

Опционы в России становятся все популярнее, вот и Яндекс и Ашан уже поделились со своими сотрудниками мотивацией, вот и Додо Пицца смотивировала топовых специалистов из Москвы отправиться в Сыктывкар для развития очередного ресторана. Но Российским законодательством не предусмотрены положения, четко регламентирующие опционную форму вознаграждения. Поэтому основные аспекты опционных схем мотивации описываются в трудовых или коллективных договорах или в отдельном документе, регламентирующем процедуры и правила в отношении выбранной программы вознаграждения, например в положении о премировании. А следовательно их стоит хорошо прописывать компаниям и еще лучше изучать сотрудникам.

Варианты оформления опционов для сотрудников

Опционы на акции становятся все более распространенным способом привлечения и удержания сотрудников, в том числе и программистов для компаний.

Нужны ли они программистам? Тут выбор только за вами. Они не так просты, как зарплата, но у них есть потенциал большой «зарплаты». Условия опциона устанавливаются индивидуально каждой компанией. Поэтому если вы идете на это, следует хорошо изучить договор: сколько опционов предоставляет компания и каков срок перехода прав, цена гранта, которую вы заплатите, когда воспользуетесь этими опционами. Как и когда вы будете исполнять опционы, и от чего это будет зависеть.

Больше и чаще пишу об юридических вопросах, интересных кейсах и новостях в IT-бизнесе в своем Инстаграм.

Основы торговли опционами

Опционы — это уникальный инструмент, позволяющий, с одной стороны, эффективно сокращать риски по имеющимся позициям как на срочном, так и на фондовом рынке. А с другой стороны, это актив, дающий возможность зарабатывать не только на направленном движении биржевых инструментов (на повышении при покупке и на снижении при продаже), но и на движении в любом направлении, нахождении рынка в боковике, или даже на невыходе цены к определенным уровням.

Начинать обучение торговле опционами нужно с момента покупки первой акции (или фьючерса), так как опционы помогают контролировать риск во многом эффективнее стоп-приказов, а успех в биржевых торгах зависит от того, насколько трейдер способен минимизировать риски.

По своей сути опцион напоминает страховку. Представьте, что, покупая акции, вы можете заключить биржевой договор сроком на месяц о возможности продать обратно ваши акции по заранее оговоренной цене (цене страйк), если цена акций, например, не будет расти. Причем стоимость подобного договора в среднем составит 3-3,5% от стоимости акций. Если же цена акций вырастет, то образуется прибыль по акциям, за вычетом стоимости опциона (так как исполнение продажи по более низкой цене нецелесообразно). Приблизительно подобную роль «биржевой страховки» и выполняют опционы, кстати, их стоимость может быть и ниже.

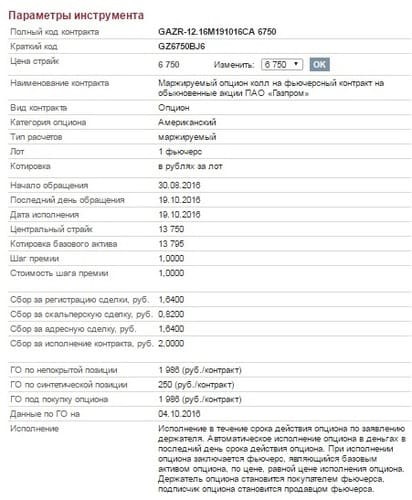

Торговля опционами на бирже проходит на срочном рынке, где также торгуются фьючерсные контракты. Образование прибыли/убытка по опционам происходит по принципу начисления/списания вариационной маржи в 19:00, а сделки заключаются путем резервирования гарантийного обеспечения (ГО), так же, как и при торговле фьючерсными контрактами. Торги опционами тоже проходят с 10:00 до 23:50 по расписанию срочного рынка.

Опцион — это право осуществления сделки с базовым активом по оговоренным заранее условиям (согласно спецификации) до определенной даты в будущем (даты экспирации).

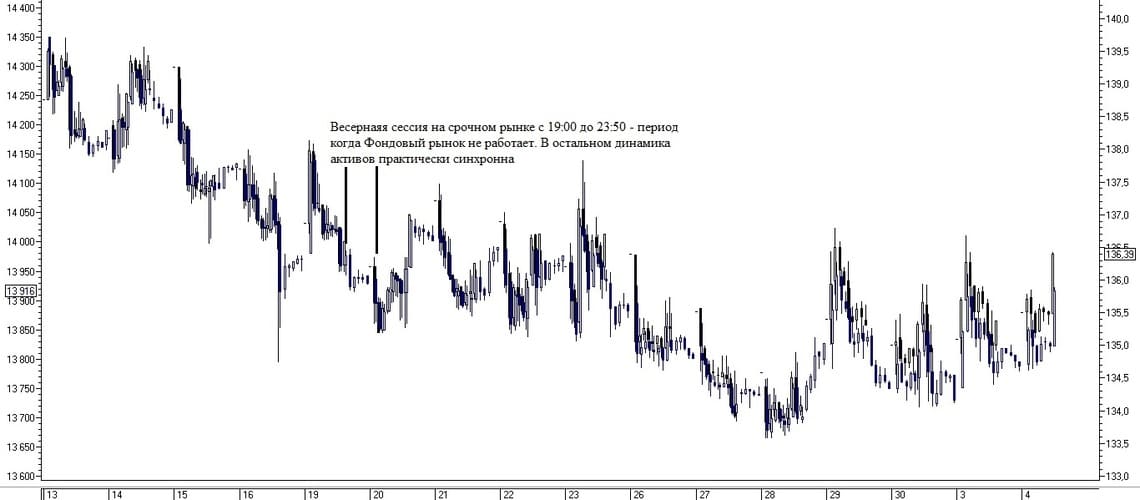

Базовым активом на опционы как раз и выступают фьючерсы. На срочном рынке опционы представлены на те же активы, что и фьючерсы: на биржевые индексы, валюту, товары и наиболее ликвидные акции. А так как разницы между динамикой акций и фьючерсов на эти акции почти нет, то опционом на фьючерс можно страховать позиции по акциям.

Опционы бывают двух видов: call (колл) и put (пут). Опцион колл — это контракт на право покупки актива до определенной даты в будущем по цене и количеству, определенным в текущий момент. Опцион пут — это контракт на право продажи актива до определенной даты в будущем по цене и количеству, определенным в текущий момент.

Т.е. если вы купили фьючерс или акцию, и цена актива пошла вниз, то, обладая опционом пут (правом на продажу), можно списать имеющийся подешевевший актив по цене, оговоренной в опционе — так называемой цене «страйк».

Аналогично, обладая короткой позицией по активу и опционом колл (правом на покупку), вы можете при негативном движении цены проданного актива закрыть позицию по цене страйк.

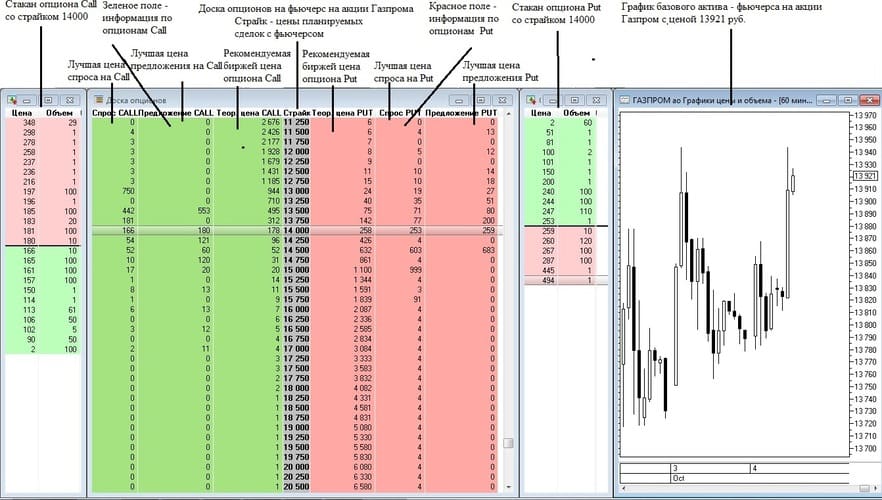

Информация по опционам представляется в форме опционных десков, где по центру представлены цены страйк (по которым будут совершаться сделки с фьючерсом); в зеленом поле слева — опционы call; в красном поле справа — опционы put. И напротив, для каждого страйка представлены цены опционов: теоретическая цена (рекомендуемая биржей), спрос (лучшая цена спроса) и предложение (лучшая цена предложения). Остальные цены (не только лучшие, с указанием объемов) можно посмотреть в стакане соответствующего опциона.

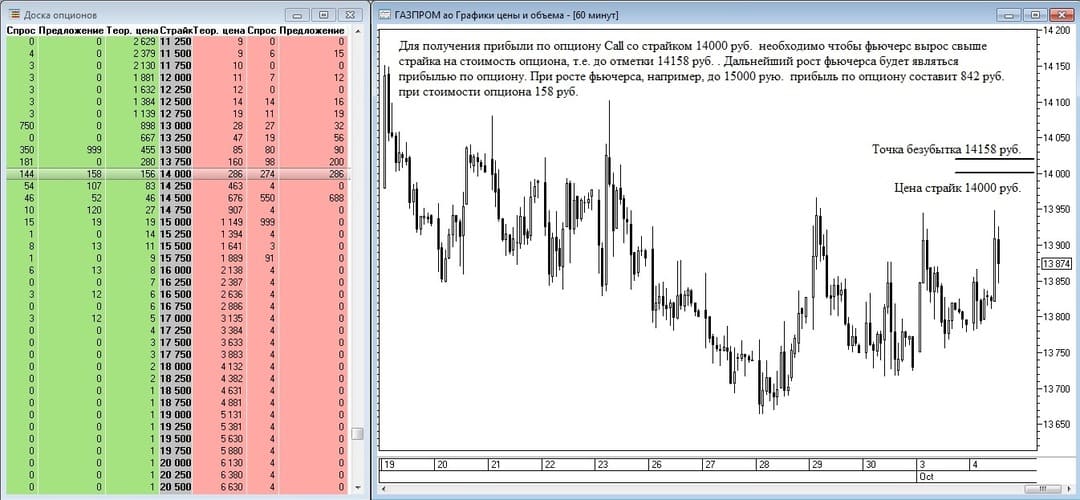

Покупка опционов. Стоит сказать, что торговать опционами можно и без базового актива. В этом случае прибыль от опциона колл образуется при росте цены базового актива выше цены страйк на значения выше стоимости самого опциона. Насколько цена превысит приведенное значение, это и будет являться прибылью по коллу (у вас будет право купить актив по стоимости ниже, чем текущая). Причем нет особой разницы, каким именно образом цена вырастет. Цена может сперва падать как угодно глубоко или сразу увеличиваться. Нужно, чтобы цена выросла до окончания срока действия опциона (до даты экспирации).

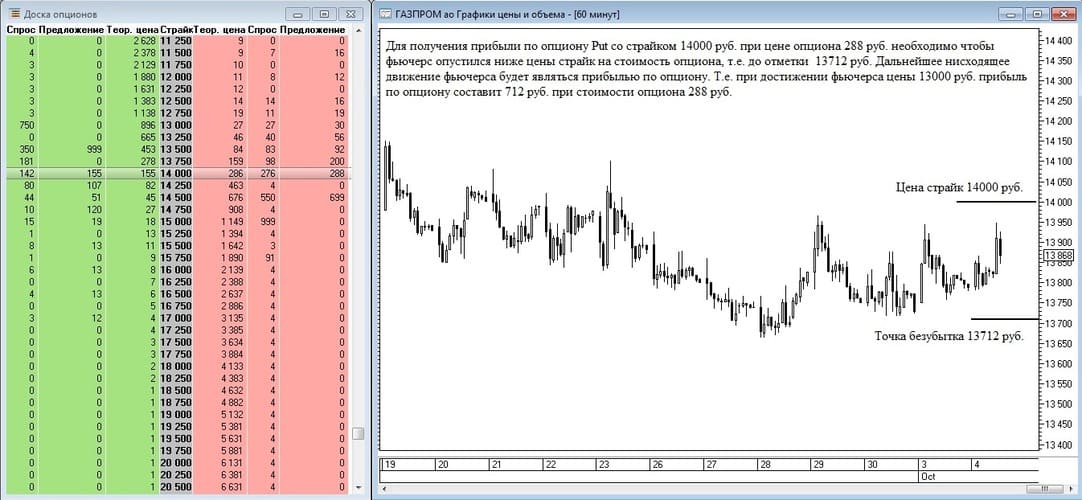

Для получения прибыли по опциону пут (право на продажу актива), нужно, чтобы цена базового актива опустилась ниже цены страйк на стоимость самого пута. Снижение больше обозначенного будет являться прибылью по опциону (у вас будет возможность продать дороже, чем актив стоит в моменте). И нет особой разницы, каким образом будет происходить это снижение, нужно чтобы цена снизилась до завершения срока действия опциона.

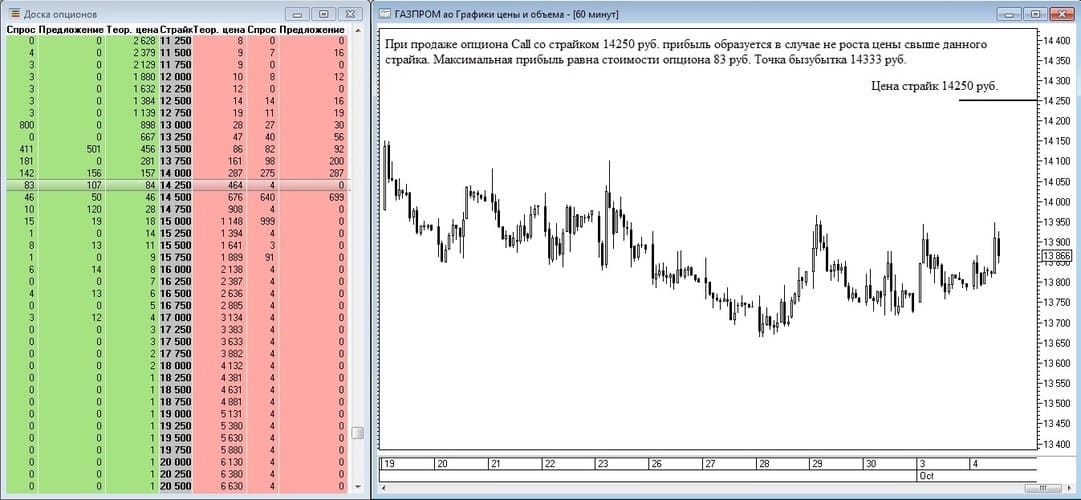

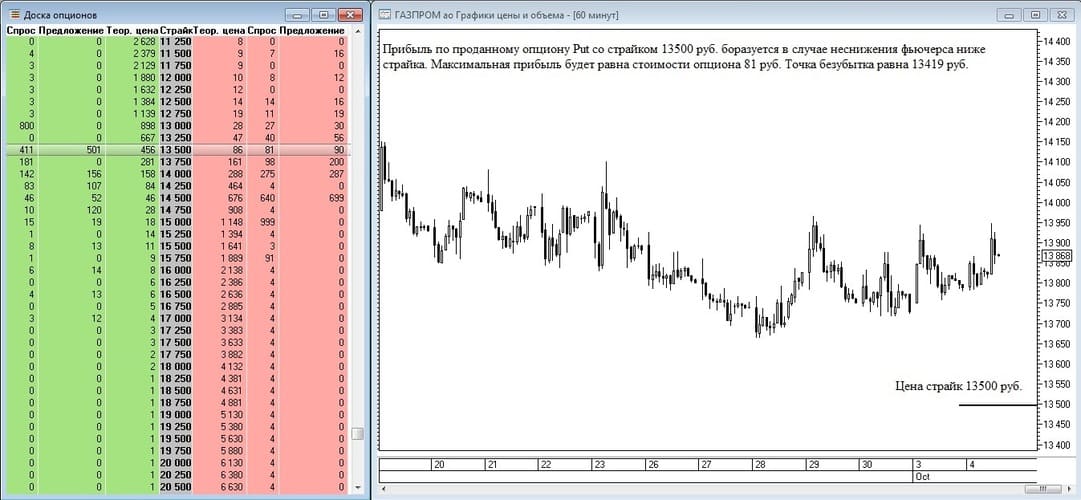

Продажа опционов. Опционы можно не только покупать, но и продавать, тем самым зарабатывая на недвижении актива до цены страйк. Если вы считаете, что рынок не вырастет выше определенного уровня (уровни можно брать выше текущей цены) до даты экспирации, то сможете заработать, продав опцион колл с соответствующим страйком. Если вы считаете, что актив не упадет в цене ниже определенного уровня до даты экспирации, то можно заработать, продав опцион пут с соответствующим страйком (цену страйк можно брать ниже рынка).

Прибыль/риск покупателей/продавцов опционов. Таким образом, получается, что покупатель и продавец опционов находятся в разных правах и возможностях. Если покупатель опциона имеет право на исполнение своего контракта (он может воспользоваться этим правом, а может и не воспользоваться, например, при нецелесообразности), то продавец опциона за сумму, уплаченную покупателем, должен по требованию покупателя исполнить свои обязательства.

Риск покупателя опционов — полная потеря стоимости опциона при нецелесообразности исполнения (если цена не вышла за страйк на стоимость опциона).

Риск продавца опциона — в необходимости исполнения требования покупателя по невыгодной цене (если цена опциона вышла за страйк на стоимость самого опциона).

Таким образом, покупатель имеет безграничный потенциал прибыли при движении стоимости базового актива сверх указанного страйка в направлении опциона, но 100% риск при нереализации этого движения до даты экспирации. (Но если вы видите, что движение вряд ли пойдет, то сможете продать имеющийся опцион, сократив свой риск).

Продавец опциона имеет ограниченный стоимостью самого опциона доход (сумма, уплачиваемая покупателем), но безграничный риск, если цена базового актива выйдет за цену страйк на сумму, превышающую стоимость опциона. Но вероятность получения прибыли продавцом выше, так как продавцу достаточно либо движения актива в противоположную цене страйк сторону, либо недвижении актива в принципе. Покупатель же получает прибыль в случае движения актива в сторону цены страйк.

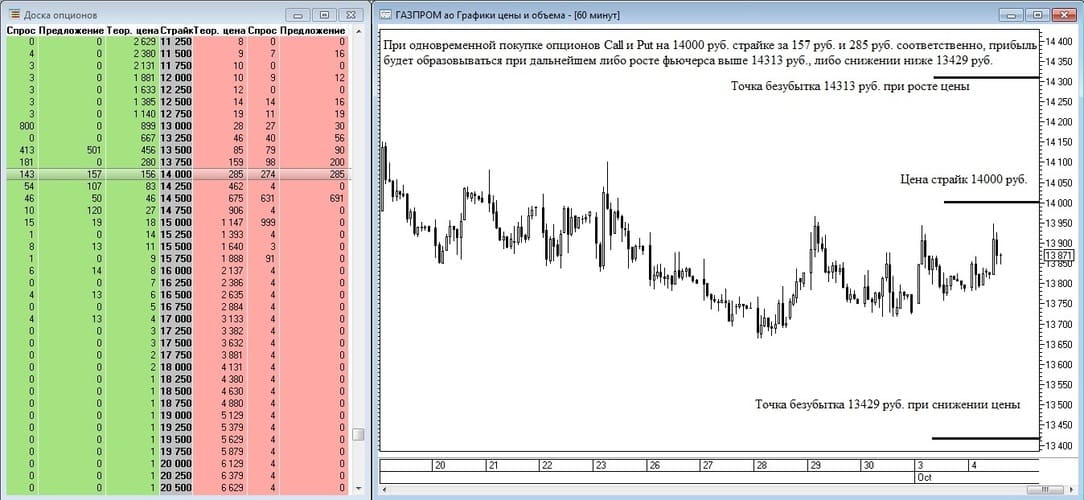

Пример заработка на возрастании волатильности. Опционы можно покупать не только по отдельности, но и комплексно, образуя портфель опционов, который будет приносить доход более нелинейным способом. Так, например, если купить одновременно и колл, и пут на одном и том же страйке, то прибыль может образоваться при любом движении базового актива хоть в случае роста, хоть в случае падения цены на сумму, превышающую стоимость приобретения обоих опционов. Это происходит потому, что в случае роста опцион пут обесценивается, а колл — дорожает. И как только колл поднимется в цене выше стоимостей пута и колла, образуется прибыль. Аналогично, если стоимость базового актива снижается, то стоимость колла обесценивается, а стоимость пута повышается. И как только пут подорожает выше стоимости обоих опционов — образуется прибыль. Такого рода опционные конструкции называются покупкой волатильности.

Для ведения успешных биржевых торгов обучение торговле опционами крайне желательно, так как опционы помогают контролировать риски. Но помимо рисков можно зарабатывать на абсолютно нелинейных вариациях ценовых движений, выстраивая различные опционные конструкции, но это будет требовать большего опыта.

Напоминаем, что любые вопросы, предложения и пожелания можно и нужно озвучивать нам через форму обратной связи. Нам важно ваше мнение — вместе мы сделаем «Открытый журнал» ещё лучше!

Как торговать опционами на Московской бирже

Не путайте с бинарными

Снова поговорим о срочном рынке, спекуляциях и обо всем том, о чем обычно не говорим.

Мы уже касались срочного рынка в статье про фьючерсы — если вы ее еще не читали, рекомендую начать с нее: так будет проще понять суть.

Сегодня поговорим про опционы и начнем с абстрактного примера.

Предположим, вы покупаете лотерейный билет. Вы рискуете только той суммой, что за него заплатили, но при этом потенциально можете получить прибыль, которая в тысячи раз превышает стоимость этого билета.

Примерно так же обстоят дела с торговлей опционами: при покупке опциона вы можете получить потенциально неограниченную прибыль, если цена опциона пойдет в нужном для вас направлении. А при худшем сценарии потеряете только фиксированный платеж, который внесли за этот опцион.

Разница между опционами и лотереей в том, что в лотерее можно быть только покупателем. А вот на срочном рынке вы легко можете стать продавцом опционов — и тогда ситуация для вас станет обратной: вы получаете от покупателей фиксированный платеж за проданный опцион. Но если цена опциона пойдет в нужном покупателю направлении, то именно из вашего кармана будет оплачиваться его потенциально неограниченная прибыль.

Понимаю, пока сложно. Давайте разбираться.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья — о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов об опционах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое опцион

Прежде всего, опцион — это производный инструмент фондового рынка, в его основе всегда лежит какой-то базовый актив. То есть не может быть просто опциона, но может быть опцион на конкретные акции, на индекс, на золото.

Опцион — это контракт между покупателем и продавцом, в нем оговорена цена и срок, по истечении которого этот контракт начнет действовать. У опциона две действующие стороны: покупатель и продавец.

Покупатель опциона платит продавцу фиксированную сумму и получает право совершить сделку с базовым активом по оговоренной цене и через оговоренный срок. Тут важно то, что покупатель получает право, а не обязанность. Это ключевое отличие от фьючерса. Покупатель опциона может отказаться совершать сделку по истечении срока контракта. В случае с фьючерсом у него такого права нет. Мы разберем это подробно в следующем разделе.

Опционы на Московской бирже

Базовый актив всех опционов на Московской бирже — фьючерсы: на акции, на индекс, на валюту. Вот список всех доступных опционов на Московской бирже.

Продавец опциона получает фиксированную сумму и дает обязательство совершить в будущем сделку с покупателем — если покупатель решит воспользоваться своим правом.

Сделка с колл-опционом

Сделка с пут-опционом

Как инвестировать в акции и не прогореть

Как все это выглядит на бирже

Перейдем к реальному примеру.

Это список опционов по Сбербанку с датой экспирации, то есть завершения, 20.11.2019. Давайте сразу упрощать: таблица зеркальна относительно столбцов «Страйк» и IV. В левой части таблицы сверху мы видим приписку Call, а в правой — Put.

Таким образом, мы уже отсекли половину таблицы: разобравшись с одной частью, мы сразу поймем и вторую.

Центральный столбец «Страйк» — главный. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую вы фиксируете сейчас, а заключать сделку по ней будете потом.

Возможно, сейчас ничего не понятно, но вот примеры, после которых все должно встать на свои места.

Теперь можно сделать некоторые выводы.

Объясню, откуда берутся цены в столбце «Страйк», ведь они совсем непохожи на цены акций Сбербанка. Дело в том, что базовый актив по опционам не акции Сбербанка, а фьючерс на эти акции. Один фьючерсный контракт Сбербанка эквивалентен 100 акциям Сбербанка. При этом цена фьючерса чуть выше цены акций. Почему так происходит, я писал в статье про фьючерсы.

На механику опционов это не влияет совершенно никак, просто звучит немного сложнее и запутаннее: опцион на фьючерс на акции Сбербанка.

Сделали небольшое отступление, теперь можно вернуться к исходному примеру и еще немного его дополнить. Напомню суть.

Во всех этих примерах мы говорим «Вася купил», «Петя купил» — а по какой цене купил? Страйк-цена относится только к базовому активу и, возможно, будущей сделке, а не к опциону и сделке, которая происходит именно с ним. У опциона есть своя цена, которую мы платим за него здесь и сейчас.

Теоретическая цена — это, можно сказать, справедливая идеальная цена конкретного опциона, к которой должен стремиться рынок. Эта цена рассчитывается по сложной формуле, завязанной на количество дней до экспирации опциона, безрисковую ставку и т. п. Не будем сейчас разбираться, это неважно. Нам, обычным людям, нужно только понимать, что данная цена — ориентир.

Представьте, что перед походом на Савеловский рынок за новым Айфоном вы зашли на «Яндекс-маркет» и посмотрели, какая вообще средняя цена у этого Айфона. Вы эту цену запомнили — и теперь на Савеловском рынке будете использовать ее как некий ориентир, так что продать вам что-то втридорога уже не получится. Похожим образом работает теоретическая цена опциона.

Расчетная цена, общими словами, это теоретическая цена с поправкой на заданную волатильность базового актива. Волатильность определяет величину разброса в цене. Чем разброс выше, тем больше волатильность. Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Но в любом случае этот столбец можно игнорировать.

Самые важные столбцы — покупка и продажа.

Покупка и продажа — это уже данные из привычного нам торгового стакана. Вы посмотрели на теоретическую цену опциона, а затем открыли стакан и увидели там доступные в реальности цены покупки и продажи. Именно эта цена, по которой вы фактически в стакане купите или продадите опцион, будет ценой самого опциона, или его премией.

Теперь дополним наш исходный пример.

Давайте добавим пару переводов и для стороны продавца.

Внутренняя стоимость опциона, столбец IV

Согласно теории, премия опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — столбец IV в таблице — это разница между текущей ценой базового актива (Цб) и страйк-ценой (Цс).

Для колл-опциона внутренняя стоимость равна Цб минус Цс, для пут-опциона — Цс минус Цб. Внутренняя стоимость не может быть отрицательной. Либо она есть и больше нуля, либо ее нет — то есть она равна нулю.

Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность. При уменьшении времени до экспирации временная стоимость также уменьшается и в конечном счете становится равной нулю.

Теперь, когда мы разобрали все столбцы нашей таблицы опционов, кроме столбца «Код», я вынужден сказать, что упрощения на этом не закончились.

Есть еще два типа категоризации опционов, о которых вам нужно знать и которые немного меняют порядок расчетов по сделкам с опционами.

Маржируемые и немаржируемые опционы

Для обычных инвесторов это разделение принципиально ничего не меняет. Что такое вариационная маржа и как она работает, мы уже разбирали на примере фьючерсов. Здесь процесс примерно такой же.

Маржируемый тип опционов определяет несколько иной порядок расчетов.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Через расчет маржи биржа следит за состоянием ваших открытых позиций и контролирует, чтобы у вас всегда хватало средств заплатить по всем своим обязательствам. Все опционы на Московской бирже — маржируемые.

Американские и европейские опционы

Здесь просто: европейские опционы можно исполнить только в дату их экспирации, а американские можно исполнить в дату экспирации или в любой день до нее.

Приведу пример: Вася купил европейский колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 Р с премией 530 Р и датой экспирации 20.11.2019.

Петя же купил аналогичный опцион, но американского типа — а значит, 1 ноября он имеет возможность его исполнить и получить свою прибыль: американский опцион можно исполнить в любой день до экспирации.

Тип опциона можно найти в его спецификации на Московской бирже. Вот спецификация опциона Сбербанка из примера. Но это не особенно важно: все опционы на Московской бирже — американские.

Поставочные опционы

Наконец, все опционы на Московской бирже — поставочные. Механика здесь та же, что и у фьючерсов: если вы купили или продали опцион и додержали его до дня экспирации, то биржа не произведет между вами и контрагентом взаиморасчет деньгами, а именно исполнит сделку с базовым активом.

То есть при исполнении опциона заключается сделка с фьючерсом — базовым активом опциона — по цене, равной цене исполнения опциона.

Здесь же я отмечу еще одно важное следствие: большинство опционов не доживает до экспирации, а закрывается раньше через обратные сделки. Закрытие опционной позиции через обратную сделку — самый простой способ зафиксировать полученную прибыль или убыток. Поясню, что это такое.

Для обратной сделки вам нужно иметь нового контрагента в стакане заявок для того же самого опциона. Если сначала вы покупали опцион, то затем вы через стакан должны его продать. Учитывая, что цены в стакане следуют за теоретической ценой, а та зависит от цены базового актива, ваша обратная сделка и принесет вам примерно ту доходность, что вы можете получить при исполнении.

Если же вы хотите именно исполнить, а не закрыть опцион и сделать это до дня экспирации, вам нужно позвонить своему брокеру. К такому варианту вам, возможно, придется прибегнуть, если в стакане заявок не будет контрагентов для обратной сделки.

Бонус от Московской биржи — код опциона

На нашей доске опционов осталось только одно поле, которое мы не разобрали: код опциона. Польза кодов опционов в том, что в них зашифрована вся ключевая информация по опциону — нужно только понять, как ее расшифровать. И биржа нам в этом помогает.

Буква W в конце кода — это дополнительный символ, который биржа ввела в 2017 году для недельных опционов. Это те же опционы, только с более коротким сроком действия: всего две недели. Доступны такие опционы только для фьючерса на индекс РТС.

Разберем наши примеры со Сбербанком. Вот некоторые коды опционов:

А зачем продавать опционы?

Зачем покупать опционы — понятно: чтобы снизить риск, имея при этом возможность получить высокую доходность. Но зачем их продавать? Кто хочет брать на себя такие обязательства — и зачем?

Ответ — премия опциона. Бытовой пример — это страховой бизнес. Компания берет с вас небольшую сумму и гарантирует, что при наступлении страховой ситуации возместит убытки, которые могут быть в сотни раз больше. Тем не менее страховой бизнес успешно работает.

Прибыль = Цена для всех на дату экспирации − Цена для вас по опциону − Премия за покупку

А вот прибыль продавца:

300 − (24 700 − 24 500) = 100 Р

Если перенести позиции продавца и покупателя опционов на график, получим такую картину.

По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Отсюда же вытекает важность размера премии, которую вы платите или получаете. Чем премия больше, тем больший запас у вас есть как у продавца и тем сложнее вам получить прибыль как покупателю.

Запомнить

Опционы — это сложный инструмент срочного рынка, который может иметь множество применений: от хеджирования своих позиций до всевозможных спекуляций. Мы разобрали только механику работы данного инструмента, не касаясь всевозможных стратегий его использования.

Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски.