Что такое ордер в трейдинге

Что такое ордер в трейдинге: какие бывают ордеры на бирже и как ими пользоваться

Открытие торгового счета Форекс

Рейтинг брокеров форекс

Доверительное управление на Forex

Советники Forex на заказ

Независимые трейдеры ведут торговлю на бирже через посредников — брокеров. Чтобы купить или продать активы, трейдер посылает брокеру заявку на определенное действие — ордер.

Базовые механики управления ордерами предельно просты: достаточно нажать на кнопку «купить» или «продать». Но сами они работают не настолько прямолинейно, и пока начинающий трейдер не разберется в нюансах, он будет терять время, нервы и деньги на малоэффективный микроменеджмент.

Что такое ордер на бирже и как он работает

Это команда на открытие или закрытие сделки, которую брокер выполнит немедленно при получении (внимание: не сразу после нажатия кнопки!) или при достижении определенных условий. Последний вариант открывает возможности для планирования и стратегической игры, то есть — для стабильного дохода. Инструменты анализа наиболее эффективны в сочетании с данным типом ордеров.

После отправки команда проходит обработку брокером. Время обработки зависит от загруженности площадки, но даже в перегруженные часы редко превышает 10-15 секунд.

Период ожидания может увеличиваться в пиковые дни, когда за одну котировку рынок проскакивает много пунктов, и нагрузка на биржу возрастает до предела. На крупных площадках такое случается все реже благодаря автоматизации процессов. Максимальное время исполнения немедленной заявки — 1-2 минуты. Если биржа перегружена, безопаснее посылать заявки, выполняемые при исполнении прогноза.

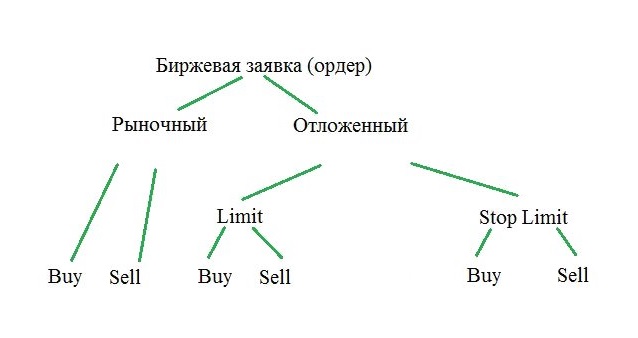

Виды ордеров и их особенности

Чтобы зарабатывать на бирже стабильно, трейдер должен уметь использовать разные типы ордеров. Команды могут дополнять или отменять друг друга, страховать риски, «караулить» прибыль. Основные типы:

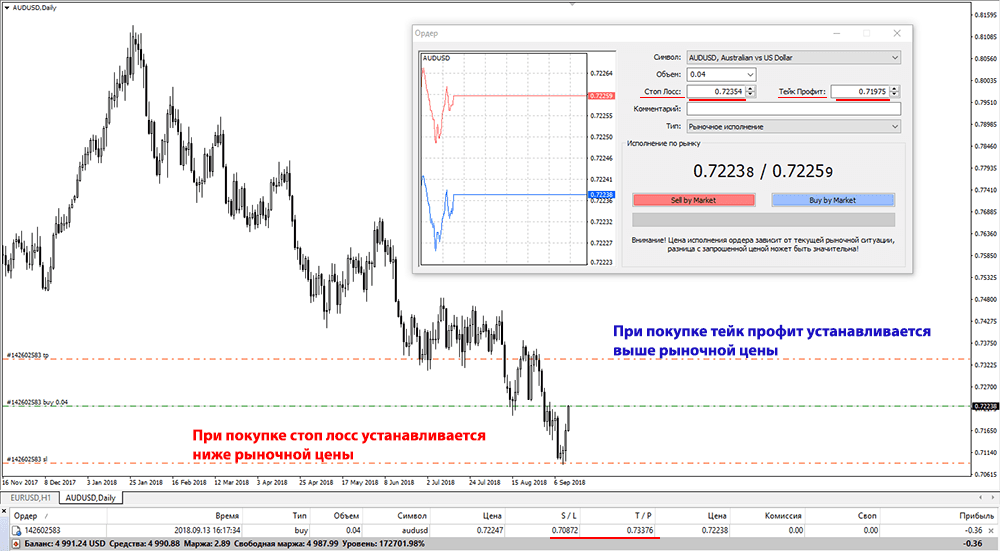

Рыночные ордеры

Команды для гарантированного исполнения здесь и сейчас (с учетом минимальной задержки по времени), без дополнительных условий. Если вы видите выгодную ситуацию на площадке и готовы купить или продать активы, нажимайте на кнопку. Брокер заключит сделку по цене, доступной на момент получения команды.

Преимущество рыночных ордеров остается их же слабым местом: это независимость от условий. Когда нужно срочно осуществить покупку или выйти из позиции, используют рыночный ордер. Он исполняется практически сразу после формирования заявки. Посылать моментальную команду быстрее и проще, чем составлять прогноз для лимитного ордера или целую цепочку указаний для условного ордера. Никаких дополнительных данных вводить не нужно: только выберите, купить или продать, и в каком количестве.

В обмен на гарантированную сделку трейдер получает невозможность точно контролировать прибыль. Цены на бирже скачут быстро, и стоимость активов на момент покупки или продажи может отличаться в приятную для предпринимателя сторону — если повезет. Также цены могут проскальзывать в нежелательном направлении, что приводит к убыткам.

Проскальзывание цен — обычное явление на активных биржевых площадках. При благоприятной ликвидности рынка трейдеры контролируют убытки при торговле через рыночные ордеры, ориентируясь на скользящие средние значения. Если торговля по позиции прошибает пик активности или течет крайне вяло, будьте готовы к тому, что разные части одной заявки пройдут по различной стоимости. Брокер здесь не виноват: в рамках рыночного ордера он обязан исполнить команду, даже если цена продолжает скакать в момент реализации. Данная особенность «моментальных» сделок может приводить к неожиданной прибыли, однако к внеплановым доходам лучше относиться как к случайной удаче.

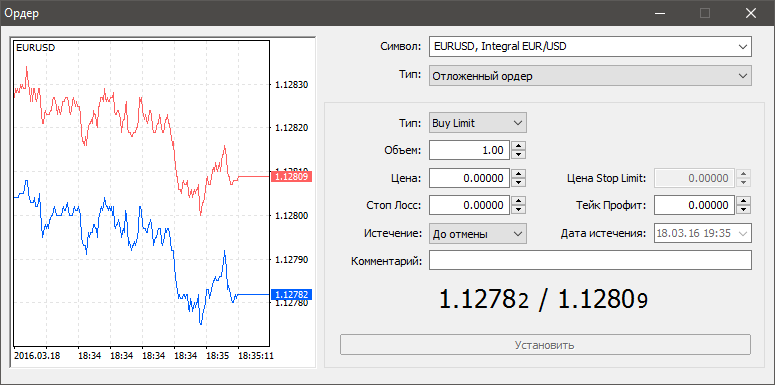

Лимитные ордеры

Команды с отложенным исполнением дают сделку по гарантированной цене. Если прогноз окажется неверным — например, позиция подешевеет, но не дойдет до желаемого минимума и уйдет в рост — сделка не состоится, но и не исчезнет. При оформлении лимитного ордера важно ставить реалистичные прогнозы и не забывать о невыполненных командах. Забытая трейдером отложенная сделка может неожиданно сработать месяцы спустя — и не всегда результат будет приятен предпринимателю.

Отложенные ордеры предотвращают отрицательное проскальзывание, защищая трейдера от потерь. Если в приоритете получение прибыли, и вы готовы упустить сделку при неисполнении прогноза, составляйте лимитную команду.

Иногда сделка по отложенной команде не проходит даже при достижении ценового порога. При недостатке заявок на покупку или предложений продажи брокер не сможет заключить сделку и провести операцию на выгодных для трейдера условиях. На следующей котировке ситуация может критически измениться, появятся условия для покупки или продажи — но цена уже не будет соответствовать заданным условиям, и сделка будет упущена.

Для заработка на лимитных ордерах необходимо грамотно устанавливать цены с учетом позиций рынка. Заранее ознакомьтесь с ограничениями площадки: биржи ставят ограничение на минимум пунктов различия между текущей и желаемой стоимостью. Максимума нет: пользователь волен настраивать любые абсурдные значения, что бывает полезно в условиях бычьего рынка.

Существует четыре типа отложенных команд:

Для извлечения максимума прибыли от отложенных сделок необходимо свободно ориентироваться в графиках, пользоваться математическими инструментами или программным обеспечением для составления прогнозов.

Ограничивающие ордеры

Снижают риски, позволяя вовремя вывести средства или предотвратить траты. Существует два вида ограничивающих команд:

Условные ордеры

Более сложные, составные типы команд, сочетающие несколько условий для «программирования» поведения брокера в разных обстоятельствах. Используются для максимальной автоматизации торгового процесса, вводятся или отменяются системой автоматически при достижении установленных пользователем критериев. Состоят из перечня базовых инструкций, разобранных выше.

Взаимоотменяемые условные ордеры (OCO), в которых все оставшиеся команды автоматически отменяются при достижении одного из условий и выполнении связанного с ним ордера. Они одновременно обеспечивают максимум прибыли, помогают ее зафиксировать и отступить назад, если ситуация резко изменится. Их дополняют взаимозапускающими ордерами (OSO), которые состоят из основной команды и перечня вторичных ордеров, которые начинают действовать только при выполнении первичного условия.

Условные ордеры выставляют до открытия торговых позиций. Они обеспечивают большую гибкость и снимают с трейдера необходимость постоянно мониторить ситуацию на рынке.

Заключение

Для успешной торговли на бирже трейдеру необходимо понимать разницу между типами ордеров; знать, когда стоит предпочесть немедленную сделку отложенной, и наоборот. Лимитные ордеры – базовый инструмент планирования, удобный даже для новичков, обучающихся чтению графиков. Для более продвинутой автоматизации следует использовать условные системы команд, которые продолжают действовать, будучи размещенными один раз.

Типы ордеров и чем они отличаются

Когда вы торгуете акциями или криптовалютой, вы взаимодействуете с рынком, размещая ордера:

Это вкратце. Разумеется, каждая из этих двух категорий открывает целый ряд возможностей, которые можно использовать в зависимости от вашего способа и стратегии торговли. Интересно? Тогда продолжаем.

Введение

Давайте разбираться, что же они действительно представляют собой.

Рыночные ордера и лимитные ордера

Например, другой пользователь мог ранее разместить ордер на продажу 3 BTC, когда цена за один биткоин достигнет 15 000 долларов США. Таким образом, когда вы размещаете рыночный ордер, биржа сопоставляет его с лимитным ордером в книге.

Что нужно знать о рыночных ордерах

Основные виды рыночных ордеров – это ордера на покупку и продажу. Вы поручаете бирже совершить транзакцию по лучшей доступной цене. При этом лучшая доступная цена не всегда совпадает со значением, отображаемым в текущий момент. Она зависит от книги ордеров, поэтому стоимость совершения сделки может немного отличаться.

Рыночные ордера подходят для мгновенных (или почти мгновенных) транзакций. В целом, это всё, что нужно о них знать. Комиссии, связанные с проскальзыванием и обменом, означают, что одну и ту же сделку можно было бы совершить дешевле с помощью лимитного ордера.

Распространенные типы ордеров

Самые простые ордера – это рыночные ордера на покупку, рыночные ордера на продажу, лимитные ордера на покупку и лимитные ордера на продажу. Однако, если придерживаться лишь данного набора ордеров, ваш опыт торговли будет несколько ограничен. Вместо этого вы можете дополнять их другими возможностями и пользоваться преимуществами рыночных условий в краткосрочной и долгосрочной перспективе.

Стоп-лосс-ордера

Стоп-лосс-ордер – это вид рыночного ордера, который добавляет указание на продажу по определенной цене, оданко оно не заносится в книгу ордеров. Его главная функция — защитить вас от любых существенных потерь. На первый взгляд, такой ордер должен быть лимитным, поскольку вы устанавливаете цену для продажи, а не исполняете его по рыночной цене. Однако он не добавляется в книгу ордеров. Торговая платформа преобразует его в рыночный ордер только при достижении цены активации.

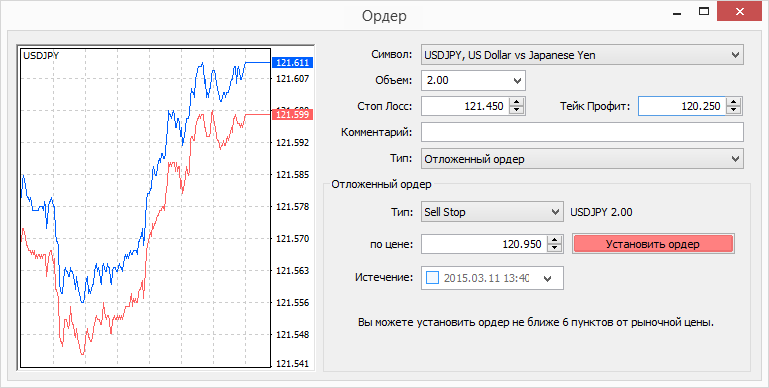

Стоп-лимит-ордера

Однако не всегда удается совершить сделку точно по желаемой цене. А с использованием стоп-лимит-ордера это возможно. Возьмем приведенный выше пример с ценой в 10 000 долларов США за биткоин. Вы указываете два параметра: стоп-цену и лимит-цену. Предположим, ваша стоп-цена будет 9 985 долларов США. Данный параметр является распоряжением бирже установить лимитный ордер с указанной вами лимит-ценой, скажем, 9 990 долларов США.

Если цена восстановится до этого уровня, вы продадите свои активы по цене 9 990 долларов или выше. Обратите внимание: ордер размещается только после достижения стоп-цены. Риск продолжительного падения цены по-прежнему сохраняется. Если цена упадет ниже 9 985 долларов США и не восстановится до указанного уровня, вы можете остаться без защиты.

OCO-ордера

Что такое «время действия»?

GTC-ордера

GTC-ордер (англ. good ‘til canceled, или «действующий до отмены») – это распоряжение, согласно которому сделка должна оставаться открытой до тех пор, пока она не будет выполнена или отменена вручную. Обычно платформы для торговли криптовалютой по умолчанию используют именно эту опцию.

На фондовых рынках распространенной альтернативой является закрытие ордера в конце торгового дня. Но поскольку криптовалютные рынки работают круглосуточно и без выходных, GTC-ордеры более распространены.

IOC-ордера

IOC-ордера (англ. immediate or cancel, или «исполнить или отменить») предполагают, что любая часть ордера, не выполненная мгновенно, должна быть отменена. Предположим, вы создаете ордер на покупку 10 BTC по цене 10 000 долларов США, но сможете получить только 5 BTC по этой цене исполнения. В этом случае вы купите 5 BTC, а остальная часть ордера будет закрыта.

FOK-ордера

FOK-ордера (англ. fill-or-kill, или «исполнить или аннулировать») должны быть мгновенно исполнены. В противном случае они уничтожаются (аннулируются) и не исполняются частично. К примеру, ваш ордер предписывает бирже купить 10 BTC по цене 10 000 долларов. Если весь объем в 10 BTC недоступен в текущий момент по указанной цене, то ордер будет отменен.

Резюме

Знание разных типов ордеров крайне важно для осознанного и результативного трейдинга. Независимо от того, что вы собираетесь использовать – стоп-ордера для ограничения убытков, OCO-ордера для параллельного планирования различных результатов или другие возможности биржи, важно знать, какие торговые инструменты вам доступны.

Главные понятия в трейдинге: валютная пара, биржевой стакан, ордер и другие

После ознакомления с ключевыми особенностями и принципами криптотрейдинга, самое время ознакомиться с терминологией.

Среди основных терминов криптотрейдинга: валютная пара; бид, аск и спред; биржевой стакан; длинные и короткие позиции; ордера, а также основные их виды и т. д.

Что такое валютная пара?

Валютная пара — соотношение двух валют, которое показывает сколько денежных единиц одной валюты стоит единица другой валюты.

Например, в паре ETH/BTC вы покупаете криптовалюту Ethereum, расплачиваясь за нее биткоином. Первую валюту в паре называют базовой, а вторую — котируемой. Таким образом, валютная пара показывает, сколько необходимо котируемой валюты, чтобы купить одну единицу базовой.

Бид, аск и спред

Бид (Bid) — цена, которую готов заплатить покупатель актива. Аск (Ask) — цена, по которой продавец готов продать актив. Спред (Spread) — разница между ценами аск и бид.

Простыми словами, на любом рынке покупатель называет цену, по которой он готов купить что-либо (бид), а продавец — по которой готов продать что-либо (аск). Это похоже на ситуацию на обычном продуктовом рынке, когда какой-нибудь любитель поторговаться называет более низкую цену, а продавец отстаивает более высокую. При этом оба стремятся максимизировать свою выгоду.

В ходе торгов продавец может немного снизить цену. Под натиском продавца, покупатель может несколько отступить и согласиться купить с уже не такой большой, но все же скидкой. В процессе торгов постепенно бид и аск приближаются к точке соприкосновения — равновесной цене. Спред сужается. Когда продавец и покупатель соглашаются в цене, которую следует заплатить, и цене, по которой надо продать товар, совершается сделка (т. е. бид становится равным аску).

Происходящие на криптобирже процессы принципиально ничем не отличаются от тех, что описаны выше, в типично «базарной» схеме. В большинстве случаев продавец не желает расставаться с активами по текущей, не самой выгодной для него, цене и предпочитает лимитные ордера, исполняющиеся не сразу.

Желающий купить криптовалюту трейдер обычно не стремится это делать по текущей рыночной цене. Он выставляет интересную для себя цену бид, а продающий трейдер — цену аск. По сути, происходит обычный торг.

Спреды обычно невелики на крупных площадках, где ежедневно вращаются большие объемы криптоактивов. Многое также зависит от ликвидности самой цифровой валюты. Например, на крупной площадке спред у криптовалюты Ethereum будет, скорее всего, уже, чем у какой-нибудь YOYOW или Eidoo.

Биржевой стакан

Этим понятием называют цифровое отображение установленных трейдерами текущих ордеров на покупку и продажу. Биржевой стакан имеет вид таблицы, где в реальном времени отображаются заявки на покупку и продажу актива.

Чтобы совершить биржевую сделку, трейдер выставляет ордер с указанием параметров будущей сделки: покупка или продажа, требуемый объем актива и желаемая цена. Сделка исполняется при обнаружении биржевой системой встречной заявки, которая полностью удовлетворяет указанным в ордере требованиям.

Если какое-то время нет соответствующей встречной заявки, приказ вносится в «книгу ордеров». Отображаясь в биржевом стакане, приказ начинает ждать встречной заявки.

Биржевой стакан (торговая площадка Bitfinex; данные на 17.12.2017)

Стрелка вниз на скриншоте выше показывает отсортированные в порядке уменьшения цены аск; стрелка вверх — нарастающие и приближающиеся к равновесной цене «биды». Когда стрелки, условно говоря, сталкиваются между собой — сделка исполняется.

Разница между «самыми выгодными» ценами покупателя и «лучшими» ценами продавца образуют спред. Как говорилось выше, величина спреда может меняться в зависимости от различных обстоятельств.

Длинные и короткие позиции

На языке трейдеров, длинная позиция (‘Long’) — покупка актива в ожидании роста его цены.

Короткая позиция (‘Short’) — это когда трейдер продает актив, ожидая снижения его курса. Открытие коротких позиций возможно только при торговле «с плечом». Такой функционал представлен, в частности, на фьючерсной бирже BitMEX, а также в секции маржинальной торговли (Margin Trading) на бирже Poloniex (аналогичный раздел есть на Bitfinex и многих других торговых площадках).

Виды ордеров

Ордер (биржевая заявка, приказ, Order) — это созданное клиентом поручение бирже осуществить операцию по купле-продаже криптовалюты на определенных условиях.

В биржевой торговле используется несколько типов приказов. По типу исполнения различают рыночные, отложенные и лимитные ордера.

Рыночный ордер (Market Order) исполняется сразу после поступления на биржу, по наилучшей текущей цене, если для него есть соответствующий обратный лимитный ордер.

Например, для исполнения рыночного ордера на покупку (Market Buy) требуется наличие лимитного ордера на продажу (Sell Limit). Для исполнения рыночного ордера на продажу (Market Sell) требуется наличие лимитного ордера на покупку (Buy Limit). Рыночный ордер на покупку исполняется по цене Ask, а рыночный ордер на продажу — по цене Bid.

Другими словами, рыночные ордера исполняются по наилучшей цене, пока не исчерпается количество единиц актива по этой цене (Order quantity)

Отложенный ордер (Pending order) — тип ордера, параметры открытия которого устанавливаются заранее.

Отложенный ордер исполняется только тогда, когда есть условия для его исполнения. Например: текущая рыночная цена — 8000 USD за 1 BTC. Выставляем ордер Take Profit — при достижении цены 10 000 USD продать 1 BTC по цене 9 990 USD.

Данная ситуация означает, что на текущий момент лимитный приказ еще не сформирован на бирже и в стакане его нет. Однако он «висит» в торговом терминале и ждет момента, когда цена последней сделки (last price) достигнет 10 000 USD.

Лимитный ордер (Limit Order) — это заявка на покупку или продажу определенного количества актива по указанной цене.

Лимитная заявка может легко быть исполнена сразу же, если по этой цене есть встречный ордер (по сути, выходит ситуация как в случае с рыночным ордером).

Лимитный ордер на покупку (Buy Limit) выставляется по цене, которая ниже текущей рыночной. Трейдер использует этот ордер, если надеется, что цена будет сначала падать, а потом, отскочив от уровня поддержки, начнет расти.

Лимитный ордер на продажу (Sell Limit) — заявка на продажу по указанной цене. Sell Limit выставляется по цене выше текущей рыночной. Таким образом, трейдер использует этот ордер, когда надеется, что цена будет сначала расти, но потом, достигнув заданного уровня, развернется и начнет падать (т. е. рассчитывает на отскок вниз от уровня сопротивления).

Стоп-ордер (Stop Order) — это заявка на покупку или продажу определенного количества криптовалюты, когда ее цена достигает некоторой отметки.

Стоп-ордер на покупку (Buy Stop) — это заявка на покупку по указанной цене или выше. Трейдер использует этот ордер, когда надеется, что растущая цена, преодолев заданный уровень сопротивления, все же продолжит рост. Buy Stop выставляется по цене, которая выше текущей рыночной. Как только цена последней сделки станет равна или превысит заданную в ордере Buy Stop цену, он тут же превращается в рыночный ордер на покупку. Для срабатывания ордера Buy Stop необходимо, чтобы цена Ask оказалась равна или превысила цену, указанную в этом ордере.

Стоп-ордер на продажу (Sell Stop) — заявка на продажу актива по указанной цене или ниже. Трейдер использует этот ордер, когда надеется, что цена, при своем нисходящем движении, достигнув заданного уровня, продолжит падение. Sell Stop выставляется по цене, которая ниже текущей рыночной.

Другими словами, как только цена последней сделки станет равна или меньше цены, указанной в Sell Stop, ордер тут же превращается в рыночный. Для срабатывания Sell Stop необходимо, чтобы цена Bid оказалась равна или меньше той цены, которая задана в данном ордере.

Стоп-ордер используют как для открытия позиции, так и для выхода из нее. В последнем случае стоп-ордер используется в качестве защитного ордера, ограничивающего убытки ( Stop Loss; стоп-лосс). При этом ордер Buy Stop обеспечивает хеджирование короткой позиции (продажи), а Sell Stop — защиту длинной позиции (покупки).

Также любой ордер на бирже может быть исполнен не полностью, а частично (или даже совсем не исполниться). Для исполнения ордера нужна противоположная заявка, а ее может не оказаться на текущий момент, или ее размера может не хватить для полного исполнения. Так, на бирже Bitfinex есть возможность выставлять ордера типа Fill-Or-Kill (FOK, «выполни или аннулируй»). Такой ордер означает, что приказ должен быть немедленно исполнен или отменен. При этом, частичное закрытие или открытие позиции по ордеру FOK не допускается — заявка может быть исполнена только в заявленном объеме.

Глоссарий к статье

Быки — игроки, пытающиеся заработать на росте курса актива. Когда быки доминируют на рынке (покупки превышают продажи), курс актива растет.

Медведи — те, кто зарабатывают на падении. Активно продавая, медведи «заваливают» курс вниз.

Кит — обычно опытный и состоятельный участник рынка, способный своими крупными ордерами существенно повлиять на цену актива и даже рынок в целом.

Фиат — национальные валюты различных стран (американский доллар, евро, рубль, гривна, китайский юань и т. д.).

Тренд — действующее в течение определенного времени однонаправленное движение цены. Другими словами, это хорошо просматриваемый на графике участок роста или падения цены. Тренды бывают восходящими (бычьими), нисходящими (медвежьими) и боковыми (флэт, «боковик»).

Туземун («To the Moon») — когда цена резко растет, будто летит «на Луну».

Слив — очень резкое падение курса (момент, когда склонные к панике хомяки распродают купленные на хаях активы; опытные инвесторы в это время «подставляют ведра», выставляя лимитные ордера на покупку).

Поддержка — уровень цены, при котором в рынок входят покупатели. При движении вниз цена упирается в «пол». В этой точке в рынок входит некоторое количество покупателей. Последние на некоторое время перехватывают преимущество у продавцов и сдерживают дальнейшее снижение цены.

Сопротивление — такой уровень цены актива, при котором растущее предложение не дает цене подняться выше. По мере приближения к уровню сопротивления, быки все меньше стремятся покупать, а медведи продают еще активнее, чем раньше. Уровень сопротивления означает место потенциального прекращения роста цены и вероятного разворота вниз.

Памп (Pump) — «накачивание» актива крупными объемами покупок, чтобы вызвать интенсивный рост его цены. Памп обычно привлекает полчища «хомяков», которые заходят на рынок и до последнего поддерживают восходящее движение цены. Обычно памп сменяется дампом.

Дамп (Dump), то же, что и слив — стремительное движение вниз цены актива, вызванное активной фиксацией прибыли от пампа.

Шорт (Short, короткая позиция) — открытие позиции на продажу. Используется при торговле с плечом. Основанием для открытия короткой позиции является ожидание снижения цены актива.

Лонг (Long, длинная позиция) — открытие позиции на продажу в надежде на рост цены актива.

Волатильность — колебания цены актива. Высокая волатильность подразумевает широкие возможности для получения прибыли, однако также предполагает повышенные риски.

Take Profit — тип ордера, предназначенный для закрытия позиции согласно правилам исполнения лимитных ордеров. Используется для получения прибыли при достижении ценой актива прогнозируемого уровня.

Stop Loss (стоп-лосс, «лось») — ордер, предназначенный для минимизации потерь в случае, если цена актива движется в убыточном направлении. Если цена инструмента достигнет уровня Stop Loss, позиция полностью закроется автоматически. Такой ордер всегда связан с открытой позицией либо с отложенным ордером.