Что такое план ebitda

К сожалению, страница не найдена

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что такое EBITDA

В новой рубрике объясняем бизнес-показатели простым языком. EBITDA — это прибыль компании до вычета налогов, амортизации и процентов по кредитам

Разберемся, зачем считать EBITDA, если можно не считать и отслеживать только прибыль.

Формула расчета EBITDA

EBITDA — это финансовый показатель, который рассчитывается по формуле:

Выручка − (Себестоимость продукции без амортизации + Операционные расходы) = EBITDA

Разберемся, что есть что в этой формуле:

Данные о выручке, себестоимости и операционных расходах есть в бухгалтерском отчете о финансовых результатах. Он так и называется.

В чём смысл показателя

EBITDA показывает рентабельность — насколько эффективно работает компания.

Лучше на примере: есть две компании, по отчетам у них одинаковая прибыль. Если рассчитывать рентабельность по прибыли, она будет одинаковой. И может показать, что обе компании эффективны.

Но первая компания платит по кредитам, а вторая нет. Первая компания обгонит вторую, как только расплатится с кредитами. Этого не показывает расчет рентабельности по прибыли, но показывает расчет по EBITDA.

Пример расчета рентабельности по EBITDA

Компании «Томатино» и «Апельсин» занимаются разработкой мобильных приложений. Сравним их рентабельность по чистой прибыли и по EBITDA.

Рентабельность по чистой прибыли. Чтобы посчитать рентабельность по чистой прибыли, используют формулу:

чистая прибыль х 100% / выручку

где чистая прибыль — это выручка минус себестоимость, амортизация, операционные и другие расходы, проценты по кредитам, налоги, а выручка — все доходы компании.

Что такое EBITDA: объясняю человеческим языком на простейшем примере

Рад видеть гостей на нашей странице!

Если вы зашли сюда, наверняка вам интересно разобраться в вопросе, что такое EBITDA простым языком. Дочитав статью до конца, читатель получит ответ на вопрос, обозначенный в заголовке.

Что такое и зачем он нужен

Что представляет собой EBITDA, можно понять, расшифровав само слово: Earnings Before Interest, Taxes, Depreciation and Amortization – «прибыль до вычета процентов, налогов, износа и амортизации». Он чаще всего применяется в финансах и инвестициях для сравнения итогов деятельности предприятия.

Что показывает расчет EBITDA

Этот параметр – один из показателей результатов финансовой деятельности компании. Простыми словами, это величина заработка компании в денежном выражении, из которой впоследствии будут выплачены долги инвесторам и налоги, произведены амортизационные отчисления. При этом коэффициент не учитывает влияние структуры капитала.

Чем отличается EBITDA от EBIT и операционной прибыли

EBIT (прибыль до выплаты процентов и налогов), в отличие от EBITDA, входит в отечественные стандарты учета РСБУ, поэтому его легче рассчитать исходя из данных, которые содержатся в отчетах. Но первый показатель не учитывает амортизационные отчисления.

Синоним термина «Ебит» – операционная прибыль, которая таким образом представляет собой разницу между валовым доходом и затратами на операционную деятельность. Величина операционной прибыли, когда маржа полностью идет на оплату по процентам инвесторам, называется критической.

EBITDA в российской практике

Плюсы и минусы показателя

Преимущества, которыми обладает EBITDA:

Недостатки параметра, в соответствии с аналитикой компании Moody’s Investors Service, выглядят следующим образом:

Для преодоления тех или иных минусов показателя при его расчете игнорируют одни виды доходов/расходов и учитывают другие, ранее не применяемые при расчетах, также пытаются учесть изменение стоимости активов. Однако зачастую это лишь усугубляет ситуацию, делая рачетную величину еще более субъективной.

Различают три разновидности коэффициента EBITDA:

Как рассчитать EBITDA

Существует несколько способов расчета показателя Ебитда.

Формула для расчета

Наиболее универсально формула для расчета коэффициента выглядит так:

Отрицательное значение показателя говорит об убыточности деятельности компании уже на операционной стадии, еще до выплаты процентов по кредитам, уплаты налогов, вычетов на амортизацию. Обратное, однако, не свидетельствует о прибыльности предприятия.

Особенности расчета по данным МСФО отчетности

Существует мнение, что EBITDA не следует считать по балансу: предпочтительнее определять величину показателя на основе данных отчетности МСФО. В этом случае формула выглядит так:

Рентабельность по EBITDA

Показатель EBITDA margin, рассмотренный выше, называют иначе рентабельностью по EBITDA. Различие между ними состоит в том, что второй абсолютный, в то время как первый – относительный.

Расчет по РСБУ

Вопреки изложенной выше точке зрения, существует метод расчета EBITDA по балансу. В более простом виде она выглядит так:

В формуле, однако, не учитываются прочие доходы и расходы, между тем как их сумма может быть немалой. Поэтому более полно расчет по РСБУ выглядит так:

Пример расчета

Я приведу два реальных примера расчета EBITDA.

Первый – отчет российской компании «Газпромнефть» за 2014 г. на основании данных МСФО.

Второй – отчет компании «X5 Retail Group» за тот же период на основании международных стандартов МСФО.

Заключение

Показатель EBITDA часто критикуют. Он отсутствует как в российских, так и международных стандартах отчетности, однако его популярность и там и там весьма значительна. Его минусы создают поле деятельности для экономической научной мысли, и есть все основания полагать, что в будущем его применение в экономике будет расширяться.

Хотелось бы увидеть ваше мнение по этому вопросу. Отправляйте комментарии, делитесь своими знаниями, это пойдет на пользу всем. И подписывайтесь на обновления – будет еще немало интересного.

Что такое EBITDA и как посчитать этот показатель

Создайте рассылку в конструкторе за 15 минут. Отправляйте до 1500 писем в месяц бесплатно.

Отправить рассылку

EBITDA — это прибыль компании до вычета амортизационных затрат, уплаты процентов по долгам и выплаты прямых налогов. Часто EBITDA называют показателем «грязной прибыли».

Для чего применяют

EBITDA нередко присутствует в корпоративной финансовой отчётности. Однако этого показателя нет в перечне стандартов и он отсутствует в бухгалтерской отчётности. EBITDA рассчитывают, чтобы наглядно показать текущее состояние капитала. Измеряют показатель в деньгах (рубли, доллары, евро).

Графа EBITDA в рейтинге

Применять EBITDA стали в 1980 годах, чтобы анализировать финансовую состоятельность компаний относительно долговых обязательств. Соотношение показателя с чистой прибылью показывает уровень кредитоспособности компании — какой объём долгов она способна обеспечить.

В чем ценность показателя

EBITDA отображает финансовые результаты организации без учёта влияния кредитных условий, налогообложения и амортизации. Показатель помогает примерно оценить денежный поток организации и сравнить её с иными предприятиями аналогичной отрасли. Также этот показатель позволяет сравнивать различные компании, включая международные.

Даже компании одной страны, работающие в одинаковой сфере, могут отличаться по таким факторам, как денежные потоки, существующие риски и перспективы роста.

EBITDA смягчает различия между компаниями, что позволяет сопоставить их друг с другом. Аналитики применяют показатель, чтобы анализировать кредитоспособность субъектов. Инвесторы посредством EBITDA оценивают перспективность компании — способно ли предприятие в будущем реинвестировать капитал, масштабировать бизнес и обслуживать кредиты.

Иногда рядом с EBITDA указывают EBT и EBIT:

Если к EBIT прибавить амортизационные расходы и иные списания средств, получается EBITDA. Вместе эти три показателя применяют при международной оценке бизнеса. Большинство рейтинговых компаний отдают приоритет EBITDA.

Как считают

Поскольку на EBITDA не распространяются общепринятые стандарты учёта, показатель не входит в стандартные формы отчётности. Для его расчёта нужно знать отдельные показатели без учёта НДС. Например:

EBITDA можно корректировать на прочие расходы и доходы. В расчёте могут учитывать курсовые разницы, продажи капитальных активов и прочее.

EBITDA отображает планируемую или полученную прибыль, потому часть необходимой информации берут из «Отчёта о финансовых результатов» или из «Бюджета доходов и расходов».

Сложность применения классической бухгалтерской отчётности в том, что амортизацию показывают в составе прочих статей затрат. Поэтому бухгалтерских отчётов недостаточно для исчисления EBITDA.

Данные по амортизации указывают в пояснительной записке либо в расшифровках к балансу. Но нужной информации там может и не оказаться. По этой причине в управленческой отчётности желательно утвердить специально разработанную форму отчёта о прибылях и убытках, которая позволит рассчитывать EBITDA без иной документации.

Что касается методики расчёта, то для этого применяют разные формулы. Наиболее популярна такая формула расчёта:

EBITDA = выручка – (прямые затраты + косвенные затраты) – (расходы на оплату труда + социальные налоги, взносы и сборы) – операционные налоги (за исключением НДС и налога на прибыль) + прочие доходы – прочие расходы

Компании могут самостоятельно выбирать, какие расходы и доходы включать в расчёт. При изменении методики расчёта значение EBITDA может значительно поменяться. К примеру, игнорирование курсовой разницы по валютной выручке и соответствующих убытков завысит значение итогового показателя.

Один из наиболее простых способов манипуляции EBITDA заключается в продаже продукции условно-контролируемым организациям. Поскольку при расчёте не учитывают денежные потоки, то получать оплату от покупателей не обязательно.

Впоследствии долг может быть погашен неденежными методами. Этот способ прост, поскольку не нужно изымать из оборота денежные активы. При этом прозрачность операционной деятельности сохраняется.

Так как EBITDA не относится к унифицированным показателям, рекомендуется всегда уточнять, что именно было включено в расчёт.

Состав EBITDA в финансовой отчётности ПАО «Газпром»

Рассчитать EBITDA можно и обратным расчётом от чистой прибыли:

EBITDA = чистая прибыль + начисленный налог на прибыль + проценты к уплате + амортизация – налог на прибыль к возмещению – проценты к получению

Рассчитаем EBITDA от чистой прибыли. Основную часть данных можно получить из «Отчёта о финансовых результатах». Данные об амортизации — в «Пояснении к бухгалтерскому балансу». Чистая прибыль условного ООО «Фортуна» за 2019 год составила 5 млн рублей. Налог на прибыль к уплате — 1 млн рублей. Начисленная амортизация составила 500 тыс. рублей. Проценты по полученным займам и кредитам — 800 тыс. рублей. Процентов к получению — нет. Отклонений между бухгалтерским и налоговым учетом не возникло и, следовательно, налога на прибыль к возмещению не образовалось.

5 000 000 + 1 000 000 + 800 000 + 500 000 = 7 300 000 рублей

Из расчёта следует, что организация в состоянии нести годовую кредитную нагрузку в объеме до 7,3 млн рублей.

При сравнении компаний одинаковой отрасли часто применяют модернизированные EBITDA. Так для ритейла применяют показатель EBITDAR. Значение корректируется на размер оплаты за арендуемые площади. Аналогичный показатель применяют в авиационной отрасли, корректируя результат на объём выплат за самолёты, приобретённые в лизинг:

EBITDAR = EBITDA + (расходы на аренду / операционный лизинг)

При таком подходе сглаживается разница в расходах для отличающихся компаний.

В добывающей отрасли применяют иной скорректированный показатель — EBITDAX. Здесь учитывают стоимость разработки:

EBITDAX = EBITDA + затраты на разведку

В этом случае игнорируется разница в учёте расходов. Порядок признания затрат на разведку отличается в учётных политиках добывающих компаний.

Как применяют для финансового анализа

EBITDA часто применяют для инвестиционного анализа, при оценке выкупа, слияния или поглощения одного бизнеса другим. Используют показатель и в коэффициентном анализе, чтобы оценить рентабельность, платежеспособность и долговую нагрузку организаций.

У EBITDA нет строгой стандартизации. Разные компании применяют свои методики расчёта показателя. Соответственно, результаты будут не сопоставимы.

Также важно помнить, что EBITDA не является денежным потоком, и рассчитывают значение на основе начисленных доходов и расходов. Это значит, что сам по себе показатель не отображает реальной ситуации в бизнесе. Это лишь одна из характеристик прибыли или убытка.

Отрицательное значение EBITDA указывает на убыточность на операционном уровне, то есть до вычета процентов, налогов и амортизации. Вероятно, что в будущем финансовое положение ухудшится.

Но положительный показатель вовсе не означает обратное. EBITDA не показывает инвестиции в оборотный капитал — например, в затоваривание склада или дебиторскую задолженность. А эти инвестиции могут сильно повлиять на платежеспособность организации и её денежные потоки.

Теоретически EBITDA позволяет сравнивать разные компании. Лучшей считают ту, у которой показатель выше при прочих равных. Но на практике исходные расчётные данные редко бывают аналогичными. Потому EBITDA — это скорее инструмент быстрого анализа. После первичного сравнения требуется детальное изучение компании. И вот на этом этапе EBITDA применяют для расчёта коэффициентов.

Как рассчитывают мультипликаторы на основе EBITDA

Коэффициенты, используемые для сравнения компаний, называют мультипликаторами. Некоторые из них рассчитывают с применением EBITDA.

EBITDA interest

Это показатель покрытия к процентам или иначе — охват EBITDA. Он показывает, обладает ли компания достаточной прибыльностью для погашения расходов по процентам.

Для расчёта применяют следующую формулу:

EBITDA interest = EBITDA ÷ Процентные платежи

Иногда применяют формулу такого вида:

(EBITDA + лизинговые платежи) ÷ (платежи по кредитным процентам + арендные платежи)

Значение больше 1 свидетельствует о наличии достаточного капитала для закрытия процентных расходов. Коэффициент показывает, во сколько раз «грязная» прибыль превышает расходы на уплату процентов.

Посчитаем EBITDA interest для вышеупомянутого ООО «Фортуна». Рассчитанный EBITDA составил 7,3 млн. Процентные платежи — 800 тыс. рублей. Посчитаем:

7 300 000 ÷ 800 000 = 9,125

Получается, что прибыль организации более чем в 9 раз превышает расходы по процентам. То есть, компания финансово устойчива в перспективе.

Важно понимать, что это относительный показатель, и он не всегда соответствует действительности. При расчёте EBITDA не считают расходы на амортизацию. Допустим EBITDA interest превысил 1. Теоретически компания способна уплатить кредитные проценты. Но в реальности окажется, что компания большую часть прибыли тратит на замену изношенного оборудования. Денег на выплату процентов не хватит.

EV/EBITDA

Этот коэффициент показывает период окупаемости инвестиций — за какое время чистая прибыль компании окупит совокупные затраты на приобретение компании. Показатель применяют инвесторы при рассмотрении инвестиционных решений.

Для расчёта сначала высчитывают EV — рыночную стоимость:

EV = сумма капитализации* + (краткосрочные долги + долгосрочные долги – денежные средства и их эквиваленты) + доля меньшинства**

* рыночная стоимость общего количества акций

** доля акций, принадлежащая внешним владельцам

Зная рыночную стоимость и EBITDA, можно рассчитать период окупаемости инвестиций — EV/EBITDA. Результатом станет количество лет, за которые инвесторы окупят вложения в приобретение компании.

Допустим, рыночная стоимость (EV) компании по итогам 2019 года составила 890,3 млрд рублей. EBITDA — 51 млрд рублей. Соответственно, EV/EBITDA:

То есть, теоретическое приобретение компании полностью окупится за 17,5 лет.

EBITDA margin

Данный коэффициент показывает рентабельность компании до всех отчислений. С его помощью можно примерно оценить доходность деятельности компании.

Считают EBITDA margin по формуле:

EBITDA margin = EBITDA / Выручка от продаж × 100

EBITDA margin — относительный показатель в процентах. Когда значение рентабельности выше 12 — компания прибыльная, если ниже 12 — компания может уйти в «минус» и стать убыточной.

Например, EBITDA условной компании составляет 1,5 млн рублей. Выручка от продаж — 9,5 млн рублей. Посчитаем:

1 500 000 ÷ 9 500 000 × 100 = 15,8

Получается, что на операционном уровне компания обладает неплохой рентабельностью.

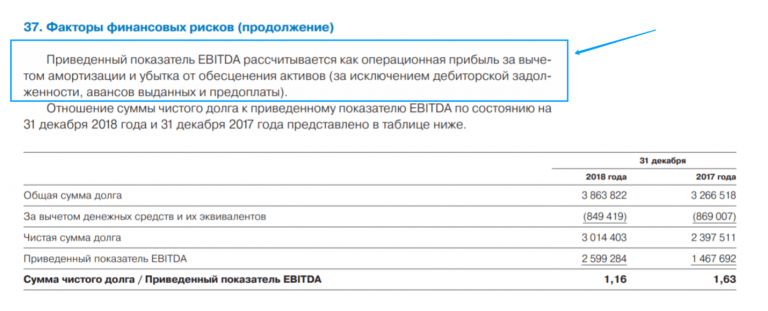

Debt/EBITDA

Коэффициент отображает уровень закредитованности компании и её способность к обслуживанию и закрытию долгов. Коэффициент помогает определить, за какой срок компания сможет погасить текущий долг без учёта дополнительных инвестиций.

Debt/EBITDA = суммарные долги компании / EBITDA

EBITDA компании составляет 2,5 млн рублей, а совокупный долг — 5 млн рублей. Рассчитаем Debt/EBITDA по формуле:

5 000 000 ÷ 2 500 000 = 2

Закредитованность компании не превышает допустимых пределов. Компания способна погасить свои долги за два года.

Оценивать следует Debt/EBITDA в динамике. Если показатель стабильно растёт — долги увеличиваются быстрее прибыли. И, наоборот, при стабильном уменьшении очевидно улучшение финансового состояния компании.

Пример отчёта о динамике к снижению закредитованности X5 RETAIL GROUP

Высокий Debt/EBITDA отрицательно влияет и на размер дивидендов, если компания начисляет выплаты от чистой прибыли. Обусловлено это тем, что большой долг обходится дороже в обслуживании. Следовательно, что чем больше компания выплатит процентов, тем меньше будет чистая прибыль и, значит, меньше будут дивидендные выплаты.

В целом, мультипликаторы показывают соотношение рыночной капитализации компании и её финансовых результатов. Это даёт возможность сопоставлять разные компании. Но важно учитывать, что анализ по мультипликаторам следует осуществлять по совокупности показателей.

Насколько важен показатель EBITDA для аналитики

Сам по себе показатель EBITDA отображает только финансовый результат коммерческой деятельности. При этом не учитывают время, затраченное на получение этого результата. К примеру, выручка может представлять возврат дебиторской задолженности или быть получена за определённый период. Для расчёта EBITDA это не имеет значения. Фактически показатель демонстрирует размер средств компании, которые можно использовать на уплату кредитов и дивидендов.

В аналитике EBITDA применяют, поскольку на него не влияют отличия систем учёта или налогообложения. Значит, можно сравнить деятельность различных компаний в одинаковой отрасли. К примеру, инвесторы могут таким образом выполнять первичный анализ объектов инвестирования.

Недостаток EBITDA — игнорирование важных бизнес-факторов. Так на результаты могут повлиять размеры вложений в производство, скорость оборачиваемости запасов, уровень налоговой нагрузки.

Но основная проблема — в отсутствии единых принципов расчёта. Компании применяют разные методы и могут манипулировать показателем. Даже для одной и той же компании можно по-разному рассчитать показатель.

Нельзя принимать управленческие и инвестиционные решения лишь на основе этого показателя. EBITDA позволяет сравнивать коммерческий успех компаний разного размера и формата. Но в аналитике использовать показатель нужно только в совокупности с другими результатами оценки.

Что такое EBITDA и как рассчитать этот показатель

Экономическая наука полна непонятных терминов на английском языке. Один из них – EBITDA (в русской транскрипции ЕБИТДА). В статье рассмотрим, что он собой представляет, как рассчитывается и для чего нужен.

Для того, чтобы оценить финансовую деятельность предприятия существует множество показателей. Один из них – EBITDA. Поскольку он является международным, то особенно важно его использовать тем компаниям, которые уже вышли или только собираются выйти на мировой рынок.

Что такое ЕБИТДА

Лучше разобраться с этим понятием поможет расшифровка этого термина. EBITDA образуется от начальных букв английского финансового термина Earnings before Interest, Taxes, Depreciation and Amortization. Дословно его можно перевести как «прибыль до уплаты процентов по кредитам, налоговых и амортизационных отчислений». С помощью этого термина можно оценить, насколько предприятие в состоянии приносить прибыль без учета влияния кредитов, налогов и амортизации. Таким образом, инвесторы могут непредвзято оценить прибыльность основной деятельности.

Особенно популярен данный показатель среди крупных компаний. С помощью него международные конгломераты, у которых традиционно большой размер капитальных затрат, могут представлять свою отчетность в более выгодном свете по сравнению со стандартной отчетностью.

Видео — что такое EBITDA простым языком:

Инвесторы обращают на величину EBITDA особое внимание. Величина реальной прибыли, рассчитанная по этому показателю, может значительно превосходить аналогичный показатель, вычисленный с использованием авансовых затрат. Это очень важно особенно для тех предприятий, на которых высок удельный вес амортизации. В некоторых случаях он достигает до 30% себестоимости продукции. Это касается, в первую очередь, сталелитейного производства.

Несмотря на то, что этот показатель может исказить реальное положение дел, инвесторы по-прежнему широко его используют. Это объясняется тем, что он помогает оценить, насколько предприятие в состоянии обслуживать свои долги и реинвестировать средства на дальнейшее развитие дела.

История показателя в экономической науке

Первоначально EBITDA использовался для оценки способности компании обслуживать свои обязательства. Для этого сравнивались значения этого показателя по отдельным компаниям из той же отрасли, на основе чего вычислялась величина процентных платежей, которые пойдут на уплату долга. С этой точки зрения, компанию рассматривали как актив, который можно распродать по привлекательной стоимости.

При этом можно отметить некоторые нюансы расчета этого показателя по такой методике. Следовало суммировать статьи, которые можно было направить на погашение задолженности. При этом расходы на уплату налогов можно было принять за дополнительную базу для расчета по долгам, при условии, что на эту же цель направлялась вся чистая прибыль компании, а бизнес превращался в убыточный. Как результат, компания прекращала свое функционирование. Зато выгоду имели кредиторы. Этот показатель охотно использовался в 80-е годы прошлого века.

Что показывает коэффициент EV/EBITDA

EV расшифровывается как Enterprise value, или стоимость компании. Ее можно определить как сумму капитализации предприятия и ее долгов. Этот оценочный показатель нужен инвесторам для сравнения различных компаний.

Коэффициент EV/EBITDA показывает стоимость компании по EBITDA. Для его расчета используется следующая формула:

EV/EBITDA = (Капитализация + Долгосрочные обязательства + Краткосрочные обязательства) / Прибыль без учета налогов, процентов и амортизации.

Расчетный период составляет один год.

Этот показатель используют для сравнения компаний между собой. С его помощью инвесторы могут понять, насколько предприятие недооценено или переоценено рынком.

Однако здесь важно учитывать отрасль, в которой функционирует оцениваемое предприятие. Для развивающихся отраслей характерен более высокий показатель. EV / EBITDA для отраслей более традиционных будет иметь более низкое значение. Влияние на величину показателя оказывает и фактор страновой принадлежности фирмы. Так, для развивающихся экономик характерна обратная ситуация, поскольку традиционные отрасли могут развиваться более быстрыми темпами, чем высокотехнологичные.

Эти факторы следует учитывать при расчёте показателя.

Особенности и формула расчета ЕБИТДА

Поскольку EBITDA в основном используют компании, которые уже вышли на мировой рынок, то он рассчитывается по международным стандартам. Это повышает конкурентоспособность отечественной продукции, поскольку в этом случае инвесторы будут располагать более полной информацией.

Это показатель не используют в бухгалтерском учете. Однако для его расчета понадобятся данные из бухгалтерской отчетности. Поскольку они широко доступны, то он выгодно отличается от других показателей рентабельности простотой расчета.

Для расчета ЕБИТДА необходимо располагать следующей информацией:

Все эти показатели, кроме последнего, образуют операционную прибыль (EBIT). Она необходима для расчета EBITDA. Чтобы ее вычислить, следует из валовой прибыли компании вычесть затраты на повседневную деятельность. Для расчета поможет следующая формула:

EBIT = Чистая прибыль + расходы по налогу — возмещенный налог + чрезвычайные расходы — чрезвычайные доходы + проценты уплаченные — проценты полученные

EBIT может иметь только положительное значение. Теперь можно рассчитать и EBITDA

EBITDA = EBIT + амортизационные отчисления – переоценка активов

Следует учесть, что мы вычислили показатель без учета выплат: по налогам, долгам и амортизации.

Однако можно воспользоваться и упрощенной формулой расчета EBITDA:

EBITDA = выручка – операционные расходы

Также формулу расчета показателя можно записать как:

EBITDA = Доходы – Расходы + Налоги + Проценты по долгам + Амортизационные отчисления

Если смотреть данные по балансу по форме 2, то «Доходы» берутся из строки 2110 «Выручка от реализации», а «Расходы» соответственно из строки 2120 «Полная себестоимость». Строки 2410+2421 +/- 2450 образуют «Налоги», а строка 2330 – «Проценты по долгам». Что касается амортизационных отчислений, то их значение следует взять из Приложений или Пояснений.

Чтобы формулы стали понятнее, приведем пример. Для этого воспользуемся упрощенной формулой. Допустим, необходимо вычислить EBITDA для компании «Ромашка». Для этого воспользуемся формулой:

EBITDA = Прибыль до налогообложения (2300) + Проценты уплаченные (2330) — Проценты полученные (2320) + Амортизация

В Пояснении к годовой отчетности указано, что сумма амортизации составляет 60 000 000 руб.

Данные отчета о финансовых результатах ООО «Ромашка» за 2017 год.

Тогда, EBITDA= 631 428 738 +119 740 422 — 67 912 187 + 60 000 000 = 743 256 973 (руб.)

Согласно результатам расчета можно сделать вывод, что ООО «Ромашка» способно обслуживать свои обязательства, образующие ежегодную выплату по долгам в размере не более 743, 3 млн. руб.

Преимущества и недостатки использования такого показателя

Однако можно выделить и следующие недостатки использования EBITDA:

Эти недостатки говорят о том, что EBITDA не всегда целесообразно использовать для расчета прибыльности предприятия.

Таким образом, показатель ЕБИТДА имеет большое значение для инвесторов и руководства компании для оценки ее прибыльности и конкурентоспособности. Однако зачастую ее значения могут быть искажены, поскольку формула не учитывает некоторые важные данные.

Читайте статью про двойную запись как основу в бухгалтерском учете.

Кто получил возможность отсрочки в применении онлайн-касс до 1 июля 2019 года — https://delat-delo.ru/organizatsiya-biznesa/zakon-i-pravo/kkt/kto-poluchil-otsrochku-do-1-iyulya-2019.html, какие условия при этом должны соблюдаться.

Видео — об особенностях использования показателя EBITDA:

Большинство предпринимателей, владельцев ИП, даже не подозревают о существовании термина ЕБИТДА. Думаю, зря. Экономическая грамотность ещё никому не помешала.

Ну вот, придумали очередную лазейку в мошеннических схемах бизнеса. А страдать придётся инвесторам.

Если бы все наши предприниматели правильно рассчитывали заранее все затраты, то бизнес их непременно процветал. Но, многие просто не хотят думать.

Хорошая эта штука EBITDA. Зная его нюансы, можно заранее проверить, предлагают ли тебе для инвестиционных вложений действительно прибыльный проект или мыльный пузырь.

Впервые сталкиваюсь с этим термином. Хотя, приведённый пример несложный. Завтра же, проконсультируюсь у нашего штатного экономиста. Может и на нашем производстве внедрим подобный расчёт.