Что является кредиторской задолженностью в бухгалтерском учете

Как кредиторская задолженность отражается на счетах?

Кредиторская задолженность: какой счет использовать

Под кредиторской задолженностью понимается долг юридического или физического лица перед иными лицами. Бухучет может содержать проводки, отражающие как задолженность, срок исполнения обязательств по которой уже наступил, так и ту, для которой срок уплаты еще не подошел. Вся кредиторская задолженность отражается на счетах расчетов. Для этого определены следующие категории расчетов:

Каждой из приведенных расчетных категорий соответствует определенный счет бухучета. Объединяет их то, что все они являются счетами расчетов и поименованы в разделе VI плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций утвержденного приказом Минфина России от 31.10.2000 № 94н.

При составлении отчетности по бухгалтерии кредиторку отражают в пассиве баланса. Величина задолженности должна быть достоверной, поэтому организация обязана регулярно по утвержденному графику проводить ее инвентаризацию.

О том, как провести инвентаризацию кредиторки, см. в статье «Инвентаризация дебиторской и кредиторской задолженности».

Сворачивать ни кредиторскую, ни дебиторскую задолженность не допускается.

Долг перед поставщиком или подрядчиком

Расчеты, производимые с поставщиками и подрядчиками после того, как они поставят продукцию, выполнят работы или окажут услуги, отражаются на счете 60. Кредиторка, возникшая после оприходования материальных (или нематериальных) ценностей, поступивших от таких лиц, указывается по кредиту, погашение долга — по дебету данного счета.

Дт 10 (43, 20, 23, 25, 26, 29, 44) Кт 60 — приобретен товар, материалы или услуги.

Дт 60 Кт 50, 51 — погашаем деньгами задолженность по приобретенным товарам.

Подробнее о том, как учитывать расчеты, если они проводятся с поставщиками и подрядчиками, см. статью «Особенности оборотно-сальдовой ведомости по счету 60».

Какие проводки составить и какие нюансы учесть при списании кредиторской задолженности, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Долг перед покупателем или заказчиком

Расчеты по операциям, производимым с покупателями и заказчиками, показываются на счете 62. Кредиторка по данному счету, как правило, образуется при получении авансового платежа от покупателя. Впоследствии при реализации товаров их стоимость следует отразить по дебету счета 62.

Дт 50, 51 Кт 62 — приходуем авансовый платеж в счет будущих поставок.

Дт 62 Кт 90 — реализуем покупателю товары, за которые получен аванс.

Подробнее о том, как учитывать расчеты с покупателями и заказчиками, см. статью «Особенности оборотно-сальдовой ведомости по счету 62».

Отражение заемной задолженности

Организация может брать ссуды на различные сроки. Если кредит и заем оформляется на период до 1 года, он считается краткосрочным, если период пользования ссудой превысит 1 год — долгосрочным. Для каждого из них существуют различные счета. Например:

Полученные банковские ссуды следует учитывать по кредиту 66 (или 67) счета. Проценты, начисленные по таким займам, а также понесенные при обслуживании займа расходы надо отражать на субсчетах к этим счетам (п. 4 ПБУ 15/2008).

О том, как учитывать проценты по кредиту в налоговом учете, см. статью «Ст. 269 НК РФ: вопросы и ответы».

Корреспонденция счетов такова:

Дт 51 Кт 66 (67) — получаем ссуду.

Дт 20 (23, 25, 26, 44) Кт 66 (67) — начисляем проценты.

Дт 66 (67) Кт 51 — уплачиваем проценты по ссуде.

Дт 66 (67) Кт 51 — возвращаем часть ссуды.

Долг перед наемным персоналом

Существуют 3 вида кредиторской задолженности, образовавшейся перед наемными работниками.

Первый вид — это долги организации по оплате труда. Эта задолженность указывается по кредиту счета 70. Данный счет служит для того, чтобы учесть все формы оплаты труда. Кроме того, на нем же отражаются премии, пенсии пенсионерам, которые работают, различные пособия и прочие выплаты. Наконец, сюда относят долги перед сотрудниками предприятия по уплате дивидендов по ценным бумагам данного АО или ООО (план счетов, утвержденный приказом № 94н).

Подробнее о том, как учитывать расчеты с сотрудниками по зарплате, см. статью «Особенности оборотно-сальдовой ведомости по счету 70».

Когда участник (или акционер) общества не входит в число работников предприятия, корреспонденция будет иной: долг по начисленным такому участнику дивидендам отражается по кредиту счета 75.

О том, как начисляются дивиденды, см. статью «Бухгалтерские проводки по чистой прибыли».

Проводки надо сделать такие:

Дт 20 (23, 25, 26, 44) Кт 70 — начисляем суммы, полагающиеся персоналу.

Дт 70 Кт 50 — выплачиваем доход сотрудникам.

Второй вид — это кредиторка перед сотрудниками по их расходам на командировки. В деловой практике подотчетники нередко тратят на нужды компании собственные средства. В дальнейшем организация возмещает им их затраты. Такие долги надо указывать по кредиту счета 71 «Расчеты с подотчетными лицами».

Корреспонденция счетов будет выглядеть следующим образом:

Дт 20 (23, 25, 26, 44) Кт 71 — принимаем авансовый отчет.

Дт 71 Кт 50 — погашаем задолженность перед подотчетником.

Третий вид — это другие расчеты с сотрудниками и наемными работниками, которые указываются на счете 73.

Если у вас образовалась невостребованная кредиторская задолженность, ее нужно списать. Воспользуйтесь подсказками экспертов КонсультантПлюс, получив пробный доступ, и бесплатно узнайте как правильно оформить проводки в бухучете.

Долги по налогам и сборам

Для отражения информации, которая свидетельствует о состоянии уплаты налогов и сборов, служит счет 68. На нем кредитуются суммы налогов, рассчитанные в декларациях и предназначенные к уплате, а дебетуются суммы налогов, уплаченные в казну и суммы НДС, списанные со счета 19. Аналитический учет по счету 68 проводится по видам налоговых платежей.

Дт 90 Кт 68 — начисляем НДС.

Дт 68 Кт 19 — предъявляем НДС к вычету.

Дт 68 Кт 51 — уплачиваем сумму налога в бюджет.

Кредиторка по соцстраху

Задолженность такого рода следует указывать по счету 69. Он, в свою очередь, содержит субсчета, на которых по кредиту приводятся платежи по соцстраху и на соцобеспечение работников. Здесь же по кредиту указываются суммы, предназначенные для перевода в фонды медицинского страхования.

Проводки будут выглядеть так:

Дт 20 (23, 25, 26, 44) Кт 69-1 — начисляем взносы по соцстраху.

Дт 69-1 Кт 51 — уплачиваем эти взносы.

О том, как правильно исчислить страховые взносы, смотрите в материале «Предельные суммы для начисления страховых взносов».

Долги перед иными дебиторами и кредиторами

Для того чтобы суммировать информацию о других расчетах (не указанных в данной статье выше) по операциям, проведенным с дебиторами и кредиторами, применяется счет 76 «Расчеты с разными дебиторами и кредиторами».

На приведенном счете, например, разрешено приводить расчеты по страхованию (как имущественному, так и личному), выставленным партнерам претензиям, средствам, которые подлежат удержанию из зарплаты сотрудников компании в адрес иных лиц по постановлениям контрольных органов, судов, различных исполнительных документов и пр. В свою очередь, тогда для каждой категории открывается отдельный субсчет.

Так, операциям, соответствующим страхованию, будут соответствовать следующие проводки:

Дт 44 Кт 76-1 — относим страховую премию на расходы.

Дт 76-1 Кт 51 — выплачиваем страховую премию.

Итоги

Подводя итоги, отметим, что кредиторская задолженность возникает при образовании денежного обязательства. При этом разным категориям обязательств в бухучете соответствуют вполне определенные счета расчетов.

Кредиторская задолженность подлежит учету до момента ее полного погашения. Если долг окажется непогашенным, то по истечении срока давности ее следует списать (пп. 7, 10.4 ПБУ 9/99).

Срок, в течение которого можно подавать иск о взыскании долга, равен 3 годам. Отсчет ведется с момента, в который возникли долговые обязательства (ст. 195, 196 ГК РФ). Только в этот период государство гарантирует, что претензия будет иметь судебное продолжение.

Дебиторская и кредиторская задолженности: что это, какими они бывают и почему их так называют

Очередной выпуск бухгалтерского ликбеза. Простым языком с примерами для тех, кто только начал изучать бухучёт, хочет узнать что-то новое о привычных бухгалтерских категориях или просто научиться читать баланс.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Продолжаем разбирать активы. Сегодня на очереди дебиторская задолженность. А заодно рассмотрим один тесно связанный с ней пассив — кредиторскую задолженность.

Дебиторская задолженность

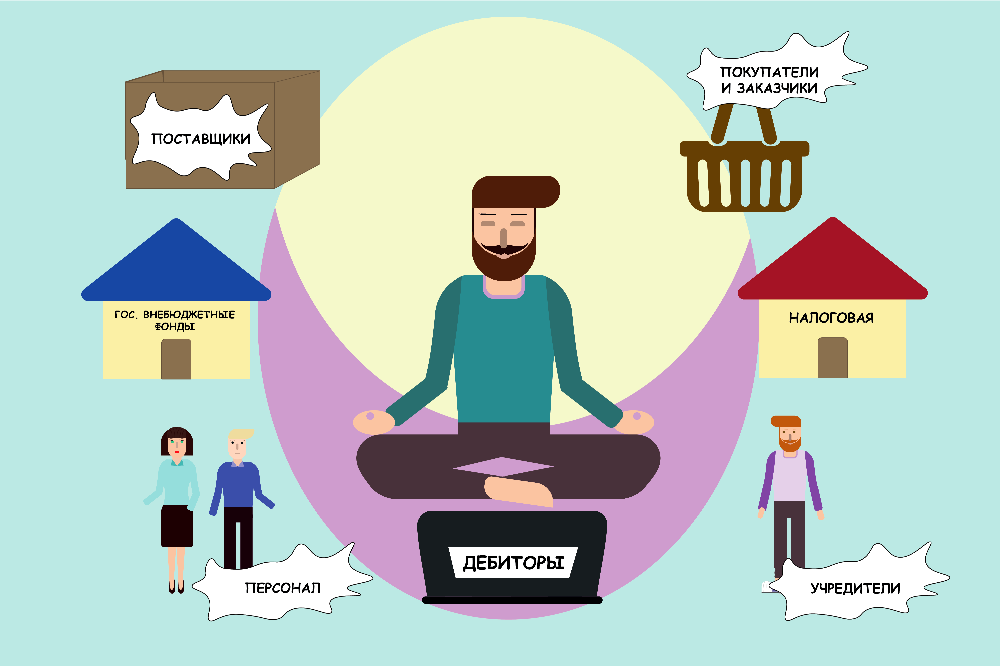

В бухучёте выделяют несколько групп дебиторов.

Покупатели и заказчики. Должны денег, если мы отгружаем товары или оказываем услуги с отсрочкой оплаты. Выполнили свою часть договора — возникла дебиторская задолженность. Поступила оплата — дебиторская задолженность закрылась.

Поставщики и подрядчики. Здесь ситуация обратная: мы внесли предоплату, а они ещё не поставили товар или не оказали услугу.

Налоговые органы. Да-да, налоговая может задолжать денег компании. Например, это происходит, когда мы в течение квартала много покупали и мало продавали. В этом случае возникает право на вычет так называемого входящего НДС — налога на добавленную стоимость. В российской форме бухгалтерского баланса этот актив даже представлен отдельно от другой дебиторской задолженности. О нём я отдельно расскажу.

Государственные внебюджетные фонды: пенсионный фонд, фонд социального страхования и фонд обязательного медицинского страхования. Эти структуры должны нам денег, если платеж в пользу работника возмещается за счёт их средств. Например, больничный или пособие по беременности и родам.

Персонал. Его долги делятся на две составляющих: оплата труда и прочие операции. Дебиторка по оплате труда возникает, когда мы платим сотруднику аванс за еще не выполненную работу. Он должен либо отработать долг, либо вернуть деньги. Прочие операции — это, например, выдача работнику займа или возмещение им материального ущерба.

Подотчетные лица. Это тоже работники, но им мы даём денег, чтобы они что-то сделали для нас. Либо купили за наличные какие-то ценности, либо съездили в командировку и там сделали что-то полезное. Выдали деньги — возникла дебиторка. Отчитались — дебиторка закрылась. Перечень работников, которым можно получать деньги в подотчет, нужно утверждать приказом руководителя компании.

Учредители. Они должны нам денег, если обещали внести вклад в уставный капитал, но ещё не внесли.

Дочерние и материнская компании. Если одна компания владеет более чем 50% уставного капитала другой компании, начинаются игры в дочки-матери. И здесь дебитор — тот, кто получает активы или услуги первым.

Разные дебиторы. Для них информация не раскрывается отдельно в силу небольшой доли в общем объеме долгов. Например, это могут быть арендаторы и арендодатели, посредники или страховщики. Если вы сдаете в аренду помещение, а арендная плата за прошлый месяц ещё не поступила — у вас возникает дебиторка.

Кредиторская задолженность

В бухучете кредиторов делят на те же группы, что и дебиторов. Это логично — компания взаимодействует с одним окружением, но операции производит разные. По одним ей должны денег, по другим — она.

Поставщики и подрядчики. Мы должны им денег, если получили товары или воспользовались услугами с отсрочкой оплаты. Поставщики и подрядчики выполнили свою часть договора — возникла кредиторка. Мы заплатили — кредиторка закрылась.

Покупатели и заказчики. Здесь ситуация обратная: кредиторская задолженность возникает когда они внесли предоплату, а мы ещё не поставили товар или не оказали услугу.

Налоговые органы. Иметь задолженность перед налоговиками — нормальное явление. Налог сначала начисляется — признаётся задолженность перед бюджетом, и только потом оплачивается. Например, НДС начисляется в момент отгрузки товара покупателю, а уплачивается в три приема до 25 числа каждого месяца, следующего за кварталом, в котором была отгрузка.

Государственные внебюджетные фонды. С каждого рубля зарплаты работника работодатель должен заплатить в эти фонды чуть больше 30 копеек. А государство на них обеспечит работнику достойную пенсию, бесплатную медицину и финансовую поддержку в сложных ситуациях. Но это не точно. Как и для налогов, наличие такой кредиторки — норма.

Персонал. В основном задолженность перед персоналом связана с оплатой труда. Кредиторка возникает когда мы уже начислили зарплату, но ещё не выплатили её. Начисляется зарплата, как правило, за месяц. Задолженность появляется в последний день месяца. Выплата у каждой компании происходит в свои сроки, но обычно уже в следующем месяце.

Подотчетные лица. Чаще по расчетам с подотчетными лицами возникает дебиторская, а не кредиторская задолженность. Но иногда подотчетник может потратить больше, чем получил. Например, авиабилет в день покупки стал стоить дороже, чем планировалось при получении денег. В этом случае сотрудник доплачивает разницу из своих денег, а у компании возникает кредиторская задолженность.

Учредители. Мы должны им денег, если компания начислила, но ещё не выплатила дивиденды. Участники общества на общем собрании договорились какую часть прибыли прошлого года распределят между собой. Кредиторка у компании появляется в этот день.

Дочерние и материнская компании. Кредиторская задолженность возникает у того, кто получает активы или услуги первым. Например, материнская компания передала дочерней товары, а оплату ещё не получила. Материнская компания — кредитор, у нее возникает дебиторская задолженность. Дочерняя компания — дебитор, у нее возникает кредиторская задолженность.

Разные кредиторы. Ну, вы помните: для них информация не раскрывается отдельно в силу небольшого объема долгов. Например, если вы снимаете в аренду помещение, и ещё не перечислили арендную плату за прошлый месяц — у вас возникает кредиторка.

В следующем выпуске ликбеза расскажу как работает налог на добавленную стоимость и почему он есть и в дебиторке и в кредиторке. Подписывайтесь на наш блог, скучно не будет!

Кстати, интернет-бухгалтерия «Моё дело» содержит шаблоны всех документов по сделкам с дебиторами и кредиторами: от договоров и допсоглашений до накладных и актов. В сервис встроена система электронного документооборота, которая позволяет закрывать сделки без проблем с передачей подписанной контрагентом первички. А еще можно сверять дебиторские и кредиторские задолженности непосредственно из бухгалтерии. Акты сверок формируются в сервисе и прямо оттуда отправляются на e-mail контрагента. Попробуйте — это удобно и экономит массу времени!

Отражение кредиторской задолженности в бухгалтерском учёте

В рамках своей деятельности компания неизбежно взаимодействует с другими лицами. Это могут быть банковские учреждения, поставщики, контрагенты. Между организациями проводятся взаиморасчеты, в результате которых часто образуются долги. Они должны быть указаны в бухгалтерской задолженности.

Вопрос: В какой момент признать в целях налога на прибыль доходы в виде кредиторской задолженности, по которой истек срок исковой давности?

Посмотреть ответ

О кредиторской задолженности простыми словами

Кредиторская задолженность – это долг предприятия перед другими лицами. Само ее наименование отсылает к расходам компании. Возникнуть долги могут вследствие множества факторов. К примеру, между предприятием и контрагентом был заключен договор на поставку продукции с установленной датой оплаты услуг. Однако продукция была получена, но никакой оплаты не проводилось по причине позднего поступления выручки на счета. В данном случае образуется кредиторская задолженность.

При появлении множества долгов компании перед партнерами возникает немало проблем и угроз:

ВАЖНО! Уберечь предприятие от задолженности позволяет наличие денежных эквивалентов, которые можно быстро перевести в деньги и сделать своевременную оплату. Но не всегда такой вариант возможен.

Вопрос: Как отразить в учете организации списание кредиторской задолженности за полученный по договору купли-продажи товар в связи с истечением срока исковой давности?

Кредиторская задолженность организации за полученный товар, не оплаченный в установленный договором срок, составила 354 000 руб. (с учетом НДС). На основании проведенной инвентаризации расчетов и приказа руководителя указанная кредиторская задолженность списана в отчетном периоде, когда истек срок исковой давности. Организация применяет метод начисления в налоговом учете.

Посмотреть ответ

Разновидности кредиторских долгов

Задолженности предприятия могут быть самыми различными. Они включают в себя следующие виды:

Кредиторские обязательства могут быть срочными и несрочными. Под срочностью подразумевается начисление процентов. Если поставщик предоставил товар, а компания не платит в соответствии с условиями договора, придется дополнительно оплачивать штрафы. Наличие начислений превращает обязательство в срочное. Если его не покрыть немедленно, придется отдавать кредитору большую сумму средств. Несрочные задолженности не подлежат начислению процентов.

Кредиторские долги в бухгалтерской отчетности

Отражается задолженность при помощи проводок, соответствующих проведенным предприятием операциям. Как правило, это несколько проводок. Они включают в себя источник получения средств, начисление штрафов по долгу, выплату задолженности. Проводки будут зависеть от того, в результате каких операций образовался долг.

Займы

Займы, взятые в финансовых учреждениях, могут быть краткосрочными (выплаты нужно сделать в течение года) и долгосрочными (сроки на погашение займа составляют более года). Для каждого из видов займа предусмотрен свой счет:

Получение займа отражается на счетах КТ 66 либо 67. К данным счетам требуется создать субсчета. На них будут храниться данные о начисленных процентах. Возврат части займа отражает следующая проводка: ДТ 66 КТ 51.

Задолженность перед сотрудниками

Долг перед персоналом подразделяется на несколько разновидностей, каждая из которых отражается в бухгалтерских документах в отдельном порядке. К обязательствам по оплате труда относятся долги по следующим начислениям:

Если обязательства касаются сотрудника, в учете используется счет КТ 70. Если же есть долг перед акционером, не входящим в штат предприятия, актуален счет КТ 75. Рассмотрим предполагаемые проводки:

Для долгов по командировочным нужно использовать счет 71, а не 70. В остальном проводки будут аналогичными.

Финансовые обязательства компании, не входящие в перечни, перечисленные выше, будут отражены на счете КТ 73 «Расчеты с персоналом по прочим операциям».

Обязательства по налоговым отчислениям

Данные об уплате налогов содержатся на счете 68. Рассмотрим предполагаемые проводки:

Никаких субсчетов можно не создавать.

Расчеты с другими кредиторами

Обобщение информации по расчетам с кредиторами выполняется при помощи счета 76. На нем могут приводиться данные по следующим долгам:

ВАЖНО! Если подобных категорий у предприятия много, создаются субсчета.

Отражение списания кредиторской задолженности в учете

Кредиторские долги иногда списываются. Актуально это при наличии следующих обстоятельств:

Списание отражается в учете при помощи следующей проводки: ДТ 60 (62, 66) КТ 91.

ВНИМАНИЕ! Если у компании есть долги, практически бессмысленно надеяться на их списание. Происходит это в редких случаях. Пока предприятие дожидается списания, кредитор вполне может обратиться в суд с целью взыскания средств.

Правила погашения кредиторских долгов

Как уже упоминалось, долги могут быть срочными и несрочными. В первую очередь нужно оплачивать срочные обязательства. Если выплаты сделаны не будут, предприятию придется оплачивать немалые проценты. Несрочные выплаты можно отложить. Однако в долгий ящик откладывать их нельзя, так как проценты по долгам начисляться не будут, но это не исключает риска обращения кредитора в суд.

Алгоритм действий при наличии перечня долгов будет таким:

Наличие кредиторской задолженности у предприятия – вариант нормы. Однако множество долгов при небольших показателях выручки – явление тревожное. Возникает риск банкротства. Нужно также учитывать репутационные издержки. Учет кредиторских задолженностей позволит разобраться в своих обязательствах и не допустить ликвидации компании.

Что такое дебиторская и кредиторская задолженность

«Подбить дебет с кредитом» — эту фразу все мы слышали не раз. Очевидно, что пришла она в разговорную лексику из сферы финансов, точнее из бухучета. Разберемся, что означают эти термины, и каково их значение для бизнеса.

Представим ситуацию. Максим — студент финансового факультета государственного вуза. На экзамене по бухучету ему попадается билет с вопросом «Что такое дебиторская и кредиторская задолженность». Максим уверенно, но нудно излагает зазубренную главу учебника.

Профессор, которому наскучило слушать теоретическую «воду», задает студенту прямой вопрос: «А что хуже для предприятия на практике – дебиторская задолженность или кредиторская?» Максим чувствует подвох в словах экзаменатора – ответ вроде лежит на поверхности.

Давайте попробуем вместе разобраться в этом вопросе.

Кто такие дебитор и кредитор

Любой бизнес предполагает взаимоотношения с государством, другими организациями и обычными людьми. Большинство из этих участников рынка по отношению к вашему предприятию считаются контрагентами, то есть внешними партнерами. Они покупают у вас товар или услугу, или наоборот продают их вам.

Помимо контрагентов у большинства организаций есть штат работников, которые в обмен на денежную плату предоставляют профессиональные услуги. Сотрудники и подотчетные лица организации – ее внутренние партнеры.

Если рассматривать обе категории через призму финансовой деятельности, то по отношению к вам, как предпринимателю, они могут выступать в роли кредитора или дебитора. Это полярные и неотрывные друг от друга понятия.

Дебитор не может существовать без кредитора и наоборот. При этом одно и то же юридическое или физическое лицо может одновременно быть как в одной роли, так и в обеих сразу.

Дебитор – это должник, то есть предприниматель или организация, имеющие перед кредитором дебиторскую задолженность. Образоваться она может по разным причинам.

Дебиторами по отношению к организации, к примеру, будут считаться:

Кредитор – юридическое или физическое лицо, которому дебитор задолжал деньги или другие активы. В этом случае говорят о кредиторской задолженности.

В чем выгода этих взаимоотношений

Отношения кредитора и дебитора возникают в том случае, если одна из сторон не может выполнить обязательства на момент заключения сделки, однако для обоих партнеров она выгодна. Чтобы не упустить возможность, они договариваются растянуть исполнение договора «во временном масштабе».

Причины, по которым партнеры не могут провести сделку одномоментно, могут быть разными:

Такого рода финансовые взаимоотношения позволяют экономике государства быстрее развиваться. Для предпринимателя возможность взять в долг денежные средства, сырье или готовый продукт – катализатор роста, допинг, благодаря которому бизнес набирает силы для борьбы за «место под солнцем».

Почему возникает дебиторская и кредиторская задолженность

Вникать в нюансы бухгалтерского учета проще на реальных примерах. Давайте рассмотрим каждый случай в отдельности.

Дебиторская задолженность

Рассмотрим, как формируется дебиторская задолженность предприятия, сквозь призму различных жизненных ситуаций.

Кредиторская задолженность

Теперь перейдем к кредиторской задолженности. Для обывателя она, как правило, более очевидна.

Такая задолженность формируется в следующих ситуациях:

Все эти случаи бухгалтер отражает в графе «кредиторская задолженность» бухучета организации.

Виды дебиторской задолженности

Текущая (краткосрочная)

Срок погашения – менее 1 года.

Просроченная (неоправданная)

Как учитываются дебиторская и кредиторская задолженности

Чаще всего в «дебиторку» компании попадают покупатели либо контрагенты, берущие займы, в том числе физические лица.

Оба вида задолженности фиксируются при бухучете на отдельных счетах:

Как работать с дебиторами

Очевидно, что перед заключением сделки для кредитора важно тщательно проверить способность потенциального дебитора исполнить условия договора в назначенный срок.

Анализ следующих факторов позволит составить картину платежеспособности партнера и принять верное решение:

Причины просрочки дебиторской задолженности

Страхование рисков – надежный способ предотвратить финансовый ущерб при отказе партнера (его физической невозможности) от выполнения обязательств по договору.

Если страховка не оформлялась или не покрывает убытки, предприниматель может обратиться в Бюро по работе с дебиторами. Это учреждение взыщет ущерб с неплательщика, в том числе через суд.

Меры воздействия на недобросовестного контрагента могут быть разные, в том числе:

В любом случае обманутый бизнесмен вряд ли продолжит вести дела с недобросовестным партнером.

Вернемся к нашему студенту и каверзному вопросу профессора: Какая же задолженность лучше для бизнесмена? Казалось бы, очевидно, что дебиторская задолженность предпочтительнее, чем кредиторская, поскольку говорит о том, что должны ВАМ, а не ВЫ.

Однако, «дебиторка» – это «мертвые» деньги, которые предприниматель не может направить на расширение и развитие бизнеса, пока контрагент не вернет их. В то же время кредиторскую задолженность грамотный бизнесмен всегда сможет использовать с выгодой.