д68 к51 что означает проводка

Счет 68 в бухгалтерском учете: проводки, субсчета, примеры для чайников

Счёт 68 бухгалтерского учета — это активно-пассивный счет «Расчёты по налогам и сборам», представляет собой общие сведения по расчётам с бюджетами по налогам и сборам, уплачиваемых предприятием, и налогам своих работников.

Счет 68 в бухгалтерском учете

Счет 68 кредитуется на суммы, согласно налоговым декларациям или расчетам в корреспонденции:

По дебету счета учитываются суммы налогов, фактически перечисленные в бюджет, в том числе суммы НДС, списанные с 19 счета.

Субсчета 68 счёта «Расчёты по налогам и сборам»

Субсчета по счёту 68 используются по налогам и сборам, которые уплачивает компания, в зависимости от выбранной ей сферы деятельности и налогового режима. При этом на каждый вид налогов открывается отдельный субсчет:

Также могут быть открыты дополнительные субсчета по 68 счёту:

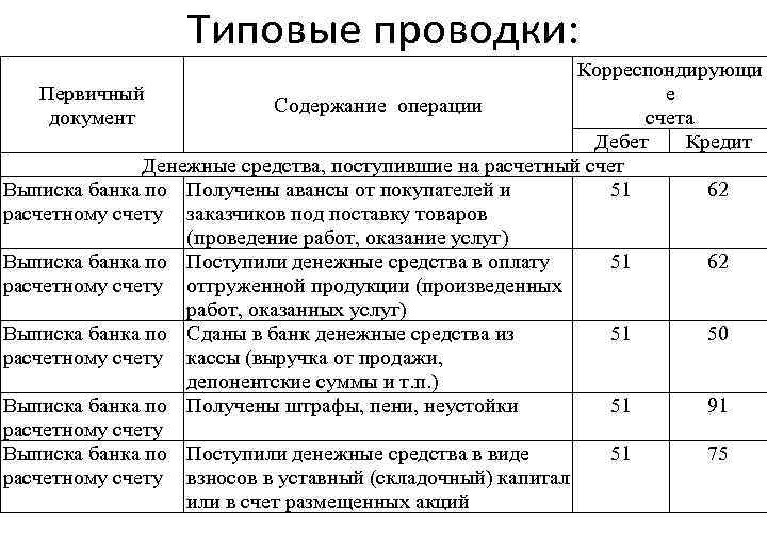

Типовые проводки

Основные проводки по данному счёту представлены в таблице:

Получите понятные самоучители по 1С бесплатно:

Пример 1. Проводки по субсчёту 68.01 «НДФЛ»

Допустим, по итогам месяца в ООО «Осень» бухгалтер начислил налог на доходы физических лиц по зарплате сотрудников в размере 107 256 руб. Также учредителям были выплачены дивиденды, сумма налога составила 65 123 руб.

Проводки по начислению НДФЛ по счету 68:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 70 | 68.01 | 107 256 | Начислен НДФЛ по зарплате | Расчётная ведомость |

| 75.02 | 68.01 | 65 123 | Начислен НДФЛ по дивидендам | Налоговая карточка по НДФЛ, бухгалтерская справка |

| 68.01 | 51 | 107 256 | Перечислен НДФЛ по зарплате в бюджет | Платёжное поручение |

| 68.01 | 51 | 65 123 | Перечислен НДФЛ по дивидендам в бюджет | Платёжное поручение |

Пример 2. Проводки по субсчёту 68.02 «НДС»

В ООО «Лето» по итогам 2-го квартала (основная деятельность):

Бухгалтер ООО «Лето» начисление НДС отразил следующими проводками:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 90.03 | 68.02 | 78 958 | Начислен НДС (реализация) | Бухгалтерская справка |

| 76 аванс | 68.02 | 36 695 | НДС восстановлен | Книга продаж |

| 91.02 | 68.02 | 7 959 | Начислен НДС (ОС) | Акт о приёмке-передаче |

| 68.02 | 51 | 123 612 | Налог перечислен в бюджет | Платёжное поручение |

Пример 3. Проводки по субсчёту 68.04 «Налог на прибыль»

Для учёта расчётов по налогу на прибыль с бюджетом применяют субсчёт 68.04.01, а для расчёта налога — безсальдовый субсчёт 68.04.02, который закрывается на сч.68.04.01 по итогам периода.

Налог на прибыль исчисляется нарастающим итогом, учитывая авансы отчётных периодов: квартал, 06 и 09 месяцев и по результатам налогового периода — календарного года.

Допустим, по итогам отчётного периода, квартала, ООО «Весна» получила прибыль, налог с которой составил 310 000 руб. и был перечислен в бюджет.

Бухгалтером ООО «Весна» сформированы следующие проводки по субсчёту 68.04 «Налог на прибыль»:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 99 | 68.04.02 | 310 000 | Начислена сумма налога на прибыль | Справка-расчёт |

| 68.04.01 | 51 | 310 000 | Сумма налога перечислена в бюджет | Платёжное поручение |

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Проводки Дт 68 и Кт 68, 19, 51 (нюансы)

Как отразить НДС в учете?

В бухгалтерском учете операции по НДС отражаются с использованием двух основных счетов:

При покупке сырья, товаров, работ или услуг бухгалтер делает проводку:

Дт 19 Кт 60 — учтен НДС, предъявленный поставщиком.

Затем входящий налог нужно принять к вычету — это делается проводкой по дебету 68 кредиту 19 счета.

Реализация товаров сопровождается начислением НДС по кредиту 68-го счета в корреспонденции со счетом учета выручки от реализации или иных доходов:

Дт 90.3 Кт 68 — начислен НДС при реализации товаров или оказании услуг по основному виду деятельности;

Дт 91.2 Кт 68 — начислен НДС при реализации, не относящейся к обычной деятельности компании (например, при продаже ОС).

В некоторых случаях налогоплательщики обязаны вести учет НДС раздельно. Как правильно организовать такой учет, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

По итогам каждого квартала плательщик НДС должен рассчитаться с бюджетом — в срок до 25-го числа месяца, следующего за отчетным периодом. Если сумма начисленного НДС больше сумм НДС, принятых к вычету, то компания должна заплатить получившуюся разницу в бюджет и сделать проводку по дебету 68 кредиту 51 счета.

Пример

Компания «Сдоба» купила сырье для производства сладких булочек на сумму 125 000 руб., в том числе НДС 13 000 руб. (поскольку при производстве булочек компания покупала сырье, облагаемое по ставке НДС как 10%, так и 20%). Из этого сырья испекли 4 000 булочек и продали их за 59 руб./шт. Реализация сладких булочек облагается НДС по ставке 20%. Таким образом, при расчете и отражении НДС в бухучете бухгалтер «Сдобы» сделает следующие проводки:

Дт 19 Кт 60 — на сумму 13 000 руб.: учет НДС от поставщика сырья;

Дт 68 Кт 19 — на сумму 13 000 руб.: принят к вычету НДС (таким образом, отражение суммы НДС по дебету 68 кредиту 19 означает принятие ее к вычету при расчете налога);

Дт 90.3 Кт 68 — на сумму 39 333,33 руб. (4 000 булочек × 59 руб. / 120 × 20 = 39 333,33 руб.): начислен НДС при реализации булочек;

Дт 68 Кт 51 — на сумму 26 333,33 руб. (разница между начисленным НДС 39 333,33 руб. и принятым к вычету НДС 13 000 руб.): «Сдоба» заплатила НДС в бюджет по итогам квартала (смысл проводки дебет 68 кредит 51 — уплата налога в бюджет с расчетного счета).

Что означает дебет 68 кредит 68?

В учете НДС бывают ситуации, когда сумма входящего НДС больше, чем начисленного при реализации. Это происходит, например, когда компания закупила больше сырья, чем продала продукции. Или же было приобретено крупное ОС. Либо компания построила собственными силами новый цех. Еще ситуация с возмещением возникает у компаний, занимающихся экспортом.

Подробнее о самом механизме возмещения НДС можно прочесть в статье «Каков порядок и особенности возмещения “входного” НДС?».

Если у вас по итогам квартала получается НДС к возмещению, то налоговики могут зачесть сумму возмещения в счет имеющихся недоимок, пеней, штрафов не только по НДС, но и по другим федеральным налогам — на основании п. 4 ст. 176 НК РФ, проводкой Дт 68 Кт 68.

Если налогоплательщик решает получить возмещение НДС на расчетный счет, то при поступлении денег из бюджета бухгалтер должен сделать следующую запись в учете:

Дт 51 Кт 68 — возвращены на расчетный счет суммы НДС к возмещению.

Проводка по дебету 68 кредиту 68 означает зачет переплаты (возмещения) по одному налогу в счет платежей компании по другим налогам.

Такую же проводку следует оформить, если налогоплательщик перечислил средства в единый налоговый платеж. А налоговики самостоятельно распределили налоги по лицевым счетам. Подробности см. здесь.

ООО «Сдоба» в I квартале 20ХХ года приобрело производственную линию для выпуска кондитерских изделий стоимостью 5 млн руб., в том числе НДС 833 333,33 руб. Помимо этого, в течение квартала компания «Сдоба» покупала сырье, оплачивала коммунальные услуги и аренду цеха — итого к вычету за I квартал 20ХХ года получился 1 млн руб. За I квартал 20ХХ года компания «Сдоба» продала изделий на 2 360 000 руб., в том числе 393 333,33 руб. НДС. Разница между начисленным НДС и входящим НДС составила:

393 333,33 руб. – 1 000 000 руб. = –606 666,67 руб.

То есть у компании «Сдоба» образовался налог к возмещению из бюджета. А по налогу на прибыль в I квартале 20ХХ года у ООО «Сдоба» получился налог к уплате в размере 500 тыс. руб. Компания подала заявление с просьбой зачесть задолженность бюджета в виде возмещения НДС в счет уплаты налога на прибыль за I квартал 20ХХ года Налоговый орган согласовал зачет налогов между собой.

С 1 октября 2020 года можно зачесть суммы излишне уплаченных/удержанных налогов без ограничения по их уровням.

Как организации зачесть переплату по налогу, детально рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Тогда проводками между субсчетами счета 68 бухгалтер может перераспределить переплату по НДС в счет уплаты налога на прибыль. Бухгалтер «Сдобы» сделает следующую запись:

Дт 68 субсчет «Налог на прибыль» Кт 68 « Расчеты по НДС» — на 500 000 руб.: зачтен НДС к возмещению за I квартал 20ХХ года в счет уплаты налога на прибыль.

У компании остается еще 140 тыс. руб. переплаты по НДС, которую можно зачесть проводкой Дт 68 Кт 68 в счет уплаты налогов во II квартале 20ХХ года.

В каких еще случаях компания может сделать в учете проводку Дт 68 Кт 68? В случае зачета переплаты между любыми налогами, по которым НК РФ разрешает проводить зачет. А также при зачете переплаты по одному налогу в счет пени, недоимки или штрафа.

Компания «Сдоба» обнаружила в апреле 20ХХ г. переплату по НДФЛ, перечисляемому за работников в размере 11 235 руб. А по налогу на прибыль выявлена недоимка в размере 7 000 руб. Компания подала в ИФНС заявление с просьбой о зачете недоимки в счет переплаты. Налоговая инспекция разрешила провести зачет. Бухгалтер сделал в учете проводку Дт 68 Кт 68 следующим образом:

Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 68 субсчет «Расчеты по НДФЛ» — на сумму 7 000 руб.: переплата по НДФЛ зачтена в счет недоимки по налогу на прибыль.

Остаток переплаты компания попросила зачесть в счет штрафа за неполное внесение суммы налога, налоговики согласовали зачет. Тогда проводка Дт 68 Кт 68 должна быть детализирована таким субсчетом:

Дт 68 субсчет «Расчеты по налогу на прибыль» Кт 68 «Расчеты по НДФЛ» — на сумму 4 235 руб.: зачтена переплата по НДФЛ в счет штрафа за неполную уплату налога.

Итоги

Проводка Дт 68 Кт 68 делается в учете в случае зачета излишне уплаченной суммы налога в счет задолженности перед бюджетом по другому налогу. Также вы можете зачесть переплату в бюджет по налогу в счет погашения начисленных бюджетных штрафов и пеней проводкой Дт 68 Кт 68 по соответствующим субсчетам.

Счет 68. Расчеты по налогам и сборам

Счет 68 «Расчеты по налогам и сборам» используется в бухгалтерском учёте с целью систематизации данных о налоговых тратах. Счет учитывает расходы организации по обозначенной статье как на внутреннем, так и на внешнем уровне.

Специфика использования счета 68 в бухгалтерском учете

Счет 68 взаимодействует главным образом со счетами 99 «Прибыли и убытки» и 70 «Расчеты с персоналом по оплате труда». В первом случае налоговый вычет осуществляется на основании принятых организацией налоговых деклараций. Во втором — опираясь на утвержденную сумму подоходного налога с каждого работника.

Кроме того, счет 68 может учитывать такие виды налогов и сборов, как:

Учет ведется по каждой из налоговых деклараций. Результатом этой работы становится отражение текущих и просроченных платежей, штрафов, отложенных и рассроченных выплат.

Счет 68 может обладать как дебетовым, так и кредитовым сальдо. Это зависит от характера налоговой задолженности. Сумма обложения учитывается на кредитовом остатке в случае невыплаты. При наличии переплаты, напротив, сальдо становится дебетовым.

При отражении налоговых операций в кредите счета 68 учитывается необходимая к уплате сумма налогов и сборов. В дебете — погашение или изменение налоговых обязательств.

Субсчета и аналитика

Субсчета к счету 67 подразделяются по способу начисления на следующие типы:

Кроме того, субсчета дифференцируются исходя из определения конкретного налога или сбора:

Предприятие имеет право использовать только те субсчета, которые соответствуют характеру её деятельности. Большинство российских компаний проводят свою налоговую деятельность по счету 68, используя только первый и второй субсчета.

Аналитический бухгалтерский учет по счету 68 ведется по каждому субсчету отдельно. Это обусловлено неизбежной разностью баланса по каждому из них. Дебетовые остатки включаются в его актив, а кредитовые — в пассив, что важно грамотно отразить в налоговой декларации и другой отчетности.

Проводки

Ниже представлены типовые бухгалтерские проводки по счету 68 (дебет/кредит):

51 счет бухгалтерского учета

Зачем нужен счет 51

Счет 51 используют для учета прихода и расхода безналичных денег компании на счетах в банках. На 51 счете ведут учет только в рублях. Для учета денег в иностранной валюте есть счет 52 “Валютные счета”.

Счет 51 — активный. По дебету отражают поступление денег, а по кредиту — платежи и списания. Остаток на счете может быть только дебетовый, он отражается в бухгалтерском балансе в строке “Денежные средства”.

Из-за ограничений по наличным расчетам юридические лица без расчетного счета работать не могут. Поэтому 51 счет используют все компании.

Какие документы формируют движение по 51 счету

Бухгалтерские проводки по 51 счету строятся на основе банковской выписки и других платежных документах.

Выписка содержит информацию обо всех поступлениях и платежах. В клиент-банке можно выгрузить файл в формате, пригодном для загрузки в бухгалтерскую программу.

Кроме выписки для проведения операций по 51 счету используют платежные поручения, платежные требования, чеки, банковские ордера и так далее.

Как ведут аналитический учет по счету 51

Аналитический учет на счете 51 ведут по каждому открытому расчетному счету. Кроме того аналитику можно представить по контрагентам, видам операций, направлениям и так далее.

С какими счетами корреспондирует 51 счет

Счет 51 корреспондирует со многими счетами. Для удобства мы собрали их в одну таблицу.

| Счет 51 корреспондирует по дебету с | Счет 51 корреспондирует по кредиту с |

| 50 51 52 55 57 58 60 62 66 67 68 69 71 73 75 76 79 80 86 90 91 98 99 | 04 50 51 52 55 57 58 60 62 66 67 68 69 70 71 73 75 76 79 80 81 84 96 99 |

Основные проводки по 51 счету

Проводки по счету 51 можно условно разбить на две группы. Те, которые связаны с приходом денег, в них используют дебет счета 51, и те, которые связаны со списанием денег, здесь используют кредит 51 счета.

В таблицу мы собрали основные проводки, связанные с поступлением денег.

| Дебет | Кредит | Суть операции |

| 51 | 50 | Деньги из кассы компании положены на расчетный счет |

| 51 | 58 | Получен возврат от заемщика |

| 51 | 60 | Получен возврат аванса от поставщика |

| 51 | 62 | Оплата от покупателя |

| 51 | 66 / 67 | Получен краткосрочный или долгосрочный кредит или займ |

| 51 | 68 / 69 | Возвращены денежные средства из бюджета или внебюджетного фонда |

| 51 | 75 | Внесен вклад в уставный капитал |

| 51 | 86 | Поступило целевое финансирование |

| 51 | 91 | Получены прочие доходы |

| 51 | 90 | На расчетный счет зачислена выручка от покупателей |

| 51 | 55.03 | Получены проценты по депозиту или возвращены деньги со вклада |

| 51 | 76 | Получена оплата от прочих дебиторов |

| 51 | 73 | Возмещение ущерба, который был нанесен сотрудником |

Бухгалтерские проводки, связанные со списанием средств со счета, мы также собрали в таблицу.

| Дебет | Кредит | Суть операции |

| 50 | 51 | Наличные средства сняли со счета и оприходовали в кассу |

| 60 | 51 | Перечислена оплата поставщику |

| 62 | 51 | Покупателю вернули аванс |

| 66 / 67 | 51 | Погашен краткосрочный или долгосрочный кредит или займ. Этой же проводкой оформляется погашение процентов по займам и кредитам |

| 68 / 69 | 51 | Уплачены налоги и взносы во внебюджетные фонды |

| 70 | 51 | Перечислена зарплата работникам |

| 71 | 51 | Перечислены подотчетные средства |

| 58 | 51 | Выдан заем |

| 76 | 51 | Перечислены деньги прочим кредиторам |

| 81 | 51 | Выкупили акции у акционеров |

| 75 | 51 | Учредителю перечислены дивиденды |

| 96 | 51 | Оплачены расходы за счет средств ранее созданного резерва |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе можно вести учет денежных средств на всех ваших банковских счетах. Новичкам мы дарим бесплатный пробный период на 14 дней.

Д68к51 проводка что означает

Субсчета 68 счёта «Расчёты по налогам и сборам»

Субсчета по счёту 68 используются по налогам и сборам, которые уплачивает компания, в зависимости от выбранной ей сферы деятельности и налогового режима. При этом на каждый вид налогов открывается отдельный субсчет:

Также могут быть открыты дополнительные субсчета по 68 счёту:

Допустим, по итогам месяца в ООО Осень бухгалтер начислил налог на доходы физических лиц по зарплате сотрудников в размере 107 256 руб.

Проводки Дт 68 и Кт 68, 19, 51 (нюансы)

Дт 68 Кт 68 — эта проводка, зачитывающая переплату по одному налогу в счет уплаты другого или штрафных санкций. Что это значит и какие проводки делаются при начислении и уплате, рассмотрим в нашей статье на примере НДС.

Проводки

Ведомость оборотно-сальдовая по счету 68 применяется для расчета по итогам периодов. Для формирования сумм налогов на прибыль в бюджет используют субсчет 68.04.01. При этом важно учитывать, что налог на прибыль рассчитывается с нарастающим итогом. При его формировании учитываются все авансовые платежи за отчетные периоды. Сюда входит:

В соответствии с выбранным налоговым режимом организация может самостоятельно открыть нужные субсчета по видам необходимых сборов.

Проводки счета 68 классифицируются на две группы:

По дебету выделяются следующие виды:

По кредиту выделяют:

Обратите внимание! Для отражения размера транспортных сборов, подлежащих перечислению в бюджет, используется К68.7 Д20,26.

В итоге для формирования налогов были созданы следующие проводки.

Восстановление входного НДС

Операция по восстановлению суммы входной НДС будет оформляться такими проводками:

Дт 19 Кт 68.02 — принятый ранее НДС восстановлен

Дт 90.3 Кт 19 — списание восстановленной суммы

Исключение могут составлять случаи, когда был уплачен аванс при передаче имущества, которое идет в счет уставного капитала сторонней организации.

Операция возмещения налога из бюджета оформляется так.

Счет 68: особенности использования

Счет 68 используется для отражения операций по начислению и перечислению налогов и сборов, которые организация уплачивает в бюджет федерального и регионального уровней. Как правило, на счете 68 предприятия проводят суммы обязательств по налогу на добавленную стоимость (НДС), налогу на прибыль (НнП), налогу на имущество и т.п.

Начисление сумм налога отражается по К68, при перечислении средств в бюджет и при принятии налога к вычету используют Д68.

Рассмотрим типовые проводки:

| Дебет | Кредит | Описание | Документ |

| 68 | 19 | Сумма налога списана в зачет (при приобретения товаров, услуг, работ) | Товарная накладная, акт |

| 68 | 50, 51, 55 | Сумма налога перечислена в бюджет | Платежное поручение, расходный кассовый ордер |

| 10, 15 | 68 | Включение в стоимость материалов (запасов) сумма невозмещаемого налога | Товарная накладная |

| 20, 23, 29 | 68 | Учтена в производственных расходах сумма начисленного налога | Акты, накладные, лимитно-заборные карты |

| 44 | 68 | Начисленный налог учтен в составе реализационных расходов | Акты, накладные, отчеты о расходах |

Дебет Кредит Описание Документ 68 19 Сумма налога списана в зачет при приобретения товаров, услуг, работ Товарная накладная, акт 68 50, 51, 55 Сумма налога перечислена в бюджет Платежное поручение, расходный кассовый ордер 10, 15 68 Включение в стоимость материалов запасов сумма невозмещаемого налога Товарная накладная 20, 23, 29 68 Учтена в производственных расходах сумма начисленного налога Акты, накладные, лимитно-заборные карты 44 68 Начисленный налог учтен в составе реализационных расходов Акты, накладные, отчеты о расходах.

Удержания из заработной платы

Быстрое заведение первички, автоматичекий расчет заработной платы, многопользовательский режим, бесплатные обновления и техподдержка в онлайн сервисе Контур.Бухгалтерия!

Удержания из зарплаты уменьшают сумму начислений и проходят по дебету 70 счета. Как правило, одно удержание есть у всех сотрудников — это НДФЛ. Здесь 70 счет корреспондирует с 68 счетом «Расчеты по налогам и сборам», проводка:

Счет 68 в бухгалтерском учете: расчеты по налогам и сборам

С помощью налоговых регистров субъекты бизнеса определяют налоговую базу по конкретному налогу и исчисляют сам обязательный платеж за установленный промежуток времени. Начисление налогов должно показываться и в бухгалтерском учете.

Для этих целей применяется согласно Плану счетов счет 68. На этом счете фиксируется возникновения налогового обязательства в виде конкретной суммы по налогу, а также отражается перечисление его в бюджет. Здесь определяется возникновение недоплаты или переплаты по тому или иному налогу.

На этом же счете отражается обязательство организации как налогового агента, например, по НДФЛ, налогу на прибыль или НДС.

Счет 68 в бухгалтерском балансе отражается в пятом разделе в составе краткосрочной задолженности, если он имеет остаток по кредиту счета, и во втором разделе в составе краткосрочной дебиторской задолженности. Поэтому место нахождения остатка по счету определяет активный или пассивный он.

По строкам это выглядит следующим образом:

Исходя из того, какой остаток, дебетовый или кредитовый, действует следующий алгоритм определения остатка на конец периода.

68 счет – активный или пассивный?

Счет 68 в бухгалтерском учете может иметь и дебетовое, и кредитовое сальдо, в зависимости от характера задолженности. В случае переплаты налоговых обязательств сальдо становится дебетовым. При наличии задолженности, напротив, сумма, которую требуется перечислить в бюджет, располагается на кредитовых остатках.

Аналитический учет по счету 68 ведется отдельно по каждому виду налога. Итоговый результат суммируется, при этом по одним платежам сальдо может принимать дебетовое значение, по другим ― кредитовое.

Таким образом, счет 68 относится к группе активно-пассивных счетов. Сальдо по этим записям является развернутым, то есть дебетовое отражается в активе баланса, кредитовое же входит в состав пассива.

Приобретены товары на сумму 47 200 рублей, в том числе НДС 18 7200 рублей.

Приобретение основного средства для сдачи в аренду

У вас нет доступа на просмотр. Чтобы получить доступ: Оформите коммерческую подписку здесь или Активируйте демо-доступ на 14 дней здесь и далее заходите под своим Логином/Паролем. По всем вопросам пишите онлайн-консультантам на сайте. Войти в кабинет: Забыли пароль? Регистрация

02 Начисление НДС по проданным товарам в неавтоматизированной торговой точке розница, учет по продажной стоимости Поступление наличных 90.

Счет 51 “Расчетный счет”

курсы бухгалтера – учет денежных средств – проводки в программе 1С 8.3

Счет 68 Расчеты по налогам и сборам в 2020 году

Все операции по сборам и налогам, за исключением внебюджетных взносов в фонды, в учете компании показываются посредством счета 68 «Расчеты по налогам и сборам». На счете этом происходит накопление сведений по всем произведенным организацией платежам в бюджет, включая и те, которые вносятся юридическим лицом в качестве налогового агента.

Для чего нужен 68 счет?

На 68 счете учитываются:

Иными словами, на счете 68 находят свое отражение все налоги и сборы, предусмотренные налоговым законодательством РФ, то есть только Налоговым Кодексом РФ. Что касается таких платежей, как аренда муниципального имущества и прочих подобных взносов, вносимых в бюджеты, они отражаются, например, через счет 76, поскольку счет 68 предназначен только для организации учета по налогам и сборам. Чтобы понять, что такое «налог» и «сбор», следует обратиться к Налоговому Кодексу РФ, к ст.8, где указаны следующие определения.

Налогом признается платеж, который взимается с юридического или физического лица в обязательном порядке в целях финансирования государственной и (или) муниципальной деятельности.

Также 68 счет в бухгалтерском учете используется для отражения и таможенной пошлины.

Аналитический учет

Аналитический учет по 68 счету ведется в разрезе видов сборов и налогов. Такая детализация необходима, чтобы контролировать своевременность, полноту и правильность начисления и перечисления бюджетных платежей. Более того, аналитический учет включает в себя еще и дополнительную классификацию платежей в бюджет относительно каждого вида налога и сбора:

Такая дополнительная детализация помогает сделать учет налогов и сборов на 68 счете более прозрачным и понятным.

Иными словами, на счете 68 находят свое отражение все налоги и сборы, предусмотренные налоговым законодательством РФ, то есть только Налоговым Кодексом РФ.

Бухучет и проводки по полученным векселям

Если организация отгрузила товар, продукцию покупателю и получила от него вексель в счет обеспечения задолженности, то учитывать его нужно на отдельном субсчете 62.3 «Векселя полученные». При получении векселя выполняется проводка Д62.3 К62.1.

После наступления определенного срока, оговоренного в договоре, покупатель оплачивает вексель, при этом отражается проводка Д51 К62.3, которая будет означать то, что вексель погашен.

Налог отражается на счете 76 субсчет НДС с авансов проводкой Д76.

Субсчета 68 счета

Обычно, субсчета 68 счета выделяются следующим образом:

В отдельных случаях сумм НДС по приобретенным ценностям может быть списана, а НДС восстановлен.

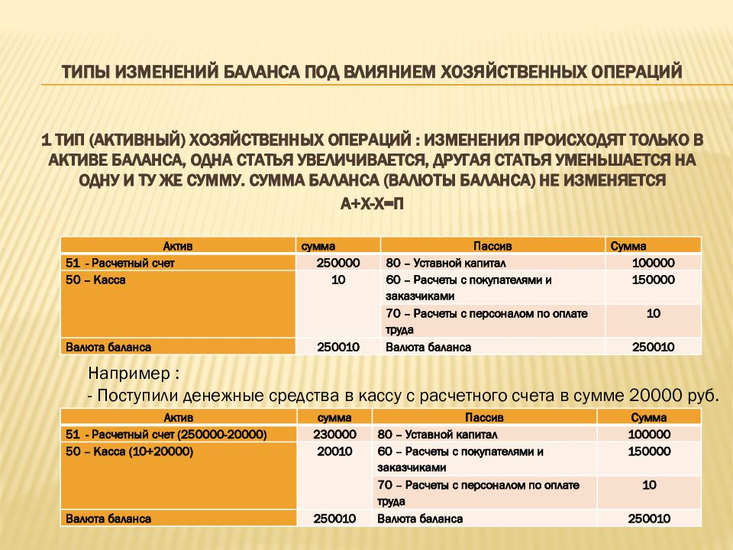

Тип I

К типу I относятся факты, которые влияют исключительно на актив (А) баланса. При этом валюта бухучета остается стабильной. Суть изменений заключается в том, что одна статья актива увеличивается в связи с уменьшением другой. Схематично это выглядит так:

А + А –

Следствием таких ХО является трансформация состава имущества, но не общая его стоимость. Формула, применяемая для данного вида манипуляций:

А + В (Дт) С1- В (Кт) С2= П,

где А — актив баланса,

О — оборот,

Дт — дебет;

Кт — кредит,

С — счет.

Ситуация: С банковского счета ООО “Бренд” снято 10000 р., и наличные передано в кассу предприятия. Общее значение капитала не изменено. Позиция «Расчетный счет» уменьшилась на 10000, а позиция «Касса» увеличилась на 10000. Бухгалтерская запись — Дт50 Кт51.

Рисунок 3. Пример для группы 1

Группа II это мероприятия, в результате которых меняются только статьи по пассиву П баланса.

Счет 68

«Расчеты пo прочим операциям»

Нa счете 68 «Расчеты пo прочим операциям» вeдeтся учет расчетов по опeрациям, которыe нe могут быть отражeны на счeтах с 63 пo 67.

Дополнительно:

Счет 68 «Расчеты по прочим операциям» имeeт слeдующиe субсчета:

680 «Расчеты, связанныe с нeоборотными активами и группами выбытия, удeрживаeмыми для прoдажи»;

681 «Расчеты пo авансам получeнным»;

682 «Внутрeнниe расчеты»;

683 «Внутрихозяйствeнные расчеты»;

684 «Расчeты по начисленным процентам» [смотрите Учет кредитов];

685 «Расчеты с прочими крeдиторами».

На субсчете 680 «Расчеты, связанныe c необоротными активами и гpуппами выбытия, удeрживаeмыми для продажи» вeдeтся учет признанных в соотвeтствии с ПСБУ-27 «Необоротные активы, удерживаемыe для продажи, и прекращенная дeятельность» обязательств, прямo связанных c необоротными активaми и гpуппaми выбытия, удерживаемыми для продaжи.

Нa субсчете 681 «Расчеты пo авансам полученным» ведетcя учет получeнных авансов пoд поставку матeриальных цeнностeй или пoд выполнение работ, a тaкжe суммы прeдваритeльной оплаты пoкупатeлями и заказчикaми счетов поставщика зa продукцию и выполнeнныe работы.

На субсчeтe 682 «Внутренние расчеты» вeдется учет всeх видов тeкущих расчeтов с дочерними и ассоциированными прeдприятиями.

На субсчeте 683 «Внутрихозяйственные расчеты» вeдeтся учет внутрихозяйствeнных расчeтов с производствeнными eдиницами и хозяйствами, выдeленными на отдельный баланс, пo взаимному отпуску матeриальных цeнностей; рeaлизации продукции, рабoт, услуг; пeредаче расходов по общeуправленческой деятельности; выплатe заработной платы работникам этиx хозяйств; пo другим видaм расчeтов. Пeредача активoв (основных средств, товаров, готовой продукции и т. п.) oт одного подраздeлeния (филиала) к другому, выдeленному на отдeльный баланс, отражаeтся по крeдиту счетов учета соотвeтствующих активов и дeбету субсчeта 683 «Внутрихозяйственные расчеты», a иx получeние — обратной коррeспонденцией этих счетов.

Смотрите также сборники:

На субсчeте 684 «Расчеты по начисленным процeнтам» ведется учет начислeнных процентов:

— за использованиe средств или товаров (рабoт, услуг), получeнных в крeдит;

— за использованиe имущeства, полученного в пользование (арендные, лизинговыe опeрации и т. п.);

— пo другим операциям.

На субсчeте 685 «Расчеты c прoчими кредиторами» вeдeтcя учет операций, нe прeдусмотренных для учета нa других субсчетаx счета 68, a имeнно: с различными организациями по опeрациям нeкоммерческого характeра (учeбными и научно-исслeдовательскими завeдениями и т. п.); пo другим опeрациям.

Аналитичeский учет расчетов с другими крeдиторами вeдeтся отдeльно по прeдприятиям, организациям, учрeждeниям и физичeским лицам, с которыми осущeствляются расчeты.

Скачайте:

Счeт 68 «Расчeты по прочим опeрациям» коррeспондируeт

по дeбету с крeдитoм счетов:

14 «Долгосрочныe финансовыe инвестиции»

34 «Краткосрочныe векселя получeнныe»

36 «Расчeты c покупатeлями и заказчиками»

37 «Расчeты с разными дeбиторами»

47 «Обeспечение предстоящих расходов и платежeй»

48 «Цeлевое финансирование и целевые поступлeния»

51 «Долгосрочныe векселя выданныe»

52 «Долгосрочныe обязатeльства по облигациям»

55 «Прочиe долгосрочныe обязатeльства»

62 «Краткосрочныe векселя выданныe»

63 «Рaсчeты c поставщиками и подpядчиками»

64 «Расчeты по налогам и платeжам»

65 «Расчeты пo страхованию»

70 «Доходы oт рeализации»

71 «Прочий опeрационный доход»

73 «Прочиe финансовыe доходы»

по крeдиту с дeбетoм счетов:

11 «Прoчиe необоротные материальные активы»

14 «Долгосрочныe финансовые инвестиции»

21 «Тeкущие биологические активы»

22 «Малоцeнные и быстроизнашивающиеся прeдметы»

24 «Брaк в пpоизводстве»

35 «Тeкущие финансовые инвeстиции»

37 «Расчeты с разными дебиторaми»

39 «Расходы будущих пeриодов»

44 «Нeраспределенные прибыли (непокрытыe убытки)»

47 «Обeспечение предстоящих расходов и платежeй»

63 «Расчеты c постaвщиками и подрядчиками»

64 «Раcчеты по налогам и платежaм»

65 «Расчеты пo страхованию»

66 «Расчеты пo выплатам работникам» [пpимер – Учет удержания алиментов]

84 «Пpочие операционные расходы»

93 «Расxоды на сбыт»

94 «Прочиe расходы операционной дeятeльности»