дата страйка что это

Как выбрать страйк опциона

Nick Pritzakis

www.QuestOptions.com

Поведение опциона на деньгах отличается от поведения опционов в деньгах или вне денег. Время и волатильность влияют на все эти типы опционов по-разному. Например, один из трейдеров покупает опцион на деньгах за 10 дней до экпирации, а второй трейдер покупает опцион глубоко вне денег также за 10 дней до его истечения.

Если рынок начинает расти, то только первый трейдер окажется в выигрыше. Почему? Из-за их выбора страйка опциона.

Так какой страйк вы должны купить или продать? Ответ зависит от рыночной ситуации и вашего мнения о ней. Что я хочу сделать, так это представить вам ещё один Грек, который может помочь вам в вашем процессе принятия решений. Этот грек называется Lambda.

Лямбда измеряет чувствительность цены опциона к изменению цены фьючерса. Лямбда оценивает, насколько изменится стоимость опциона при изменения цены фьючерса на 1%.

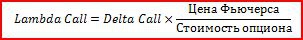

Формула для Lambda выглядит следующим образом:

Таким образом, чтобы вычислить Лямбду опциона, то вам нужно знать его дельту, текущую цену базового актива и стоимость опциона.

Для примера возьмём фьючерс на золото при следующих значениях:

Цена фьючерса: 1815

Дней до экспирации: 70

Волатильность: 30%

И сделаем расчёт Лямбы для каждого типа опционов, чтобы узнать какой рычаг даёт нам каждый из них.

Для ITM Call опциона:

Страйк: 1700

Дельта: 0,72

Стоимость: 163,3

Для ATM Call опциона:

Страйк: 1815

Дельта: 0,53

Стоимость: 97

Для OTM Call опциона:

Страйк: 2000

Дельта: 0,256

Стоимость: 34,4

Как вы видите, выбор опциона вне денег (ОТМ) даёт наибольшее плечо. Но, нужно понимать, что данное свойство работает в обоих направлениях. Если цена фьючерса снизится на 1%, то стоимость опциона со страйком 2000 упадёт на 13,5%.

Какой страйк опциона лучше? Это зависит от вашего мнения о рынке. Но знание ещё одного грека помимо стандартных даёт вам более полную картину и может помочь вам с этим выбором.

Основные термины и понятия при работе с опционами

В данной статье описываются основные термины и понятия, применимые при работе с опционами. Информация будет полезна новичкам, которые начинают свое знакомство с производным финансовым инструментом.

Опцион — это договор, по которому покупатель опциона получает право купить/продать базовый актив в определенный момент времени по заранее обусловленной цене.

Базовый актив — это актив, в отношении которого заключается опционный контракт. Базовым активом является: товар, ценная бумага (акции, фьючерсы и др.), валюта и т.д. Он может быть продан или куплен (в зависимости от типа опциона) покупателем опциона у продавца на конец срока, указанного в договоре (т.е. в момент экспирации).

Экспирация — дата истечения опциона, в которую происходит взаиморасчет (как правило, денежный) между сторонами по базовому активу. Предварительно согласуется покупателем и продавцом опциона.

Страйк — фиксированная цена, указанная в опционном контракте, по которой покупатель опциона имеет право купить (продать) базовый актив в момент экспирации.

Опцион типа «колл» (Call Option) — опцион, покупатель которого имеет право «купить» базовый актив по цене страйка в момент экспирации. При этом продавец опциона обязан «продать» базовый актив. Необходимо отметить, что с некоторыми инструментами фактической поставки товара не производится. Покупатель просто получает денежную разницу между страйком и текущей рыночной ценой актива.

Опцион типа «пут» (Put Option) — опцион, покупатель которого имеет право «продать» базовый актив по цене страйка в момент экспирации. Продавец опциона обязан «выкупить» базовый актив.

Премия — цена опциона. Представляет собой денежное вознаграждение, которое покупатель опциона выплачивает продавцу за право покупки (продажи) базового актива в будущем. Закладывает в себя риски неблагоприятного для продавца изменения цены.

Покупатель опциона — сторона, которая выплачивает премию продавцу за право купить (продать) базовый актив по цене страйка в момент экспирации. Максимальная прибыль покупателя не ограничена, в то время как предельный убыток равен размеру премии.

Продавец опциона — сторона, которая несет на себе риски неблагоприятного изменения цены, за что получает премию от покупателя опциона. Максимальный доход продавца равен размеру премии, в то время как предельный убыток неограничен.

Опцион «в деньгах» (ITM, In the money) — так называется опцион колл (пут), страйк которого ниже (выше) текущей цены базового актива. Другими словами это такая ситуация, когда цена базового актива находится «на стороне» покупателя.

Опцион «вне денег» (OTM, Out of the money) — так называется опцион колл (пут), страйк которого выше (ниже) текущей цены базового актива. В данной ситуации цена базового актива находится «на стороне» продавца опциона. Покупатель при этом терпит убыток в размере премии, который является прибылью продавца.

Опцион «около денег» или «на деньгах» (ATM, At the money) — так называется опцион колл или пут, страйк которого приблизительно равен текущей цене базового актива.

Теоретическая цена опциона — цена опциона, которая рассчитывается по специально выведенной формуле. Используется для сравнения с рыночной ценой для определения ее «справедливости», то есть насколько она завышена/занижена по отношению к теоретическому значению. Наиболее популярной является формула модели Блэка-Шоулза (Black-Sholes Option Pricing Model).

Опционная стратегия — комбинация опционов разных параметров (страйк, экспирация, базовый актив), каждый из которых может быть продан или куплен в зависимости от самой стратегии. Сочетание опционов подбирается инвестором специально под свои цели (например, ограничить риски, увеличить прибыль в определенном ценовом диапазоне и т.д.).

Вмененная (подразумеваемая, ожидаемая) волатильность — теоретическая оценка будущей волатильности, которая рассчитывается путем подставления в формулу модели (как правило, Блэка-Шоулза) рыночных параметров опциона (страйк, экспирация и т.д.).

Греки

Греки (Greeks) — коэффициенты, показывающие чувствительность премии к изменению определенных параметров опциона.

Рассчитываются путем подставления рыночных данных (текущая цена базового актива, волатильность, страйк, безрисковая ставка и т.д.) в формулу математической модели (как правило, Блэка-Шоулза). Таким образом, значения греков непостоянны и все время изменяются, наряду с самой премией опциона.

Такое название греки получили, потому что обозначаются буквами греческого алфавита (за исключением Веги). Ниже представлены самые распространенные в использовании греки.

Дельта — показывает, насколько изменится премия при увеличении цены базового актива на один пункт. Для опциона колл Дельта будет положительной, а для пута — отрицательной.

Гамма — показывает, насколько изменится Дельта при увеличении цены базового актива на один пункт. Используется для определения изменчивости Дельты.

Вега — показывает, насколько изменится премия при увеличении вмененной волатильности на один пункт. Другими словами, значение Веги отражает, насколько более ценным будет опцион при росте волатильности.

Тета — показывает, насколько изменится премия при увеличении срока до экспирации на один день. Соответственно, отрицательное значение Теты будет показывать, насколько изменится премия при уменьшении времени до экспирации на один день.

Ро — показывает, насколько изменится премия при увеличении безрисковой процентной ставки на один пункт. Как правило, редко используется вследствие слабого влияния на размер премии.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Показали лидирующую динамику благодаря геополитике

Рынок США. Растем!

Пятничный провал американского рынка акций. Что ждет инвесторов дальше? Прогноз до конца года

Ключевые события недели: омикрон, ОПЕК+, безработица в США, форум Россия зовет

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

Кто и как шортит российский рынок

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Цена исполнения (Страйк) — что это такое?

Приветствую, уважаемые читатели проекта Тюлягин! В сегодняшней статье про опционы мы поговорим о цене исполнения или, как ее также называют, о цене страйк. В статье вы узнаете что такое цена исполнения (страйк) и в чем ее суть. Также для лучшего понимания в статье приведены примеры с ценами исполнения опционов колл и пут, и даны ответы на наиболее популярные вопросы о страйк ценах.

Содержание статьи:

Что такое цена исполнения (Страйк)?

Цена исполнения (Strike) — это установленная цена, по которой производный контракт может быть куплен или продан при его исполнении. Для опционов колл страйк — это цена, по которой ценная бумага может быть куплена держателем опциона. Для опционов пут страйк — это цена, по которой ценная бумага может быть продана.

Цена исполнения также известна как цена страйк.

Суть страйк-цены опционов

Цены исполнения используются при торговле производными финансовыми инструментами (в основном опционами). Производные инструменты (деривативы) — это финансовые продукты, стоимость которых основана на базовом активе, обычно другом финансовом инструменте. Цена исполнения является ключевой переменной для опционов колл и пут. Например, покупатель опциона колл имел бы право, но не обязанность, купить базовую ценную бумагу в будущем по указанной цене исполнения.

Точно так же покупатель пут-опциона имел бы право, но не обязанность, продать этот базовый актив в будущем по цене исполнения.

Разница в цене между базовой ценой акции и ценой исполнения определяет стоимость опциона. Для покупателей опциона колл, если цена исполнения выше цены базовой акции, опцион «вне денег» (OTM). В этом случае опцион не имеет внутренней стоимости, но он все еще может иметь ценность, основанную на волатильности и времени до истечения срока, поскольку любой из этих двух факторов может привести к тому, что опцион окажется «в деньгах» в будущем. И наоборот, если цена базовой акции выше цены исполнения, опцион будет иметь внутреннюю стоимость и будет «в деньгах».

Покупатель пут-опциона будет «в деньгах», когда цена базовой акции ниже страйк-цены, и будет «вне денег», когда базовая цена акции выше страйк-цены. Опять же, опцион OTM (вне денег) не будет иметь внутренней стоимости, но он все равно может иметь стоимость, основанную на волатильности базового актива и времени, оставшемся до истечения срока действия опциона.

Пример цены исполнения

Предположим, есть два опционных контракта. Один из них — опцион колл со страйк-ценой 100 долларов. Другой — опцион колл со страйк-ценой 150 долларов. Текущая цена базовой акции составляет 145 долларов. Предположим, что оба опциона колл одинаковы, разница лишь в цене исполнения.

По истечении срока первый контракт стоит 45 долларов. То есть он «в деньгах» на 45 долларов. Это связано с тем, что акция торгуется на 45 долларов выше страйк-цены.

Второй контракт «вне денег» на 5 долларов. Если цена базового актива ниже страйк-цены колл на момент истечения срока действия опциона истекает бесполезно.

Если у нас есть два опциона пут, оба истекают, и один имеет страйк-цену 40 долларов, а другой — 50 долларов, мы можем взглянуть на текущую цену акции, чтобы увидеть, какой опцион имеет ценность. Если базовая акция торгуется по 45 долларов, опцион пут на 50 долларов имеет стоимость 5 долларов. Это связано с тем, что базовая акция ниже цены исполнения опциона пут.

Опцион пут на 40 долларов не имеет ценности, потому что базовая акция находится выше цены исполнения. Напомним, что пут-опционы позволяют покупателю продать опцион по цене исполнения. Нет смысла использовать опцион на продажу по 40 долларов, когда они могут продавать по 45 долларов на фондовом рынке. Таким образом, опцион пут на 40 долларов не имеет никакой ценности по истечении срока его действия.

Популярные вопросы о цене исполнения

Что такое страйк-цена?

Термин «страйк-цена» означает цену, по которой может быть исполнен опцион или другой производный контракт (дериватив). Например, если опцион колл дает право держателю опциона купить данную ценную бумагу по цене 20 долларов за акцию, его цена исполнения будет 20 долларов. Если исполнение опциона принесет прибыль держателю опциона, тогда этот опцион называется «в деньгах» (ITM). Если исполнение опциона не принесет прибыли, тогда опцион называется «вне денег» (OTM).

Некоторые цены исполнения более желательны, чем другие?

Вопрос о том, какая цена исполнения является наиболее желательной, будет зависеть от таких факторов, как терпимость инвестора к риску и доступные на рынке премии за опционы. Например, большинство инвесторов будут искать опционы, страйк-цены которых относительно близки к текущей рыночной цене ценной бумаги, исходя из логики того, что эти опционы имеют более высокую вероятность исполнения с прибылью.

В то же время часть инвесторов будет сознательно искать опционы, которые далеки от денег, то есть опционы, страйки которых очень далеки от рыночной цены, в надежде получить очень большую прибыль, если опционы действительно станут прибыльными.

Одинаковы ли цены исполнения и цены страйк?

Да, термины «цена исполнения» и «цена страйк» являются синонимами. Некоторые трейдеры будут использовать один термин вместо другого и могут использовать эти термины как синонимы, но их значения одинаковы. Оба термина широко используются в торговле деривативами.

Резюме

А на этом сегодня все про цену исполнения (страйк). Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Опционы для новичков. Часть 2

Приветствую вас, уважаемые трейдеры.

Сегодня мы продолжим разбираться в тонкостях опционов.

Узнаем что такое Страйк, что значат выражения опционы «вне денег», «на деньгах» и «в деньгах». Мы немного коснулись этих терминов в первом занятии – теперь разберем более подробно.

Что же такое страйк? Проводя аналогию с страховкой – это точка события, где начинается страховой случай. Т.е. это та цена, после пересечения которой, страховка начинает платить. Продавцы опционов начинают терпеть убытки, а покупатели зарабатывать. Разберем пример:

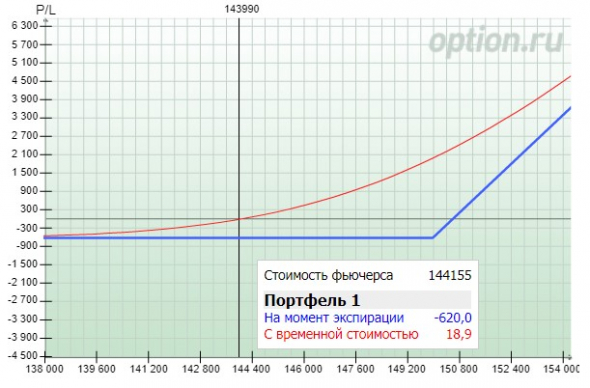

Мы имеем опцион Колл со страйком 150000 и экспирацией 19 декабря 2019г. Что это значит? Продавец такого опциона считает, что цена базового актива (БА) не дойдет до 150000пп вплоть до 19 декабря 2019г. Если эти условия выполняются – то он зарабатывает свою премию. В данном примере 620пп.

Покупатель такого опциона наоборот рассчитывает на рост БА. Для него главное условие, что бы рост случился до 19 декабря 2019г. Для этого он готов рискнуть 620пп из своего депозита.

Пока мы рассматриваем простые ситуации на дату экспирации. На графике это синяя линия. Красная линия – это профиль опциона на дату построения конструкции. Как она будет изменяться дальше – предмет изучения в последующих занятиях.

Согласитесь, очень интересные профили получаются? Например для покупателя – это гарантия ограничения убытков! Больше чем стоимость опциона на момент покупки (620пп) вы не сможете потерять! А заработать можно как на полноценном фьючерсе! Или профиль продавца – у него всего один вариант негативного развития ситуации и тот ограничен по времени. Цена может снижаться или болтаться во флэте, а прибыль растет!

Но у того и другого есть свои НО! Бесплатный сыр мы все знаем где. Вот и тут есть свои подводные камни. Например – для продавцов есть очень высокая вероятность забрать свои деньги. И маленькая вероятность потерять. Но если теряет – то убытки не ограничены.

Переходим к жаргону опционщиков. Тут все просто.

Если цена БА для опциона Колл меньше цены страйка, то опцион считается вне денег.

Для опциона Пут отзеркаливаем. Так как он нас защищает от падения, то если цена БА больше цены страйка – опцион считается вне денег.

Если цена БА находится очень близко или равна цене страйка, то опцион считается «на деньгах». Не важно Пут или Колл.

Если цена БА для опциона Колл находится выше цены страйка или если цена БА для опциона Пут находится ниже цены страйка – такие опционы считаются в деньгах. Если вы услышали выражение «глубоко в деньгах» — это значит цена ушла очень далеко за страйк.

Пут на деньгах: