денежный мультипликатор показывает что

Денежный мультипликатор показывает что

Денежный мультипликатор(Money multiplier) – это величина множителя (коэффициента), на которую увеличивается количество денег в обращении в результате операций на монетарном рынке.

Чтобы рассмотреть мультипликативный эффект депозитов воспользуемся методом абстракции и примем во внимание следующие допущения:

§ деньги не покидают банковскую сферу и не оседают в виде наличности

§ кредитные возможности используются банками полностью

§ предложение денег определяется только поведением банковского сектора.

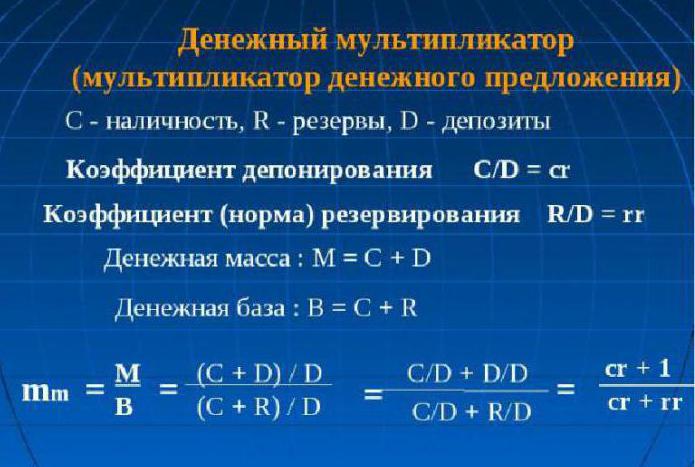

Однако, изучая предложение денег, следует иметь в виду, что на его величину оказывает влияние поведение домохозяйств и фирм (небанковского сектора), а также важно учесть тот факт, что коммерческие банки могут использовать свои кредитные возможности не полностью, оставляя у себя избыточные резервы, которые они не выдают в кредит. И при таких условиях изменение величины депозитов имеет мультипликативный эффект, однако его величина будет иной. Выведем формулу денежного мультипликатора.

Денежная масса (М) состоит из средств на руках у населения (наличные деньги C) и средств на текущих банковских счетах (депозиты D):

Однако центральный банк, который осуществляет контроль за предложением денег, не может непосредственно воздействовать на величину предложения денег, поскольку не он определяет величину депозитов, а может только косвенным образом влиять на их величину через изменение нормы резервных требований.

Сумма наличности (C) и резервов (R), контролируемых центральным банком, носит название денежной базы (monetary base) и обозначается Н:

Каким образом центральный банк может контролировать и регулировать денежную массу? Это оказывается возможным через регулирование величины денежной базы, поскольку денежная масса представляет собой произведение величины денежной базы на величину денежного мультипликатора.

Чтобы вывести денежный мультипликатор, введем следующие понятия:

§ норма резервирования rr, которая равна отношению величины резервов к величине депозитов: rr = R/D или доле депозитов, помещенных банками в резервы. Она определяется экономической политикой банков и регулирующими их деятельность законами;

§ норма депонирования сr, которая равна отношению наличности к депозитам: сr = С/D. Она характеризует предпочтения населения в распределении денежных средств между наличными деньгами и банковскими депозитами.

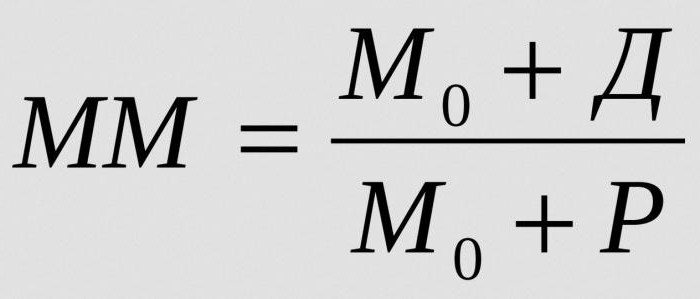

Итак, денежный мультипликатор можно найти по формуле:

Как любой мультипликатор, он действует в обе стороны. Если центральный банк хочет увеличить денежную массу, он должен увеличить денежную базу, а если он хочет уменьшить предложение денег, то денежная база должна быть уменьшена.

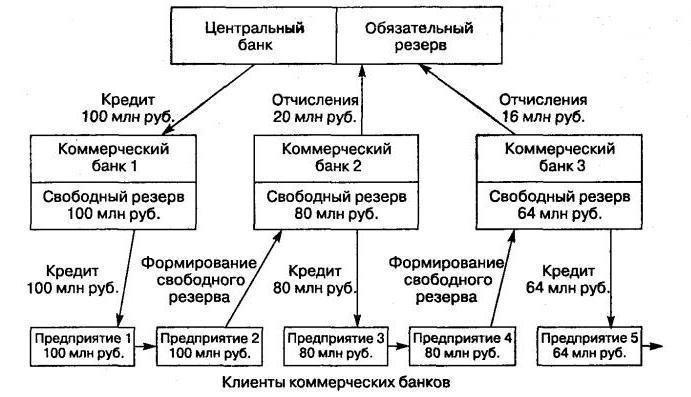

Рассмотрим условный пример, показывающий процесс создания денег КБ. Пусть норма резервирования составляет 10%.

Допустим, в КБ А поступил депозит в размере 1 млрд. у.е. Из них 100 млн. у.е. банк обязан перечислить в резервный фонд (10% от суммы депозита). В этом случае сумма кредита, выдаваемая банком, составит 900 млн. у.е. (избыточные резервы).

Таким образом, 900 млн. у.е. стали новыми деньгами, созданными коммерческим банком А. Взяв эти деньги, фирмы и граждане используют их на оплату товаров и услуг, выплату заработной платы, закупку сырья и материалов и т. д. Владельцы магазинов и прочие получатели денег затем переводят их на свои банковские счета, допустим, в банк Б, и получается, что 900 млн. у.е., на которые банк А выдал ссуды, снова оказались на депозите.

Из 900 млн. у.е., которые были внесены в банк Б, последний должен 10% этой суммы (90 млн. у.е.) перечислить в резервный фонд; остальную часть можно вновь ссудить; 810 млн. у.е. ссужаемых денег вскоре вновь вернутся в банк, но теперь в банк третьего уровня — В. Часть из них опять необходимо поместить на резервный счет, остальные снова можно будет ссудить и т. д.

Этот процесс получил название эффекта денежного (кредитного) мультипликатора.

Из нашего примера следует, что в конце процесса предел расширения банковских депозитов будет выглядеть следующим образом:

Таким образом, при норме резервирования, равной 10%, первоначальный депозит в 1 млрд. у.е. обернулся мультипликационным эффектом расширения денежной массы на 10 млрд. у.е. Это значит, что предел создания кредитных денег определяется нормой резервирования. Если бы она была равна 5%, то максимальная сумма ссужаемых средств возросла до 20 млрд. у.е., если бы 50%, то максимальный размер кредитных денег уменьшился бы до 2 млрд. у.е.

Денежный мультипликатор (коэффициент самовозрастания денег) означает возможность создания максимального количества новых денег.

Дело в том, что часть полученных денег со счетов «утекает» в текущее обращение и не идет на счета в другие банки. Кто-то вообще может держать деньги дома, а кто-то вывезти их за границу. В этом случае процесс пойдет в обратном направлении: каждый рубль, изъятый из банковской системы, приведет к сокращению количества денег в хозяйственной системе на 10 у.е. (при норме резервирования 10%).

Центральный банк может контролировать предложение денег, прежде всего путем воздействия на денежную базу. Изменение денежной базы, в свою очередь, оказывает мультипликативный эффект на предложение денег.

Денежный мультипликатор: определение, особенности, сущность и виды

На величину предложения денег всегда влияют несколько факторов. Во-первых, это поведение фирм, работающих в небанковском секторе и сфере домашних хозяйств. Во-вторых, коммерческие банки, которые располагают возможностью пользоваться кредитными средствами не полностью, то есть, не выдавая их в виде кредитов, а оставляя получившиеся избыточные резервы у себя. В этом случае изменение объемов депозитов будет сопровождаться мультипликативным эффектом. Попробуем рассчитать денежный мультипликатор.

Основные понятия

Для того чтобы разобраться, в чем состоит суть понятия «денежный мультипликатор», нужно иметь понятие о двух нормах: резервирования и депонирования.

Норма резервирования показывает отношение объёмов резервов к доле депозитов, хранимых в банке в качестве резервных сумм, или величине депозитов:

Норма депонирования определяется как отношение наличности к депозитам:

Она показывает, к чему население склоняется больше: хранить свои сбережения в наличных деньгах или на депозитах.

Отсюда следует, что денежный мультипликатор, или, как его называют экономисты, мультипликатор денежной базы – это коэффициент, указывающий на то, во сколько раз будут увеличены (сокращены) денежные объемы при увеличении (сокращении) массы денег на единицу.

Мультипликатор денежного предложения находится в зависимости от описанных выше норм. Если растет норма депонирования, то, соответственно, уменьшается величина мультипликатора. С другой стороны, рост нормы резервирования (то есть прирост доли депозита в банке, в виде резерва) уменьшает значение мультипликатора.

Теоретически

Экономическая теория определяет, что денежный мультипликатор равен величине обратной ставки резервов коммерческих кредитных учреждений для обязательного хранения в Центробанке. Практически же он рассчитывается как частное от денежного агрегата М2 к денежной базе. Изучать динамику мультипликатора денежной базы необходимо для контроля над денежной массой и инфляционными процессами в стране. Именно денежный мультипликатор способен показать возможный рост денежной массы без негативных последствий в виде роста потребительских цен и инфляции. Формула для расчета денежного мультипликатора проста, он всегда больше единицы.

Практически

Вывести выражение для расчета мультипликатора можно с помощью нормы резервирования: rr = R / D и нормы депонирования: cr = C / D.

Так как С = cr х D, а R = rr х D, то получаются равенства:

М = C + D = cr х D + D = (cr + 1) х D

Н = C + R = cr х D + rr х D = (cr + rr) х D.

Теперь разделим первое равенство на второе:

М / Н = ((cr + 1) х D (cr + 1)) / (cr + rr) х D (cr + rr) = (cr + 1) / (cr + rr)

Получаем равенство: M = ((cr + 1) / (cr + rr)) х Н,

М = multден х H multден = (cr + 1) / (cr + rr).

Если предположить, что C = 0 (то есть отсутствуют наличные деньги), и не выходя из банковской системы вращается денежная масса, мультипликатор превращается в банковский: multD = 1 / rr. Возможно, поэтому банковский мультипликатор прозвали простым денежным мультипликатором.

Сущность денежного мультипликатора

Заключается в механизме увеличения денежных объемов за счет открываемых клиентами депозитов в банках, проходящем в процессе движения безналичных средств через систему негосударственных банков.

Этот механизм создается при условии наличия банковской системы двух уровней. В этом случае эмиссионный процесс проходит между Центробанком (эмиссия наличных денежных объемов) и системой банков коммерческих (эмиссия безналичных средств).

Увеличение объемов денежной массы, находящейся в межбанковском обороте (процесс денежной мультипликации), проходит по причине выдачи банками в виде кредитов, привлечённых на депозитные счета средств своих клиентов, которые они используют, проводя различные платежи и расчетные операции. С другой стороны, клиенты банков-заемщиков могут открывать депозиты в сторонних банках. Следовательно, общий объем депозитов по всей банковской системе практически всегда превышает сумму изначально созданного депозита.

Принцип мультипликации

Свои особенности в распределительных банковских механизмах есть у каждой страны. Например, в государствах с командно-распределительной экономикой, эмиссия осуществляется по спускаемой сверху директиве. В странах с обычном рыночным механизмом банковская система работает на двух уровнях: Центральный банк и пласт коммерческих банков. Поэтому эмиссия при такой системе обладает кредитной мультипликацией.

Проводя грамотное управление этим механизмом, Центробанк имеет возможность расширять или сужать эмиссионные процессы всего института коммерческих банков. Экономическая теория дает понять, что коэффициент роста (снижения) совокупного производства на прирост массы денег (точнее, ее единицу) и есть мультипликатор. Эта величина показывает, во сколько раз может измениться (возрасти или снизиться) предложение после прироста или сокращения объема депозитов в финансово-кредитную сферу.

Здесь под «с» понимается отношение наличности ко всем депозитам, находящимся в банковской системе страны, «r» – характеризует обязательное резервирование, а «е» – показывает отношение свободных банковских резервов к депозитам.

Значение показателя

Регулирует механизм увеличения (уменьшения) денежного объема Центральный банк путем обязательных резервных накоплений у себя от каждого коммерческого банка. Величина денежного мультипликатора не стоит на месте. Она колеблется не только в пространстве и времени, но и от страны к стране. В странах с развитой экономикой эта величина может превышать величину первой эмиссии более чем в два раза.

Выводим формулу

Денежный мультипликатор (формула описана ниже) легко поддается расчёту:

m = Денежная масса / Денежная база = M / Б.

Процесс регулирования Центробанком величины денежного мультипликатора (k) влечет за собой возникновение понятия денежной базы. Ее основу составляют те самые депозиты коммерческих банков, которые держит Центральный, и наиболее ликвидные деньги – наличные.

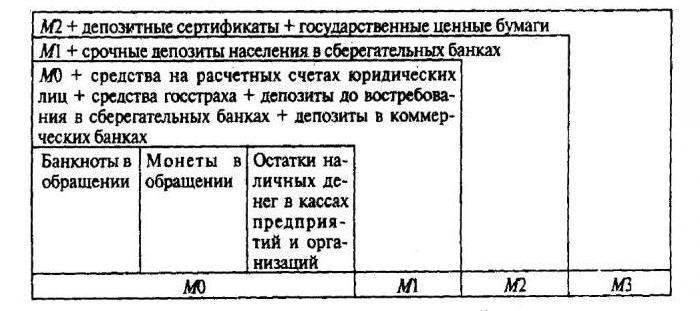

Денежная база = М0 + денежная масса обязательных резервов (ЦБ) + денежная масса на корреспондентских счетах в Центробанке сети коммерческих финансовых учреждений.

Денежная масса показывает объем денежных средств, которой может оперировать Центробанк страны:

Денежная масса = база • мультипликатор.

Исходя из этой формулы, можно определить денежный мультипликатор: это отношение денежной массы (М2) к денежной базе.

Обратно пропорциональная зависимость существует между объемом обязательных резервов от коммерческих институтов финансово-кредитной сферы на счетах Центробанка и величиной денежного мультипликатора. И если снижается денежный мультипликатор, норма обязательных резервов, заложенных коммерческими банками, становится выше. Если же растет денежный мультипликатор, то следом увеличивается безналичный оборот (по сравнению с наличными), ибо рост мультипликатора денежной базы напрямую связан с ростом наличной массы и остатками на корреспондентских счетах в Центробанке.

Зависимость денежного мультипликатора

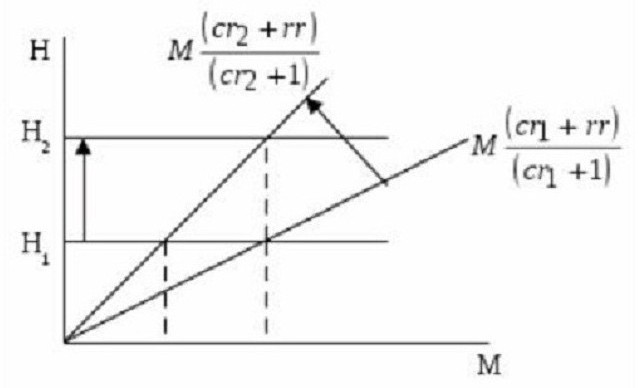

Как уже писалось, размер денежного мультипликатора находится в зависимости от норм резервирования и депонирования. Чем они выше, тем большие объемы резервов хранятся нетронутыми. Чем выше доля наличности в массах, которую население не спешит вложить в депозиты, тем меньше значение мультипликатора. Это хорошо видно на графике.

На нем отражены соотношения денежной базы (Н) через денежную сумму (М) и мультипликатор, который равен (cr + 1) / (cr + rr). Отсюда видно, что тангенс угла наклона равен отношению (cr + rr) / (cr + 1).

Если Н1 (величина денежной базы) не изменяется, то норма депонирования при росте от r1 до cr2 сокращает число денежного мультипликатора и одновременно увеличивает наклон кривой, отражающей денежную массу (или предложения денег). Как следствие, это самое предложение сокращается от М1 до М2. Если надо, чтобы денежная масса (или предложение) не изменялась при снижении величины денежного мультипликатора, а находилась в стабильном состоянии на уровне М1, Центробанк должен нарастить денежную базу до Н2.

Из вышесказанного понятно: рост нормы депонирования понижает значение денежного мультипликатора. С другой стороны, можно увидеть рост нормы резервирования (прирост доли депозитов, хранящихся в виде резервных запасов). То есть, с увеличением избыточных банковских резервов (не выдаваемых в виде ссуды клиентам) уменьшается значение денежного мультипликатора.

Денежно-кредитный мультипликатор

Это экономический коэффициент, характеризующий увеличение (или сокращение) банковских резервов, находящихся в избытке. Он образуется в результате создания новых депозитов (безналичных денег). Они появляются в процессе выдачи клиентам кредитов из дополнительных свободных резервов, поступившим в банк извне.

Отсюда становится понятно: кредитные ресурсы, которые покинули один коммерческий банк в виде выданных кредитов, становятся собственностью другого банка. И уже он, в свою очередь, предоставляет своим клиентам эти деньги, только в безналичной форме. То есть, выпускаемая одним коммерческим финансово-кредитным учреждением денежная единица создает другому банку кредитные резервы.

Резервные нормы коммерческих банков

Возможность банка создавать резервы в избыточной форме ограничивается функцией формирования обязательных резервов структурой коммерческих банков. Их объемы определяются резервной нормой, регламент которой определен законодательно. Рассчитывает их Центробанк в процентном выражении к банковским пассивам. Эти резервы помогают банковской системе страны обеспечить ликвидность в неблагоприятные периоды и регулировать денежную массу, находящуюся в обращении:

М = 1/Рн, где Рн – норма резерва.

Для того чтобы рассчитать всю массу денег, которая может быть создана одной денежной единицей избыточных резервов при заданной резервной норме, определяют денежно-кредитный мультипликатор:

Устойчивое равновесие на денежном рынке может поколебать повышенный денежный мультипликатор. И даже спровоцировать инфляцию.

От чего зависит банковский мультипликатор

Величина денежно-кредитного мультипликатора находится в зависимости от следующих факторов:

Денежный мультипликатор

Добавлено в закладки: 0

Что такое денежный мультипликатор? Описание и определение термина

Денежный мультипликатор – это экономический коэффициент, выраженный числом, и определяющий увеличение или уменьшение денежного предложения в зависимости от изменения размеров вкладов в денежно-кредитную систему.

Значение денежного мультипликатора

Если брать понятие денежного мультипликатора в соотношении с нормой резервирования, то его величина будет обратно пропорциональна этой норме. Денежный мультипликатор также это название используется в в качестве банковского.

Денежный мультипликатор это величина, характеризующая увеличение денежных средств в процессе действия определенного коэффициента. Денежный мультипликатор выявляет себя с двух сторон — как кредитный мультипликатор и как депозитный мультипликатор. Суть кредитного мультипликатора сводится к тому, что мультипликация должна осуществляться только в результате кредитования хозяйства, то есть кредитный мультипликатор таким образом представляет собой

Денежный мультипликатор призван приумножить прибыль.

Рассмотрим более детально, что значит термин денежный мультипликатор.

Денежный мультипликатор (от лат. multiplicare — умножить, приумножать, увеличивать) — это экономический коэффициент, равный отношению денежной массы к денежной базе и показывающий возможную степень прироста денежной массы за счёт кредитно-депозитных банковских операций.

В более узком смысле денежный мультипликатор – это числовой коэффициент, который показывает, во сколько раз возрастет или, наоборот, сократится денежное предложение в результате увеличения либо сокращения вкладов в кредитно-денежную систему на одну денежную единицу. Определяется денежный мультипликатор как отношение денежной массы к узкой денежной базе.

Денежный мультипликатор – это коэффициент самовозрастания денег и он показывает, как изменяется предложение денег при изменении денежной базы на единицу.

В условиях стремительного развития денежного рынка можно сталкиваться с таким явлением, как денежная эмиссия (то есть выпуск в обращение новых денег, что приводит к увеличению всей денежной массы в обращении), которая подвержена, в свою очередь, процессу денежной мультипликации – то есть увеличению суммы денег по определённому коэффициенту.

Для успешного управления банком денежной массой рассчитывается показатель (коэффициент) денежного мультипликатора.

Центральный банк государства регулирует величину денежного мультипликатора через механизм обязательных резервов коммерческих банков в центральном.

Величина денежного мультипликатора

Величина денежного мультипликатора может колебаться во времени и в пространстве (она различна также в разных странах). В развитых странах, например, величина денежного мультипликатора может превышать в 2-3 раза величину первоначальной эмиссии. В процессе регулирования центральным банком размера денежного мультипликатора, возникает понятие денежной базы, в основе которой лежат наличные деньги как самые ликвидные и обязательные депозиты коммерческих банков в центральном банке государства.

Формула такая: Денежная база = М0 + денежные ресурсы в обязательных резервах (в центральном банке Российской Федерации) + денежные средства на корреспондентских счетах коммерческих банков Центрального банка Российской Федерации.

Денежная база показывает, какой величиной денежной массы может располагать и оперировать Центральный банк.

Денежная масса равна произведению денежная базы и денежного мультипликатора.

Значит, денеж

Стоит запомнить, что между величиной денежного мультипликатора и величиной обязательных резервов коммерческих банков в центральном существует обратно пропорциональная зависимость. То есть, чем выше норма обязательных резервов коммерческих банков в центральном, тем ниже величина денежного мультипликатора, и наоборот, чем ниже норма обязательных резервов коммерческих банков в центральном, тем выше величина денежного мультипликатора.

Если денежный мультипликатор высокий, происходит увеличение безналичного оборота по сравнению с наличным, так как рост денежного мультипликатора всегда зависит от роста наличных денег и остатка на корреспондентских счетах в Центральном банке Российской Федерации.

Банковский мультипликатор — это процесс увеличения денег на депозитных счетах коммерческих банков во время их движения от одного коммерческого банка к другому. Банковский, кредитный и депозитный мультипликаторы характеризуют сам механизм мультипликации, но с различых позиций.

Стоит отметить особо, что мультиплицировать деньги не может какой-то один коммерческий банк, их мультиплицирует вся система существующих коммерческих банков.

Мультипликатор кредитный раскрывает двигатель самого процесса мультипликации — то есть мультипликация денежных ресурсов может осуществляться только в результате кредитования хозяйства.

Депозитный же мультипликатор отражает сам объект мультипликации — количество денег на депозитных счетах коммерческих банков (именно эти деньги увеличиваются в процессе мультипликации).

Механизм банковского мультипликатора непосредственно связан со свободным денежным резервом. Свободный резерв – это совокупность свободных денежных ресурсов всех коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций, они же и обеспечивают запуск механизма мультипликации.

Банковский мультипликатор

Банковский мультипликатор всегда действует независимо от того, кому предоставляются кредиты – коммерческим банкам или они федеральному правительству. Деньги в любом случае поступят на бюджетные счета в коммерческих банках, поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится и тогда в

Механизм банковского мультипликатора может заработать не только в случае предоставления централизованных кредитов. Он может быть задействован и тогда, когда центральный банк что-то покупает у коммерческих банков (например, валюту или ценные бумаги ). В результате этого уменьшаются ресурсы банков, которые были вложены в активные операции, и одновременно увеличиваются свободные резервы этих банков, используемые для кредитных операций, и таким образом включается механизм банковской мультипликации. Включить этот механизм центральный банк может еще одним способом, когда он, например, уменьшит норму отчислений в централизованный резерв. В этом случае также увеличится свободный резерв системы коммерческих банков, что при остальных равных условиях неуклонно приведет к росту кредитования и включению банковского мультипликатора.

Изменение предложения денег зависит от двух факторов:

Воздействуя на один из этих факторов или на оба фактора, Центральный банк может изменять величину предложения денег, проводя монетарную (кредитно-денежную) политику.

Мы коротко рассмотрели термин денежный мультипликатор, постарались раскрыть его особенности и суть.

Оставляйте свои комментарии или дополнения к материалу.

Что такое мультипликаторы

И как ими пользоваться

Может ли инвестиция в «М-видео» быть примерно такой же по прибыльности, как в автомойку?

В прошлой статье мы узнали, что да, может. Чтобы окончательно в этом убедиться, нужно сравнить их мультипликаторы.

Пример сравнения компаний по мультипликатору

Компания «Большой холдинг» стоит 10 млрд рублей и приносит 20 млн прибыли в год. Это большие числа, но мультипликатор P/E у компании 500. Это значит, что если целиком купить «Большой холдинг» за 10 млрд рублей, то инвестиции окупятся за 500 лет.

Компания «Маленькая лавочка» стоит 200 млн рублей и приносит те же 20 млн прибыли в год. Всё еще большие числа, но мультипликатор P/E уже не 500, а 10 — соотношение стоимости и прибыли лучше, чем у «Большого холдинга».

Мультипликаторы помогают сравнить разные компании на единой шкале.

Мультипликаторы лежат в основе стоимостного подхода к инвестированию, который предлагает находить и покупать акции недооцененных компании. Подробнее об этом мы рассказывали в статье о твиттере и шаурме.

Акции недооцененных компаний приносят более прогнозируемый и стабильный доход, также они менее подвержены риску просадки на фоне кризиса или чрезвычайных событий

Теперь разберем на примерах основные мультипликаторы.

Как инвестировать в акции и не прогореть

P/E — отношение цены компании к прибыли. Если точнее, рыночной цены акции к чистой прибыли на одну акцию. Или рыночной капитализации всей компании к годовой чистой прибыли.

Отношение цены к прибыли — основной показатель. Он отражает, за сколько лет компания себя окупает, и дает сравнивать компании из разных отраслей. Если этот мультипликатор от 0 до 5, то компания недооценена. Если больше — вероятно, переоценена. Мультипликатор меньше 0 говорит о том, что компания принесла убыток.

Но надо понимать, что просто сравнивать две принципиально разные компании по одному показателю P/E опрометчиво. В одной компании на ранней стадии могут быть большие капитальные расходы, которые съедают большую прибыль. А в другой прибыль гораздо меньше, но и капитальных расходов меньше, из-за этого ее показатель P/E будет выглядеть лучше.

P/E — хороший показатель, но не единственный.

P/E «Роснефти» и «Газпрома»

| «Роснефть» | «Газпром» | |

|---|---|---|

| Рыночная капитализация | 4200 | 3600 |

| Прибыль за год | 201 | 411 |

| Мультипликатор P/E | 20,9 | 8,76 |

В этой и в остальных таблицах мультипликаторы рассчитаны по итогам 2016 года по данным financemarker.ru

Капитализация и выручка указаны в млрд рублей

Мультипликатор P/S — это отношение рыночной цены акции к выручке, приходящейся на одну акцию. Его используют для сравнения компаний одной отрасли, где маржинальность будет на одном уровне. Лучше всего подходит для тех отраслей, где считается, что выручка последовательно создает соответствующие объемы прибыли или денежного потока, — например для торговли.

Значение коэффициента меньше 2 считается нормой. P/S меньше 1 указывает на недооцененность. Преимущество P/S в том, что его можно рассчитать для всех компаний, так как его значение бывает только положительным, потому что выручка может быть только положительной.

P/S для НКХП и «М-видео»

| НКХП | «М-видео» | |

|---|---|---|

| Рыночная капитализация | 15 | 69 |

| Выручка | 4,7 | 183 |

| Мультипликатор P/S | 3,19 | 0,38 |

Капитализация и выручка указаны в млрд рублей

Мультипликатор P/BV — это отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию. Его удобно использовать для сравнения банков, потому что активы и пассивы банков почти всегда соответствуют их рыночной стоимости. P/BV не говорит о способности компании приносить прибыль, но дает представление о том, не переплачивает ли акционер за то, что останется от компании, в случае ее мгновенного банкротства.

P/BV меньше единицы — хорошо. На 1 рубль рыночной капитализации приходится более одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть свои доли, то им будет что возвращать.

P/BV больше единицы — плохо. На 1 рубль рыночной капитализации приходится менее одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть доли, то на всех не хватит.

P/BV банков «Открытие» и «Санкт-Петербург»

| «Открытие» | «Санкт-Петербург» | |

|---|---|---|

| Рыночная капитализация | 315 | 29 |

| Собственные активы компании | 155 | 60 |

| Мультипликатор P/BV | 2,03 | 0,48 |

Капитализация и активы указаны в млрд рублей

EV — enterprise value

Мультипликатор EV — это справедливая стоимость компании. Определяется так: EV = Рыночная капитализация + Все долговые обязательства − Доступные денежные средства компании.

Посмотрите на две компании и скажите, какая из них обойдется вам дороже при покупке?

EV «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Капитализация | 358 | 396 |

| + | + | |

| Долг | 332 | 152 |

| – | – | |

| Доступные деньги | 67 | 96 |

| = | = | |

| EV | 623 | 452 |

Капитализация, долг и доступные деньги указаны в млрд рублей

Цена «Русгидро» на фондовом рынке — 358 млрд рублей, цена «Интер рао» — 396 млрд. Получается, что «Интер рао» как будто дороже для вас на целых 38 млрд рублей. Но на самом деле это не так, и EV нам это объясняет:

EV — очень важный показатель сам по себе, но главная его польза — в сравнении со следующим показателем.

EBITDA

Мультипликатор EBITDA — это прибыль компании до выплаты процентов, налогов и амортизации.

EBITDA нужна нам, чтобы понять, какую прибыль приносит непосредственно бизнес компании. Умеет компания зарабатывать деньги?

Если еще проще, то EBITDA — это сколько бы компания зарабатывала в идеальных условиях, если бы все заводы у нее уже были, станки не изнашивались, а государство ввело для нее нулевую налоговую ставку.

Отдельная польза мультипликатора EBITDA в том, что он позволяет удобно сравнивать компании одной отрасли, но из разных стран. Ведь если в одной стране налог 13%, а в другой 50%, то, имея одну и ту же прибыль от бизнеса, мы получим разную чистую прибыль. По EBITDA прибыль будет одинаковой.

EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль до налогов | 55 | 68,5 |

| + | + | |

| Амортизация | 24 | 23 |

| + | + | |

| Процентные расход | (−0,902) | 14 |

| = | = | |

| EBITDA | 78,1 | 105,5 |

Прибыль, амортизация и расходы указаны в млрд рублей

Мультипликатор EV / EBITDA — это рыночная оценка единицы прибыли.

Помните, мы говорили, что по P/E некорректно сравнивать компании из разных отраслей и в разных жизненных фазах? Проблема была как раз в том, что мы делили рыночную капитализацию на прибыль после всех выплат, налогов и капитальных расходов. А теперь мы смотрим на более чистые и достоверные показатели — по ним компании уже можно сравнивать с большей уверенностью.

EV/EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Рыночная капитализация | 358 | 396 |

| Общий долг | 332 | 152 |

| Денежные средства компании | 67 | 96 |

| EV | 623 | 452 |

| Прибыль до налогов | 55 | 68,5 |

| Чистая прибыль | 39,8 | 61,3 |

| Амортизация | 24 | 23 |

| Уплаченные проценты | −0,902 | 14 |

| EBITDA | 78,1 | 105,5 |

| P/E | 9,01 | 6,47 |

| EV/EBITDA | 7,95 | 4,29 |

Все показатели, кроме мультипликаторов, указаны в млрд рублей

Принцип оценки EV / EBITDA такой же, как и P/E — чем меньше, тем лучше, а отрицательное значение, как правило, говорит об убытках.

Мультипликатор Долг/ EBITDA отражает количество лет, которое нужно компании, чтобы погасить своей прибылью все долги. Чем меньше лет, тем лучше.

Самые недооцененные компании на этой визуализации будут слева внизу, около начала координат. Разумному инвестору остается выбрать компанию слева снизу, изучить ее и проинвестировать.

Например, по итогам 2016 года «Детский мир» показал рост прибыли на 291%. После выхода финансового отчета цена акций поднялась на 35% и сейчас находится в восходящем тренде.

По итогам 2016 года ретейлер «Дикси» показал падение прибыли на 573%. После выхода финансового отчета цена акций упала на 35% и сейчас находится в нисходящем тренде.

При этом сильно полагаться на изменение EPS не стоит. Лучше использовать этот мультипликатор как дополнительный критерий отбора, когда уже произведен отсев по основным мультипликаторам, рассмотренным выше.

Мультипликатор ROE — это доходность акционерного капитала в процентах годовых, то есть рентабельность. По нему можно судить об эффективности компании.

Например, возьмем две автомойки: первая рассчитана на 30 машин, а вторая на 5. Собственных активов у первой намного больше: бо́льшая площадь земли, больше само здание автомойки, больше оборудования. Но если при этом обе автомойки дают одинаковую прибыль, мы увидим перекос в показателе ROE : у маленькой автомойки он будет намного выше. ROE сообщит нам, что маленькая автомойка эффективнее и что закупленное ей оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно автомойку на 5 машин.

А вот реальный пример с уже рассмотренными ранее компаниями.

ROE «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль за год | 40 | 61 |

| / | / | |

| Собственные активы компании | 650 | 419 |

| × 100% | × 100% | |

| ROE | 6% | 15% |

Прибыль и активы указаны в млрд рублей

Получается, что «Интер рао» — более эффективная компания, рентабельность собственного капитала у нее выше.

Особенности использования мультипликаторов

Мультипликаторы следует применять для сравнения компаний из одной отрасли, потому что в зависимости от типа бизнеса компании, его цикличности или других свойств показатели мультипликаторов могут заметно отличаться.

Представьте, например, насколько могут отличаться собственные средства и капитал у Яндекса и «Газпрома». Яндексу не нужно строить трубопровод, чтобы зарабатывать деньги.

А если сравнить отношение прибыли Яндекса к выручке и, например, прибыль сети «Магнит» к выручке? Рентабельность бизнеса совершенно иная, поэтому такое сравнение не всегда корректно.

Разумная инвестиционная стратегия — найти лучшие по мультипликаторам компании в каждой отрасли и составить диверсифицированный инвестиционный портфель.