депо в трейдинге это что

Эксперимент с маленьким депо

Решил сделать маленький эксперимент, выделил субсчет с 20т.р Запустил пару алгоритмов чтобы посмотреть возможно ли хоть как либо раскачать счет.

Спойлер — Нет/не интересно.

Итак, зачем эксперимент? Частенько сталкиваюсь с трейдерами с практически нулевыми счетами, которые хотят «попробовать себя» в трейдинге. Естественно это счета до 50т.р или уже частично слитые «депозиты». Вспомнил себя, и как сам начинал торговать и сливал минимальные депо и подумал попробовать на минимальном счете поторговать. Допустим, изначально понимал, что расскачивать счет (в идеале) можно годами от такой стартовой цифры, и предположим я амбициозный трейдер, который хотел бы показать стабильность на рынке и привлечь постепенно внимание «инвесторов» или работодателя.

Конечно же гипотетически мой алгоритм должен был быть менее доработанный, и больше напоминать типовой алгоритм hi/low, но вновь представим, что трейдер весьма умен и применив знания, написал более менее похожий на адекватный, алгоритм. Счет маленький, всего 20т.р. и так как трейдер хочет привлечь внимание инвестора/работодателя, то он не торгует фьючерс на ртс от (греха подальше). Фактически получилось запустить 2 робота, которые торгуют 1-2 лота, тем самым в максимальной загрузке, алгоритм не использует полностью, доступное депо.

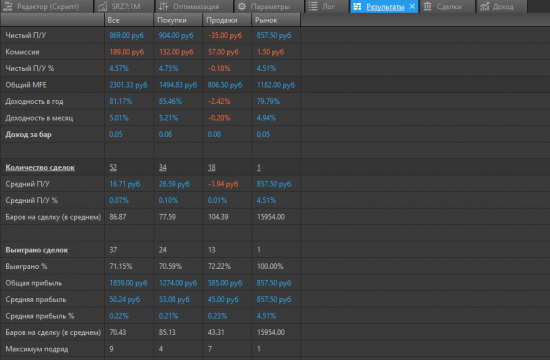

Так вот, что получается:

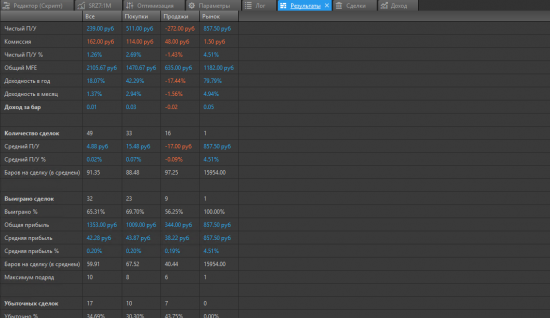

Вначале скрины результатов скриптов на периоде с 21.09.2017 по текущий день

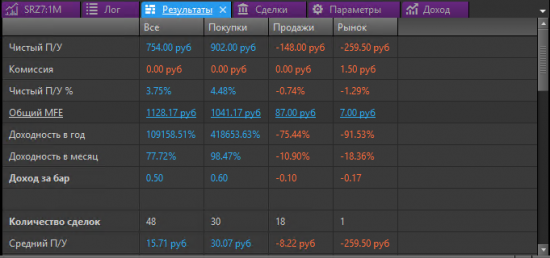

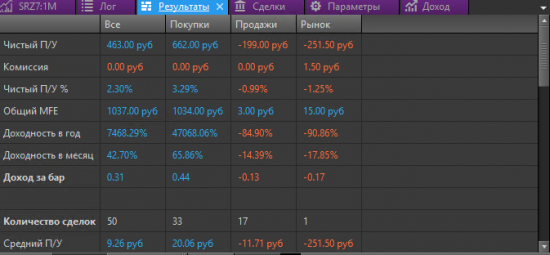

и второй скрипт

Далее, как показали себя агенты в реальной торговле:

и второй

«итоги»

Агенты не учитывают (не знают размер комисса брокера), пусть для сбера это условно 1р на круг (фактически помоему 0.94коп) Но для простоты берем 463-50сделок*2р=363р и 754-96=658р

Понятное дело, что если учесть все косты то будет серьезный убыток, НО мы исходим из реальности того, что трейдер экономит на всем по максимуму. То есть не арендует удаленку, не подключается через плазу, интернет не будем учитывать в костах как и компьютер домашний, остается софт. В данном примере, это естественно ж TSLab и учитывая что 90% сделок были 1-2 лота, то предположим что трейдер пользуется лайтовой лицензией за 1000р.

Допустим конец получился оптимистичный и заработанные 1021-1000(за софт) оставляют 21р профита (на пивасик жалко не хватает, но повторюсь цель показать стабильность).

НО уже на минимальном уровне трейдер понимает, что скрипт мог заработать больше, а в реальной торговле заработал меньше, в чем же причина?

Во-первых, скрипт оптимист, рынок же реалист, и если не открыли то уж не открыли, и не нарисует же он то, чего нет.

Во-вторых, один из агентов заработал больше чем скрипт.

В-третьих, (после долгого изучения) трейдер открыл для себя, что торгует по ломанной линии, которая не округленная, и программа автоматически округляет в ту или иную сторону, которая вызывает разницу в работе агента и скрипта (На эту тему можно отдельную статью написать, ибо на самом деле редко кто округляет линии до шага цены тикера)

Так вот, у этой затеи не будет счастливого конца, и не будет инвестора который даст трейдеру мульон. Цель Статьи, скорее в том, чтобы обозначить свое мнение по поводу размера депо.

Не стоит думать, что с маленьким депо нечего делать на рынке. ДА, денег особо не заработать, НО научиться и набить шишек можно. Не вижу в этом контексте разницы, на 1мион торговать или на 10т.р. Чтобы разобраться в тонкостях — много не надо.

Предположим в данной истории, трейдер видит позитивный конец, и решает продолжить покорять рынок. Сразу скажу — никаких кредитов(реально не советую, но думаю все итак это понимают). Нашему вымышленному персонажу, бабуля подкинет 30т денег (пенсии нынче большие ж). И в дальнейшем он продолжит консервативно торговать чуть большими лимитами. И если не уйдет в убыток, то предположим в декабре у него день рождения, и ему подарят еще кучку денег, и он сможет пойти на больший риск, и вместо косервативной торговли, везти более рисковые сделки (в данном случае риск подразумевает полное использование доступного депо)

На самом деле мне реально интересно пройти три этапа торговли (вспоминая начало своего пути в трейдинге, делал много ошибок именно в манимененджменте). 1 получается +-ноль 2 получается заработать на пивасик 3 увеличить риск и не слиться или не спиться.

Смысл этой вакханалии? признаюсь. это очень сложно торговать на 20т. во-первых трудно придумать алгоритм, во-вторых это как в песочнице копаться. НО я хочу это попробовать, чтобы влезть в «шкуру» новичков на рынке. и определить для себя, с какой же суммы на счету уже есть реальный интерес к трейдингу. Ведь если раньше это и на 50т.р. было интересно (2009-2011гг) то в текущих реалиях, не представляю себе интерес со счетом меньше 200т.р. Интерес полагаю понятие относительное и пусть это будет 10% от счета ежемесячно, а далее каждый по своему карману судить будет. Понимаю, что 10% в месяц для кого то смешно, а кому то кажется заоблачной цифрой, но речь идет о трейдере полным амбиций и энтузиазма. Сугубо мое личное мнение 5% в месяц от 1млн и денег это интересно. и речь о стабильности из года в год, а не так что в прошлом году ты сделал 70%, до этого 250%, а потом топчешься на месте, но кушать же хочется каждый день.

Ну в общем, начал одну тему, закончил философией, за что прошу прощения. Если не случится каких либо чп, надеюсь напишу как прошли оба оставшихся шага.

Что такое счет депо и какие существуют виды

Если вы решили открыть торговый счёт у любых брокеров и покупаете через них акции, облигации либо иные финансовые инструменты, то вам их не отправят по почте и к вам не отправится курьер с новоприобретёнными ценными бумагами. Хотя ни для кого не тайна, что опцию хранения ценнейших бумаг может выполнить профессионального уровня участник фондовых рынков, который именуется как депозитарий. А хранит он ценные бумаги на особых счетах-депо.

Есть следующие формы выпуска ценнейших бумаг:

Если документарную ценную бумагу производства на бумажных носителях вы можете хранить не просто в депозитарии, а почти где угодно (в сейфах, в банковских ячейках либо под подушкой), то бездокументарный их вид нуждается в специфическом подходе для хранения. На сегодняшний день многие ценные бумаги производятся лишь в бездокументарном виде, и их учёт и хранение производится только в электронном состоянии и только профессиональным участником рынка ценных бумаг — регистратором или депозитариеи. Регистратор отражает всю информацию о смене владельца в реестре ценных бумаг, а депозитарии осуществляют их учёт на особом счете-депо.

Любые счета-депо открываются в депозитарии и их регистрируют в особых журналах. Их открытие и ведение производится, учитывая правила Банка РФ, а именно главы Д (Счета-депо). На счета депо могут осуществляться учёт:

Виды счета депо

Счет депо в депозитарии бывают различных видов, учитывая то, какие именно функции и кем хотят по ним выполнять.

Кроме всех вышеперечисленных видов, принято различать следующие виды:

Особенности международного счета депо

Междепозитарный счет депо является видом счета, открываемый в единственном депозитарии для иного депозитария. Междепозитарный счет депо является счетом, право на открытие которого обладают национальный депозитарный центр. Непременно условие во время открытия подобного счета – присутствие у НДЦ законного основания, чтобы выполнять функции депозитария.

При открытии подобного счета депо главной депозитарий берет на себя функции перед иной стороной соглашения. Цель депозитария – это гарантирование сохранности сертификата акций и иных ценнейших бумаг, предоставляемые депоненту лицам во время подписания таких разновидностей договоров:

К тому же депозитарий обычно ведет учет данных о ценных бумагах владельца, который считается клиентом депонента и имеет открытого типа счета депо, которые подразумевают хранение сертификата и учет всех прав.

Как открывать счет депо?

Доля открытия счета депо, нужно главным образом подобрать депозитария. К примеру, в качестве депозитария обычно служит банк, который имеет лицензию для открытия и обслуживания счета либо финансовая организация. Сегодня у нас в стране больше 600 депозитариев. При сравнении тарифов пару депозитариев на предоставляемые услуги, которые вас нужны, для выбора оптимального варианта.

А юридическому лицу нужно подавать более обширный перечень документов, чтобы открыть депо счет.

Галя, папира, байзедип и другие важные термины биржевого сленга

После этого текста ваши проблемы исчезнут: сможете «ворваться в комменты» где угодно — и в любой дискуссии сойдете за своего. Ловите трейдерско-русский словарь от «РБК Инвестиций».

Дисклеймер: мы не стремились собрать абсолютно все термины — например, отказались от жаргона профессиональных трейдеров, устаревшего сленга нулевых годов, а также широко известных понятий вроде «быков» и «медведей». Здесь — только самый ходовой современный новояз.

Байда — бумаги китайской компании Baidu, а вовсе не обозначение мусорных акций, как может показаться на первый взгляд.

Байзедип (англ. buy the dip — «выкупай провалы») — покупка акций на просадке (то есть когда они сильно подешевели). Может плохо кончиться (см. Падающий нож).

Бензопила (пила) — крайне сильные колебания цен внутри дня. При волатильности график акций может напоминать зубья пилы (если напрячь воображение) — оттуда и пошло.

Бетонная плита, или просто плита — очень большая заявка в биржевом стакане, способная повлиять на движение котировок.

Боковик (флэт) — движение котировок в узком диапазоне в течение определенного периода без существенного повышения или понижения цены.

Галя — ласковое название акций космической фирмы Virgin Galactic Ричарда Брэнсона. Одна из самых популярных бумаг США на российском рынке.

Дивы — дивиденды: выплаты, которые распределяются среди акционеров в соответствии с дивидендной политикой компании.

Дивгэп — резкое падение стоимости бумаг после закрытия реестра акционеров для выплаты дивидендов. Весьма неприятное событие для новичков.

Джоны (амеры) — американские трейдеры с Нью-Йоркской биржи, начинающие торговать в 16:30 мск (или в 17:30 мск при переходе на зимнее время). Не слишком любимы, потому что иногда обваливают акции, весьма перспективно выглядящие на торгах СПб биржи и премаркете.

Дядя Коля (Николай, Колян) — маржин-колл. Когда он «приходит» или «звонит», дело плохо — значит, у инвестора столь большой убыток, что брокер уведомляет его о необходимости пополнить счет для дальнейшего удержания позиции. Избежать встречи с Дядей Колей можно, если не открывать «шорты» и не торговать с плечом.

Забор — см. Сидеть на заборе

Зина — популярная фармацевтическая компания Zynerba. Пример крайне волатильной бумаги: в феврале 2021-го ее котировки выросли вдвое за несколько дней, а потом резко откатились вниз.

Зомби — предбанкротная компания. Ее акции, тем не менее, есть на бирже — и часто пользуются спросом ввиду дикой волатильности. Хрестоматийные примеры — Chesapeake Energy или Mallinckrodt.

Затариваться — агрессивно покупать активы в большом количестве в ожидании восходящего тренда.

Казино — обычно означает волатильную и малопредсказуемую бумагу второго-третьего эшелона. Такие акции еще называют «бешеными». Также в некоторых телеграм-каналах «казино» называют российский фондовый рынок в целом.

Котлета — все деньги на брокерском счете. Закупиться на всю котлету — вложиться во что-то одно на все деньги, игнорируя здравый смысл. Обычно не лучшая идея.

Кукловод (кукл) — маркетмейкер, профессиональный участник рынка, который формирует его и поддерживает его ликвидность. Нередко провозглашается главным злом, не дающим расти той или иной акции.

Лесенка — стратегия покупки активов, при которой бумаги приобретаются в портфель понемногу, следуя за восходящим трендом.

Лонгуст — инвестор, покупающий акции в «лонг» — то есть на долгосрочную перспективу в расчете на рост котировок. Заклятый враг шортиста.

Лудоманить — покупать акции на удачу без какого-либо анализа. Типичный пример — покупка бумаг под отчет.

Лось — самое нелюбимое у инвесторов животное, которое однажды встречает каждый. Означает убыток по акции. Соответственно, резать лося = фиксировать убыток.

Мамба — Московская биржа. Произошло от ее предыдущего названия ММВБ. Последнее время употребляется все реже.

Мася — максимально любовное названий акций знаменитого американского ретейлера Macy’s.

Муму — акции китайского мессенджера для смартфонов Momo.

Наждак — биржа NASDAQ.

Отскок — падение после роста или рост после падения цен. Отдельно стоит выделить «отскок дохлого кота» — небольшой рост после мощного падения, после чего бумага снова дешевеет еще сильнее.

Падающий нож — обозначает быстрое падение стоимости ценной бумаги. Попытка его «поймать» (купить в расчете на то, что ниже цена уже не опустится) может привести к приличным убыткам.

Паникбай (от англ. Panic buy) — импульсивные покупки, обычно происходят во время резкого роста котировок.

Папира (англ. Paper) — то же самое, что и акция.

Пациент — «скучная» бумага, долгое время торгующаяся в боковике.

Пробой — движение цены выше определенного уровня.

Пролив — обвал котировок из-за массовой распродажи бумаг.

Ракета — резкий рост цены за короткий промежуток времени или просто акция, от которой ждут сильного роста. О том, сбывается ли такой прогноз, многие часто умалчивают. Вовремя сесть в ракету (купить акции перед взрывным ростом) — мечта каждого инвестора.

Свин (свинья, свинота) — акции американской нефтегазовой компании Southwestern Energy. Получили такое прозвище из-за фонетического сходства с ее тикером SWN.

Сидеть на заборе — ситуация, при которой трейдер закрыл все позиции, сидит в кеше и наблюдает за происходящим на рынке со стороны.

Сиплый — S&P 500, главный фондовый индекс США.

Скальпить — быстро покупать и продавать акции внутри дня, пытаясь заработать на небольших колебаниях цен. Скальперов также называют «зайцами».

Слив — избавление от активов. Обычно сливают акции, но самым талантливым удается слить депозит.

Тата — на русскоязычных ресурсах обычно означает акции «Татнефти». Но иногда — Tata Motors, что еще более логично.

Туземун (от англ. to the Moon — «на Луну») — подразумевает мощнейший рост какого-либо актива, «прямо до Луны». Не факт, правда, что потом с грохотом не спустится обратно на землю.

Усредниться — докупить в портфель упавшие в цене акции. Используется для снижения средней стоимости бумаги в портфеле.

Федя — американская транспортная компания FedEx. Никаких исторических связей — используется просто по созвучию.

Хай — максимум цены. Истхай — исторический максимум. Купить на хаях — приобрести бумаги на пике (и, скорее всего, словить из-за этого убытки).

Хомяк (лемминг) — новичок в инвестициях, бросающийся покупать акции по рекомендациям многочисленных «гуру», вслед за толпой, паникуя или просто на эмоциях. Часто вообще не понимает, что делает.

Шорт — короткая позиция. Тот, кто ее открыл, — шортист. Надеть шорты = открыть короткую позицию. Шортокрыл, или шорт-сквиз — ситуация, при которой резкий взлет акций заставляет шортселлеров закрывать короткие позиции и выкупать бумаги, чтобы вернуть их брокеру. Это провоцирует еще больший рост котировок. А порванные шорты — неудачная короткая позиция: вместо ожидаемого падения бумага выросла в цене и принесла незадачливому шортселлеру убытки.

Яша — так в трейдерском новоязе называют флагман русского IT «Яндекс».

Разберем на примерах. Допустим, вы решили поговорить с завсегдатаем «Пульса» о перспективах акций Virgin Galactic.

НЕПРАВИЛЬНО: «Полагаю, что Virgin Galactic — очень перспективная компания. Да, ее акции волатильны, однако я считаю, что в будущем они обязательно сильно вырастут».

ПРАВИЛЬНО: «Имхо, Галя — ракета. Папира казино, но скоро точно полетит туземун».

Или же зашли в трейдерский чат в телеграме, где хотите обратить внимание участников на сильный рост бумаг Southwestern Energy в отсутствие очевидного повода.

НЕПРАВИЛЬНО: «Забавно, спекулянты разгоняют котировки Southwestern Energy. Ведь эта компания в предбанкротном состоянии, а гонящиеся за сверхдоходностью новички понесут большие убытки.

ПРАВИЛЬНО: «Лол, Свина пампят! Это ж зомби-компания, лемминги замучаются потом лосей резать».

Используйте словарь с умом, тщательно подбирайте выражения и получайте удовольствие от горячих обсуждений фондового рынка с другими инвесторами где угодно.

Применить полученные знания вы можете в нашем канале в «Тинькофф Пульс», инстаграме или телеграм-канале «Сам ты инвестор» — у нас везде открыты комментарии. Enjoy!

Что нужно делать, чтобы не слить свое депо?

Знаю, знаю… Уже стопятьсот раз обсуждалась эта тема на СЛ. Но каждый раз находятся новички, которым следует напоминать о том, что такое торговля и с чем ее едят.

Золотые правила трейдинга, которые следует вдолбить себе в голову:

1) Фондовый рынок не для нищих. Надеюсь, не обидел никого этой фразой. Забудьте о рынке пока у вас нет суммы минимум в тысяч 100 рублей. Чем меньше сумма инвестиций тем выше риски. Приходится использовать шорты, брать плечи… лезть в бинарные опционы. О том, чем они опасны читаем ниже.

2) Заемные средства — зло! К ним относятся как плечи, так и шортовые позиции. За удержание таких позиций вы платите брокеру комиссию в размере 13-18% годовых на текущий момент. Чем дольше держите позицию, тем больше теряете. Независимо от того наливается ли прибылью поза или пересиживаете убыток. Человек использующий заемные средства априори получает меньшую доходность, чем тот кто встает в позу на свои собственные средства.

3) Форекс, бинарные опционы — зло! Забудьте о них раз и навсегда. Нормальные трейдеры торгуют валютой через нормального брокера на нормальной бирже, где 1 лот того же USDRUB равен 1000. Чтобы купить его надо обладать суммой в рублях равной 1 тыс баксов. Нет здесь такого, что можешь купить 1 лот за 1 бакс, при этом выдавая тебе плечо 1 к 1000, как это предлагают всякие кухни. Чем больше плечо тем быстрее тебя вынесут при движении даже на 0,1%. Я уже молчу о движениях в несколько процентов.

4) Если ты еще не гуру интрадея, забудь об интрадее. Интрадейщики фактически занимаются скальпингом внутри дня. Это очень высокодоходная вещь, особенно с плечами, но и также очень опасная. На долгосроке выживаемость интрадейщиков близка к нулю. Обычно не сегодня так завтра при сильном движении рынка, если не выставил стопы и неправильно вошел, тебя снесут. Для интрадейщика стопы — это всё. Это его риск-менеджмент фактически. Режь убыток пока он не стал еще больше — это правило скальпера. Вообще тема скальпинга внутри дня очень мутная и очень сложная. О ней можно писать поэмы. Скальперы без грамотного понимания графика — долго не живут. Впрочем, даже с умением читать график многие все равно сливаются. Поэтому в интрадей лучше вообще не лезть.

5) Самый оптимальный вариант для новичка — заделаться инвестором на рынке акций. Не обязательно для этого держать акции годами. Достаточно от 1 дня и выше. Все эти фьючерсы, опционы… туда вообще не стоит лезть, если не понимаешь как это все работает. Иначе однажды могут под порог привезти бочку купленной тобой нефти по поставочному фьючу, который ты не закрыл во время.

6) Не слушать никаких публичных гур. Кроме проверенных временем. Однако на российском рынке таких практически единицы. 99% гур российского рынка не настроены на то, чтобы раздавать конкретные советы типа «buy or sell». Они что-то пишут, выдают какие-то умные мысли… все для того, чтобы привлечь хомяков-нубов к своей персоне, а в последствии впарить им какое-нибудь платное обучение. Которое скорее всего ничем не поможет в торговле. Задумайтесь сами, если человек действительно весь такой гуру. Зачем ему заморачиваться тратить уйму времени на нубов, когда он может заработать себе торговлей? Ведь для такого нет ничего сложного с их же слов, 50 тыс рублей превратить в 500 тыс за год.

7) Не вставайте в позу на весь депозит. Даже, если пипец как уверены в правильности своего решения. Всегда держите часть портфеля в деньгах.

8) Диверсифицируйтесь. Это прежде всего для инвестиционной торговли относится. Держите несколько инструментов.

9) Хэджируйтесь. Каждый хеджируется по-разному. Кто-тов стает в лонг по одному инструменту, и в шорт по другому. кто-то встает в лонг по разным инструментам, кто-то покупает акцию, и тут же продает фьюч на индекс… у каждого своя ситуация. Хеджирование необходимо для уменьшения негативного эффекта, в случае, если что-то пошло не так.

10) Если слили несколько депо — значит у Вас неправильная стратегия. Если умудрились слить депо размером более 100 тыс рублей значит скорее всего Вы вообще не понимаете фондовый рынок и Вам тут не место. Забудьте о нем навсегда.

11) Не лезьте в те инструменты, которые вам не понятны. Или обладающие высокой волатильностью, и при этом вы не понимаете как ее правильно готовить.

12) Для понимания рынка достаточно бесплатной инфы в инете. Не надо ни за что платить. Что такое фондовый рынок и как он работает — можно изучить бесплатно.

13) Прежде чем начать торговать определитесь, где будете торговать и через какой терминал. Изучите этот терминал.

14) Если входите суммой выше 300-500 тыс рублей — откажитесь от плечей и шортовых позиций. Они Вам не нужны. Обладание такой суммой вполне достаточно, чтобы играть на свои собственные средства, без переплаты за пользование заемными средствами.

15) Для российского рынка вполне достаточно суммы от 100 тыс рублей, для торговли америкой (через Спб биржу) достаточно 5 тыс долларов. Чтобы более менее чувствовать себя комфортно. Этих денег достаточно для диверсификации и хеджирования.

16) В профессиональной среде считается вполне нормальным иметь среднегодовую доходность на уровне выше средней банковской ставки по вкладу. Цель зарабатывающего трейдера не мериться пиписькой с нубами, делающими по 30-50% за неделю на 50 тыс депозите, за счет огромных плеч. Цель зарабатывающего трейдера стабильно зарабатывать.

Касаемо меня самого. Я нигде ни у кого не обучался. Почитал бесплатную инфу в инете о том, что такое рынок, с чем его едят. Попробовал свои силы в каком-то конкурсе МосБиржи для нубов. Разобрался таким образом в работе терминала, через который собрался торговать. Осознал свои плюсы и минусы, пока принимал участие. Даже слил на одном из рынков демо-счет в минус. После чего анализировал что я сделал неправильно, почему слил. Понял, что спекуляции не мое. А в конкурсе надо было за несколько месяцев показать офигенную доходность. Из-за чего пришлось в спешке думать как поступать. Определился, что буду следовать инвестиционной стратегии. Далее определился, что буду торговать Америку. Так как наш рынок в моем понимании еще то болото. В октябре 2017 года вошел в рынок американских акций с суммой выше 1 млн рублей! Да, да, сразу всей котлетой. Я сразу же предупредил брокера, что отказываюсь от плечей и шортов. А также от предоставления брокеру займов Овернайт. Ибо нефиг юзать мои деньги и акции, выдавая мне аж менее 0,5% годовых за это. Именно ради всего этого я и вошел крупной суммой, чтобы отказаться от ненужных рисков. К слову, я вообще не понимаю в ТА. Использую сугубо фундаментальные показатели компаний и новостной фон. Купил доллары на 90% депо и на них купил акции (оставив конечно же часть денег на черный день), 10% депо вложил в Сбербанк. Таким образом я захеджировал себя от укрепления рубля. Это хеджирование прекрасно работает по сей день. Почему выбрал Сбер? Потому-что эта бумага оказалась наиболее стабильно растущей. И меньше зависит от колебаний цены на нефть. За эти пол года я закрыл позы с прибылью в 16,5% от начального долларового депо. К слову индексы показывают прирост с октября на текущий момент всего в районе 5-8%. Конечно, если бы я был гурой рынка, мог бы умудриться сделать не 16,5%, а процентов 25. Тем более рынок вполне давал такую возможность. Однако я не всегда водил в позы удачно. На текущий момент мой американский портфель в просадке в районе 3,5-4%. И это при том что рынок просел на 10-11% от январского хая. К чему я вообще пишу о себе и своем опыте? Я — нуб, и об этом говорю открыто. Но задайтесь вопросом, почему этот парень при неблагоприятных условиях в последние пол года на рынке США смог заработать, а текущая просадка портфеля 3 раза ниже просадки рынка? Может дело в том, что торговля — не Ваш профиль? Обучение и опыт, могут лишь отточить уже существующие навыки. Но они не смогут кардинально изменить Ваше видение и понимание рынка.