депозит в ксж что это

Выгоднее, чем депозит: накопительное страхование набирает обороты

На начало текущего года в Казахстане осуществляют деятельность 9 компаний по страхованию жизни (КСЖ). Рынок растёт из года в год. За пять лет активы КСЖ выросли в 3,7 раза, в то время как активы компаний из отрасли общего страхования — всего на 45,4%, сообщает kazlenta.kz со ссылкой на Ranking.kz.

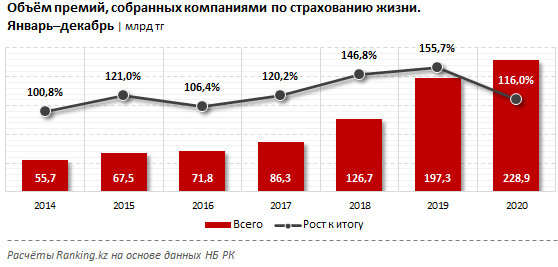

В 2020 году объём премий, собранных компаниями по страхованию жизни, составил 228,9 млрд тг — на 16% больше, чем в предыдущем году (197,3 млрд тг). Показатель является рекордным для сектора за всё время. За последние три года собранные КСЖ премии растут в среднем на 39,5% в год. Подобный динамичный рост связан с увеличением заинтересованности населения в страховании жизни, а также с развитием рынка накопительного страхования и пенсионных аннуитетов.

Накопительное страхование — одно из быстрорастущих направлений на рынке страхования РК. Этот вид страхования схож с депозитами БВУ, он позволяет не только застраховать себя от несчастных случаев, но и накопить деньги к определённому сроку. По истечении срока действия договора выплачивается накопленная сумма с процентами.

Основные преимущества договоров накопительного страхования перед банковскими вкладами — дополнительное наличие страховой защиты, а также долгосрочное инвестирование. Ни один банк не предлагает депозит сроком на десятки лет, а договор страхования жизни заключается именно на длительные периоды — от 5 до 20 лет.

Кроме того, КСЖ предлагают накопительное страхование в долларах США. Это актуальное предложение, ведь немало казахстанцев предпочитают хранить свои деньги именно в долларах. К примеру, в банках страны почти 40% вкладов населения находятся в иностранной валюте. При этом процентная ставка вознаграждения банков по привлечённым депозитам в иностранной валюте для физических лиц в январе текущего года составила всего 0,9%, в то время как у страховых компаний ставка вознаграждения может превысить 3%.

Сейчас только 4 из 9 КСЖ предлагают накопительное страхование жизни в долларах США. Долгосрочное страхование жизни с возможностью получения дохода, с индексацией к доллару США, сроком на 15 и более лет предлагают 3 из 4 компаний.

Среди этих трёх КСЖ, предлагающих накопительное страхование жизни в долларах США, самая высокая ставка вознаграждения наблюдается у «Халык-Life» по продукту «Халык-Казына» — до 3,52% в год, на срок от 2 до 15 лет. Это позволит защитить сбережения от колебаний курса валюты. Клиент также получает страховую защиту на весь срок действия договора страхования. В 2020 году общий объём собранных компанией премий составил 66,5 млрд тг.

Продукт с таким же сроком, но чуть меньшей ставкой — до 3,41% в год — предлагает КСЖ NOMAD Life; КСЖ Standard Life, в свою очередь, предлагает до 3,25% в год по продукту со сроком страхования от 15 лет.

Эксперты рассказали о значимости программ по накопительному страхованию жизни

Программам по накопительному страхованию жизни давно пора придать в Казахстане официальное социальное значение.

В перспективе именно они, а не банковский депозит, обеспечат достойную жизнь и старость наших граждан.

По значимости этот страховой продукт нисколько не уступает тому же «Народному IPO», считают в КСЖ НОМАД LIFE. Ведь если посчитать, то вложенные сегодня по полису деньги, завтра обязательно себя оправдают и вернуться сторицей.

И вот тут приходит понимание, что если нужно накопить деньги для своего десятилетнего ребенка на свадьбу, либо на его образование, то 15-летний депозит ни один банк не откроет, но это с готовностью сделают компании по страхованию жизни. И все эти 15 лет, год за годом, на вложенные деньги будут начислять проценты.

Дальше — больше. Начиная с третьего года страхования, сумма клиента будет увеличиваться за счет опции, которая называется «участие в прибыли». И здесь компании по страхованию жизни выигрывают в сравнении с банками, которые начисляют своим вкладчикам только обещанные проценты.

Еще одним важным преимуществом НСЖ являются дешевые кредиты. Именно так! Дело в том, что под залог своего полиса клиент может взять займ в компании.

Условиями договора могут быть предусмотрены выплаты, скажем, к моменту поступления ребенка в институт, либо к его свадьбе. Деньги будут выплачены вместе с начисленными процентами за весь период страхования, даже если произошёл страховой случай и семья ушедшего из жизни человека, не делала ни одного взноса. Ни один банковский депозит не дает такой выгоды, и в случае беды, клиенту возвращается только та сумма, которую он принес в банк.

По словам директора компании «Fortune invest» Виктории Русак, накопительное страхование жизни — специфичный продукт, за которым люди, как за билетом в кино, не приходят, но не потому что он плохой.

Когда же у человека есть полис НСЖ, в который могут быть включены дополнительные услуги, защищающие страхователя от таких случаев, то поддерживать его «рублем» будет уже страховая компания. Никакой банк этого не сделает, подчеркнула Виктория Русак.

Но, к сожалению, не все это понимают и часто сотрудникам как НОМАД LIFE, так и Fortune invest приходится сталкиваться с недоверием клиентов, которое подогревается отсутствием государственной поддержки сектору life-страхования.

Ведь как бы люди не критиковали государство, всем нам приходится жить по тем законам, которые создало государство. И у страховых компаний вместе с их партнерами есть конкретные предложения, которые помогут развить НСЖ и которые они регулярно направляют в Нацбанк.

Сегодня среднестатистический работоспособный казахстанец вполне может позволить себе походы в кино несколько раз в месяц, какие-то безобидные покупки на 1-2 тысячи тенге в день, не переживая при этом, что в его бюджете появилась дыра.

Если умножить эти суммы на 365 дней в году, то можно заметить, какие на самом деле серьезные деньги, мы просто выбрасываете из своего дохода. Их же умножим на 15 лет страхования.

Так вот, это – те средства, которые почти каждый из нас мог бы сэкономить и сделать взносом по полису НСЖ, вложив в свое будущее или будущее детей. Время летит очень быстро, в 30, 40 и 50 лет нам так же хочется жить, ни в чем себе не отказывать. И сейчас есть возможность день за днем идти к этому. Задумайтесь!

Уникальная подборка новостей от нашего шеф-редактора

ИСЖ и НСЖ. Как заработать и остаться в живых

Разбираемся в накопительном и инвестиционном страховании.

Это непростые, но интересные продукты. Сейчас всё расскажем.

Какое бывает страхование жизни

«Обычное» страхование жизни работает так: вы заключаете договор на определенный срок и платите взнос. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату — обычно во много раз больше, чем ваш взнос. Если ничего плохого не произойдет, то ваш взнос станет доходом страховой компании.

Правильнее называть такое страхование рисковым с ударением на «и». Официально термина «обычное страхование» не существует

У ИСЖ и НСЖ другие правила. Вы заключаете договор на длительный срок — не менее пяти лет, чаще на 15—30. Далее вы либо вносите сразу большую сумму, либо понемногу вносите небольшие суммы. Если за время договора произойдет страховой случай, то вы или ваши близкие получите выплату. Если не произойдет, то в конце срока страховая компания вернет вам внесенные деньги, иногда даже с доплатой.

Главное отличие — в возврате внесенных взносов. В обычном страховании жизни вы платите небольшую сумму, но потом теряете ее. В ИСЖ и НСЖ вы платите большие суммы, но потом их возвращаете, возможно с процентами.

НСЖ оформляют, чтобы гарантированно накопить крупную сумму при одновременной страховой защите. ИСЖ чаще всего оформляют для инвестиционного дохода, а не для страховой защиты.

Как устроено НСЖ и ИСЖ

Каждый страховой взнос клиента делится на несколько неравных частей.

Рисковая часть — это плата за страховую защиту от перечисленных в договоре рисков. По сути, это «страховка в страховке». Чем она больше, тем больше и максимальная сумма, на которую вы застрахованы. Однако рисковая часть не накапливается и не подлежит возврату.

Накопительная часть — основная часть взноса. Страховая компания инвестирует накопительную часть вашего взноса и получает дополнительный доход. Часть дохода страховая оставляет себе, часть выплачивает вам в конце срока. Благодаря этому даже с учетом затрат на рисковую часть страхования вы все равно получите в конце срока запланированную сумму.

НСЖ (накопительное страхование жизни) — это вид страхования жизни, при котором вы бесплатно кредитуете компанию, а она вас бесплатно страхует.

ИСЖ (инвестиционное страхование жизни) — это вид страхования, при котором вы бесплатно кредитуете компанию, а она делится с вами прибылью, полученной от вложения ваших денег, и страхует вашу жизнь.

Когда выплатят деньги

Выплаты по договору будут в двух случаях: если человек умрет или не умрет. Второй вариант страховщики романтично называют дожитием.

Дожитие. Если с клиентом за все время страхования ничего не произошло, то компания возвращает полную сумму накопленных взносов и инвестиционный доход, если он есть.

Опции. Страховые компании часто предлагают вписать в договор и оплатить дополнительные риски, например:

Если в страховом полисе есть такие опции и именно это с клиентом и произойдет, он получит выплату. Но важно помнить: взносы на оплату дополнительных рисков в конце срока не возвращаются.

У некоторых страховых компаний есть опция «Освобождение от уплаты страховых взносов при утрате трудоспособности (инвалидности) в результате несчастного случая или болезни». Работает она так: если клиенту присваивают инвалидность, его «освобождают» от дальнейшей уплаты взносов. При этом компания сама оплачивает взносы клиента и формирует накопления, которые выплачиваются в конце срока договора по «дожитию».

Как платить взносы

Страховые взносы могут быть регулярными и единовременными. При НСЖ обычно надо делать взносы регулярно, при ИСЖ — внести один раз, но крупную сумму.

Регулярные взносы нужно платить в течение всего срока договора. Можно платить один раз в год, можно чаще. Ежегодный взнос выгоднее: при частых платежах страховая компания может установить дополнительную надбавку — получится, что сумма 12 ежемесячных взносов будет больше одного ежегодного.

Пропускать или менять сумму платежа можно только по согласованию со страховой.

Досрочно расторгать договор можно, но невыгодно. В этом случае вам вернут только «выкупную сумму» — часть внесенных вами взносов — и вы получите меньше, чем успели накопить. По сути, это штраф за досрочное расторжение. Сумма потерь в разных договорах сильно отличается, обычно это от 5 до 20% от взносов.

Для чего оформлять НСЖ

НСЖ подходит, если клиент хочет гарантированно накопить крупную сумму. Так как сроки накопления долгие, то произойти может все что угодно. С НСЖ после первого взноса клиент уже застрахован на необходимую ему сумму.

Зачем обычно оформляют НСЖ :

Копить нужно будет долго, поэтому НСЖ — это всегда страхование на долгий срок, не менее 5 лет, а страховые взносы крупные — в десятках, а иногда и сотнях тысяч рублей каждый год. К этому нужно быть готовым.

Многие страховые компании обязуются начислять на сумму взносов небольшой доход — 2—4% годовых. Это выгодно: позволяет частично компенсировать инфляцию и увеличить итоговую сумму накоплений. Иногда доход может быть и больше, но он полностью зависит от готовности страховой компании делиться с клиентом. Прогнозировать такой доход невозможно.

НСЖ, депозит или обычное страхование жизни?

При депозите наследники Геннадия получат только ту сумму, которую он фактически накопил при жизни. Причем получат не сразу, а только после вступления в наследство — через 6 месяцев. Сумму разделят между всеми наследниками.

При НСЖ наследники Геннадия получат весь миллион рублей гораздо быстрее — в среднем за 2 недели. Деньги получат те люди, кого Геннадий сам указал в полисе как выгодоприобретателей. И не факт, что это будут те же люди, что и официальные наследники.

Для чего оформлять ИСЖ

ИСЖ подходит, если у вас уже много свободных денег и вы хотите их во что-то вложить и получить доход. ИСЖ — это своеобразный вклад на 3—5 лет, только с более высоким потенциальным доходом, чем обычный банковский депозит. И еще в него включено страхование жизни.

Всегда сразу уточняйте коэффициент участия — он будет влиять на ваш доход.

Если инвестиции оказались убыточными, то страховая компания возмещает убыток самостоятельно из своих средств. Такое условие есть во всех договорах. По ИСЖ нельзя получить убыток. Если вы не расторгаете договор досрочно, то худшее, что может случиться, — это нулевая доходность. Тогда компания просто вернет в конце срока договора сумму ваших взносов.

Что важно знать про ИСЖ

ИСЖ — это не вклад. Поэтому система страхования вкладов для ИСЖ не работает. При отзыве лицензии страховая компания должна расторгнуть договор и вернуть полученные взносы. Либо компания может переуступить ваш договор другой страховой компании, которая и будет его обслуживать в дальнейшем.

Если же страховая компания не сделала ни того ни другого, то вернуть взносы вы сможете только в общем порядке взыскания долгов с банкротов. Поэтому важно выбирать надежную компанию, иначе при отзыве лицензии у страховой компании вы можете потерять все внесенные взносы.

Доход по ИСЖ не гарантирован. Он, конечно может быть и 20, и 50, и 100% в год, как обещает реклама. Но может быть и 1%, и 0%, причем за все 5 лет.

Страховая защита по ИСЖ сокращена. Чтобы увеличить накопительную часть взноса, идущую на инвестиции, компания сокращает рисковую часть. С одной стороны, это дает возможность заработать больше. С другой — страховая защита по таким программам минимальна. Нужно внимательно читать договор.

Налоговые вычеты

Страхование должно быть оформлено на 5 лет и более. Иногда клиентам предлагают оформить полисы сроком на 3 года и короче — по ним налоговый вычет не предоставляется.

Вычет предоставляется от взносов не более 120 000 рублей в год. В этот лимит входят и другие расходы, которые дают право на налоговый вычет, например, оплата обучения или лечения.

Налоговый вычет по полисам НСЖ и ИСЖ можно воспринимать как дополнительный доход — 13% от суммы внесенного взноса. За весь срок действия договора сумма возвратов может получиться весьма значительной, этим обязательно надо пользоваться.

Юридические преимущества НСЖ и ИСЖ

Так-так-так, что у нас здесь? Они скользкие, они вырываются. Это юридические нюансы!

Накопленные взносы НСЖ и ИСЖ не подлежат разделу имущества при разводе, взысканию по суду и аресту. Это значит, что если вы разведетесь, то все взносы по НСЖ или ИСЖ будут принадлежать только тому, кто заключил договор страхования.

Но если Петр и Ольга разведутся, квартира, машина и депозит подлежат разделу поровну как совместно нажитое имущество независимо от того, на кого они оформлены. А ИСЖ продолжит действовать, и все взносы по нему будут принадлежать только Петру. Петр может в любой момент обратиться в страховую компанию, исключить Ольгу из получателей выплаты в случае своей смерти и назначить другого выгодоприобретателя.

Возврат накопленных взносов в конце срока признается страховой выплатой и не облагается налогами. Подоходным налогом облагается только полученная прибыль и только свыше ставки рефинансирования (ключевой ставки).

ЦБ предложил два способа повысить доходность вкладов для небогатых

Банк России рассматривает два варианта, за счет чего коммерческие банки могли бы давать повышенную доходность по новым специальным депозитам для малообеспеченных граждан, сообщила журналистам глава ЦБ Эльвира Набиуллина. По ее словам, в обоих случаях источником для покрытия разницы между рыночной и специальной ставками должна стать прибыль кредитных организаций — банки могут направлять ее напрямую или косвенно, через дивиденды.

«На наш взгляд, это может быть за счет прибыли самих банков: как уже сегодня говорилось, она достаточно большая. Мы посмотрели, кстати, стоимость пассивов для банков со стороны физических лиц — она сейчас меньше 3%, это учитывая и ставки по депозитам, и текущие ставки. А учитывая, какие ставки по кредитам физических лиц, не думаем, что будут убытки (для банков. — РБК) от операций с клиентами — физическими лицами. Второй вариант — это, действительно, субсидирование от правительства, но за счет повышения отчислений по дивидендам со стороны тех же банков», — сказала Набиуллина на площадке форума «Россия зовет!».

За десять месяцев 2021 года чистая прибыль банков составила 2,1 трлн руб., следует из статистики регулятора (*.pdf). По прогнозу Банка России, в этом году сектор покажет рекордный финансовый результат — 2,5 трлн руб. На фоне роста ключевой ставки (с 4,25% в марте до 7,5% сейчас) кредитные организации увеличивали доходность сберегательных продуктов. По данным ЦБ, средняя максимальная ставка в десяти крупнейших банках в середине ноября достигла 7,16% против 4,49% в начале года.

В чем суть предложения ЦБ

ЦБ озвучил предложение создать специальные вклады для малообеспеченных россиян 24 ноября. Зампред Банка России Ольга Полякова отмечала, что подобный депозит у человека должен быть только один, его сумма будет ограничена, а процентную ставку привяжут либо к ключевой ставке ЦБ, либо к уровню инфляции.

Банк России все еще обсуждает, к какому из двух параметров может быть привязана доходность новых специальных вкладов, отметила Эльвира Набиуллина. Она добавила, что подобные сберегательные продукты есть не везде и ЦБ сейчас изучает практику других стран.

«Такой опыт, конечно, в мире не сильно распространен, мы сейчас изучаем опыт Франции и Бельгии, где есть депозиты по регулируемым ставкам. На наш взгляд, такой продукт у нас — коробочный, простой, с понятными условиями и с регулируемыми ставками, обычно выше рыночных, — может быть предложен людям с невысокими доходами», — заключила она.

Участники рынка ранее сдержанно реагировали на инициативы ЦБ. В Ассоциации банков России (АБР), в частности, заявляли, что такой продукт вряд ли заинтересует клиентов, поскольку у малообеспеченных граждан ограничены возможности делать какие-либо накопления. Представители Сбербанка, «Открытия» и Райффайзенбанка отмечали, что депозиты с плавающей ставкой могут быть непонятны потребителям, особенно когда инфляция или ключевая ставка ЦБ начнет снижаться. РБК направил запрос в топ-15 банков. В Сбербанке отказались от комментариев. Лидер направления «сбережения и инвестиции» банка «Открытие» Александр Бородкин отметил, что у ЦБ есть большой опыт госсубсидирования кредитных продуктов, например льготной ипотеки, «который можно распространить также на банковские вклады». Идею о том, должна ли прибыль банков быть источником финансирования повышенной доходности спецвкладов, он не прокомментировал.

Предложенные варианты напоминают раскулачивание тех, у кого, по мнению властей, есть излишняя прибыль, прокомментировал идею ЦБ вице-президент АБР Алексей Войлуков. «Отдадим [эту прибыль] тем, кому мы сами помочь не можем, и не выделим ни копейки своих денег, но скажем им, что это мы помогли и проявляем заботу о них», — иронизирует он. Войлуков считает, что государство должно поддерживать не только вкладчиков среди малообеспеченных, но и всех нуждающихся за счет налоговых вычетов, увеличения МРОТ, пенсий или субсидий.

ВТБ видит проблемы при реализации как первого, так и второго из предложенных ЦБ вариантов, говорит член правления банка Дмитрий Пьянов. «В первом случае банкам, включая частные, государством будет навязан убыточный социальный продукт без должной компенсации затрат — это нерыночный механизм. Второй сценарий можно назвать «забрать у банков с госучастием капитал в виде повышенных дивидендов и поделить в виде госсубсидий среди всех», хотя именно банки с госучастием и так отягощены обязательным требованием выплаты дивидендов в [размере] 50% от чистой прибыли», — подчеркивает Пьянов, добавляя, что очень важно, чтобы регулятор совместно с банковским сообществом проработал параметры нового продукта, в том числе принципы формирования процентной ставки, источники и механизмы госсубсидирования.

Оправданны ли высокие ставки за счет сверхприбыли банков

Средняя стоимость привлечения средств физлиц у банков действительно низкая — 2,9% за третий квартал среди топ-10 игроков, говорит управляющий директор отдела валидации «Эксперт РА» Юрий Беликов. Но при расчете этого показателя учитываются остатки средств населения на текущих счетах, по которым не начисляются проценты, напоминает он.

Финансирование доходности спецвкладов за счет прибыли банков, особенно частных, аналитик считает не совсем логичным. «Говорить об избыточной прибыли приходится с оговорками, ведь, несмотря на рекорды в абсолютном выражении, ее распределение по сектору неравномерно и концентрируется на крупнейших госбанках», — отмечает Беликов. Предложенные механизмы компенсации доходности можно было бы применять «к ограниченной выборке банков», например к госбанкам, поскольку именно в них сконцентрирован наибольший объем сбережений физлиц, предлагает он. Из двух сценариев, озвученных главой ЦБ, эксперт считает наиболее предпочтительным второй — через дивиденды.

«Обусловленные специальными вкладами вычеты из дивидендов, уплачиваемых государству, или возврат части уплаченных дивидендов в виде субсидий (очередность и конкретный инструмент не столь важны) — это то, что могло бы сработать без увеличения нагрузки на финансовый результат госбанков, которые в значительной степени и определяют результаты всего сектора. И это не окажет какого-либо влияния на частные банки, многие из которых (из среднего и нижнего размерных сегментов) не имеют запаса финансовой прочности, чтобы принимать дополнительную социальную ответственность, особенно в условиях волатильности рыночных ставок», — аргументирует Беликов.

Стремление ЦБ отражает переход к социальной ответственности бизнеса перед населением, но неясно, насколько будет востребован спецвклад среди малообеспеченных россиян, замечает аналитик банковских рейтингов НРА Наталья Богомолова. Она считает предпочтительным косвенное финансирование повышенной ставки по таким депозитам, за счет дивидендов банков.

«У крупных банков (которые являются основными плательщиками дивидендов. — РБК) более прогнозируемые и стабильные показатели прибыли, они обладают большей финансовой устойчивостью, и вероятность отзыва лицензии у них минимальна. Кроме того, у них широкая филиальная сеть, что немаловажно для конечного потребителя данного продукта», — рассуждает аналитик.

Механизм финансирования через дивиденды выглядит как «худшее из двух зол», возражает старший кредитный эксперт Moody’s Ольга Ульянова. В этом случае расходы на повышенные проценты банкам, скорее всего, не удастся квалифицировать как уменьшение прибыли в целях снижения налоговой нагрузки, говорит она. В целом, по словам Ульяновой, специальные вклады выглядят как «глубоко нерыночный инструмент».

«Их влияние на финансовую модель банков еще предстоит оценить, когда будут озвучены количественные параметры предложения, но, скорее всего, это влияние будет ограниченным. А вот администрирование такого продукта может быть чрезвычайно трудозатратным», — заключает эксперт.

«Золото номадов» как альтернатива депозитам

Как отметил Кайрат Чегебаев, новый продукт накопительного страхования жизни «Золото номадов» максимально похож на депозиты, к которым привыкли казахстанцы. Он совмещает в себе преимущества полиса страхования жизни и инструмента накопления. Все суммы по полису индексируются в зависимости от изменения курса доллара США и устанавливаются на весь срок действия полиса.

Другими преимуществами продукта являются юридические привилегии: исключаются риски имущественных споров между наследниками, конфискации, имущественных споров при бракоразводном процессе, требований третьих лиц. Нет необхоимости указывать страховую премию в декларации. «Золото Номадов» не облагается налогами, что является существенным преимуществом перед наколпениями, размещаемыми на иностранном фондовом рынке.

Гости бизнес-завтрака имели возможность задать вопросы спикерам и получить персональные консультации по условиям программы «Золото Номадов» у руководителей и менеджеров ДБ АО «Сбербанк» и АО «КСЖ «НОМАД LIFE».

В финале был проведен розыгрыш iPhone X (256 Гб).

Процесс регистрации и оформления полиса по накопительной программе «Золото Номадов» осуществляется в онлайн режиме на сайте: sberzoloto.kz

Подробнее о продукте вы можете узнать на сайте http://sberzoloto.kz/.

Справка

ДБ АО «Сбербанк» входит в международную группу «Сбербанк» и уже 9 лет успешно работает на финансовом рынке Казахстан, занимая 4-е место по объему активов среди всех банков второго уровня страны.