дивидендные акции что это такое

Дивидендные акции для начинающих инвесторов

При покупке акций инвестор может рассчитывать на доход от роста курсовой стоимости и на получение дивидендов.

Дивиденды представляют собой выплаты доли чистой прибыли компании. Таким образом компания делится своим доходом с владельцами-акционерами. Акции, по которым стабильно выплачиваются дивиденды, называются дивидендными акциями. Но не все компании платят дивиденды. Например, если компания находится в стадии роста, то прибыль имеет смысл направлять на дальнейшее развитие.

Дивидендная политика

О том, как компания предпочитает распоряжаться своей прибылью можно узнать в дивидендной политике. Дивидендная политика является частью финансовой политики и утверждается советом директоров компании, где отражаются намерения о распределении прибыли: какая часть пойдет на развитие, а какая на выплату дивидендов. Также указываются условия дивидендных выплат, их размер и периодичность.

Часто в качестве условий выплаты дивидендов выступает долговая нагрузка, которая представляет собой отношение чистого долга к EBITDA. Размер дивидендов может быть фиксированным или рассчитываться как процент от чистой прибыли по МСФО/РСБУ, свободного денежного потока или EBITDA. Чаще всего дивидендные выплаты производятся по итогам года, но некоторые компании выплачивают промежуточные дивиденды.

Механизм выплаты дивидендов

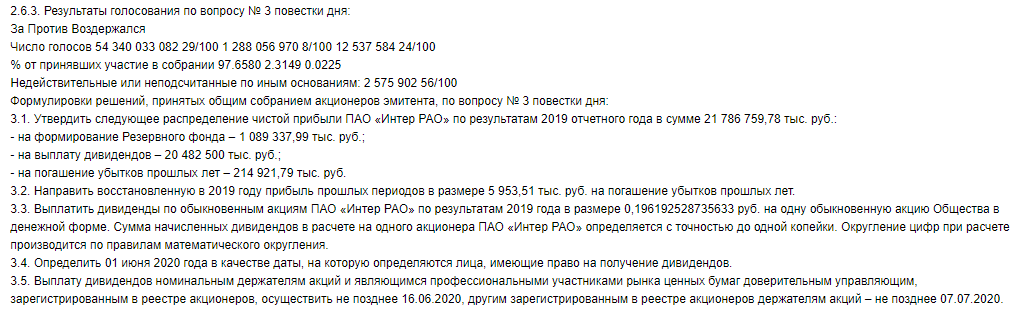

Сначала Совет директоров устанавливает рекомендуемый размер дивидендов, сроки и порядок выплат и выносит это решение на повестку Общего собрания акционеров, где по итогам голосования принимается решение.

Пример сообщения о результатах голосования Общего собрания акционеров ПАО «Интер РАО» по вопросу выплаты дивидендов

Получение дивидендов

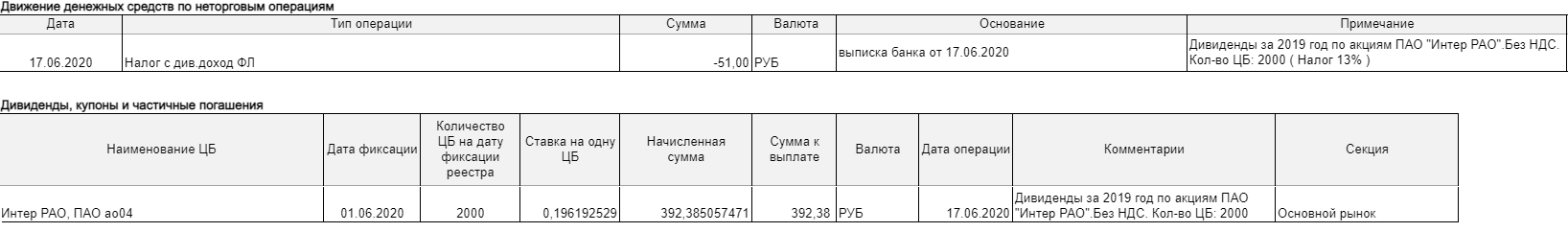

После того, как решение о выплате дивидендов принято, акционеру стоит обратить внимание не только на размер дивидендов (0,1962 рубля), но и на дату закрытия реестра (1 июня 2020 года), т.к. право на получение дивидендов имеют только те акционеры, которые являлись владельцами акций именно в этот день. Еще один нюанс в том, что акции на Московской бирже торгуются в режиме T+2. Это означает, что фактически владельцем акции вы становитесь после поступления акций на ваш счет в депозитарии и внесения записи в реестр акционеров, только через 2 рабочих дня после совершения сделки в торговом терминале. Поэтому, если вы хотите купить акцию для получения дивидендов, у которой дата закрытия реестра 01.06.2020, вам нужно купить эту акцию 28.05.2020. Эту дату также называют дивидендная отсечка.

Фактическая сумма дивидендов за вычетом налога на дивидендный доход физических лиц (13%) поступит на ваш счет до 07.07.2020, т.е. примерно в течение месяца после даты закрытия реестра.

Пример зачисления дивидендов ПАО «Интер РАО» на брокерский счет:

Влияние дивидендов на курсовую стоимость акций

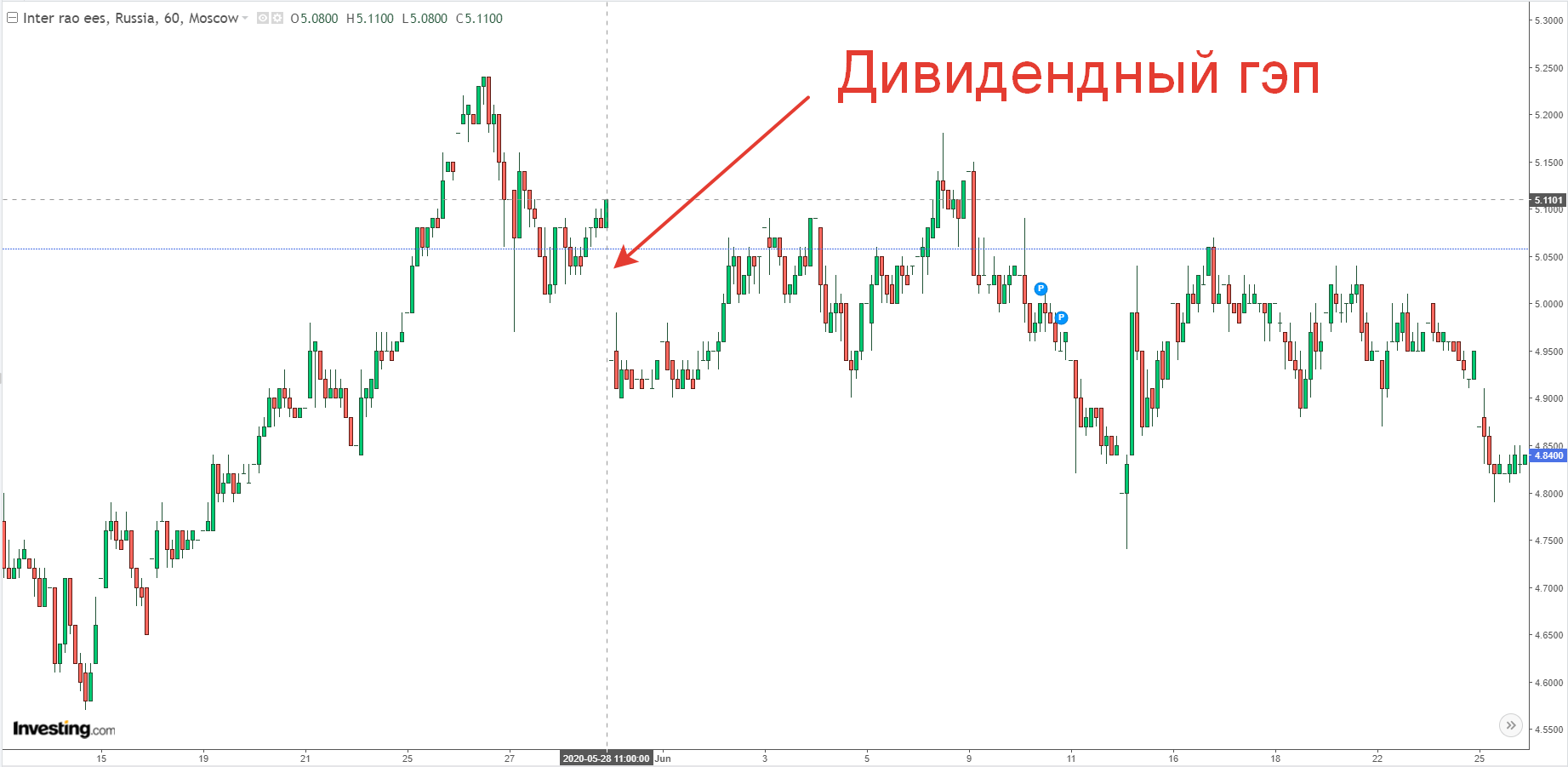

В последний день покупки перед датой закрытия реестра на графике можно наблюдать такое явление как дивидендный гэп. Стоимость акций резко падает на размер выплачиваемых дивидендов, т.к. эта сумма была заложена в цене.

Дивидендный гэп в акциях «Интер РАО»

Существуют даже определенные торговые стратегии по покупке акций с целью продажи после закрытия дивидендного гэпа, т.к. за счет реинвестирования дивидендов и сохранения дивидендных выплат в будущем, дивидендный гэп закрывается довольно быстро. А если вы хотите открыть короткую позицию, чтобы заработать на дивидендном гэпе, то, увы, у вас это не получится, т.к. в день отсечки брокер спишет с вашего счета размер дивидендов, которые полагались к зачислению на предоставленные вам акции для шорта.

Также ожидание роста дивидендных выплат может подтолкнуть курсовую стоимость акций. Принцип следующий, например, акция «Интер РАО» стоит 5 рублей и был дивиденд 0,2 рубля на акцию, т.е. дивидендная доходность составляла 0,2/5*100% = 4%. Совет директоров решает изменить дивидендную политику и вместо 25% от чистой прибыли по МСФО направлять на дивиденды 50% от чистой прибыли по МСФО. Соответственно, при сохранении текущего уровня чистой прибыли дивиденды могут составить уже 0,4 рубля на акцию, что подразумевает дивидендную доходность уже 8%. Поэтому инвесторы начинают активно скупать акции «Интер РАО», что приводит к росту котировок. Обычно в такой момент котировки стабилизируются на уровне, который обеспечивают прежнюю дивидендную доходность, т.е. акции вырастут до 0,4/0,04 = 10 рублей (+ 100%).

На что обращать внимание при выборе дивидендных акций?

Вид акции: обыкновенная и привилегированная. Здесь стоит помнить, что, если у компании есть обыкновенные акции и привилегированные, по которым платятся дивиденды, то размер дивидендных выплат по привилегированным акциям не может быть меньше, чем по обыкновенным. Поэтому при выборе акций с точки зрения получения дивидендов стоит присматриваться именно к привилегированным акциям, префам.

Бизнес компании. Желательно понимать, как компания зарабатывает прибыль, с которой выплачиваются дивиденды и сможет ли она в будущем ее формировать для поддержания достаточного уровня дивидендных выплат. Также нужно иметь представление о перспективах развития компании, крупных инвестиционных проектах, долговой нагрузке.

Дивидендная политика компании. Тут стоит помнить, что в дивидендной политике компания отражает лишь свои намерения о выплате дивидендов и совсем не обязательно должна их строго соблюдать.

В дивидендной политике обращайте внимание на:

Условия (долговая нагрузка — чистый долг/EBITDA) и размеры выплаты дивидендов (% чистой прибыли, свободного денежного потока или EBITDA). После выхода годовой отчетности компании вы можете посчитать на какой размер дивидендов можно рассчитывать.

Периодичность дивидендных выплат. Компания может платить дивиденды раз в год, ежеквартально или несколько раз в год (например, Юнипро выплачивает дивиденды по итогам 9 месяцев и по итогам года).

Дивидендная доходность — отношение дивиденда к цене акции. Компания может регулярно платить дивиденды, но иметь невысокую дивидендную доходность, ниже среднерыночных/среднеотраслевых показателей или ставки по банковскому депозиту. Оптимальная дивидендная доходность считается с учетом налога в 13% на основе максимальной процентной ставки по банковским вкладам (4,51%) и премии за риск (

2%). Например, (4,51+2)/0,87 = 7,48%.

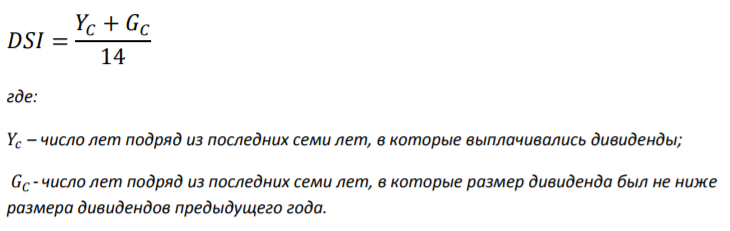

Стабильность дивидендных выплат (показатель DSI). Индекс стабильности дивидендных выплат DSI рассчитывается так:

Для дивидендных акций желательно, чтобы показатель DSI был не ниже 0,57.

Дивиденды в прошлом не гарантируют дивиденды в будущем и могут использоваться исключительно в качестве ориентира.

Топ дивидендных акций

Список лучших дивидендных акций составлен по принципу максимальной дивидендной доходности по итогам 2019 года и DSI не ниже 0.57. Если у компании есть обыкновенные и привилегированные акции, то в приоритете префы. Дивидендная доходность считалась по цене на дату отсечки годового дивиденда.

Дивиденды. Что это такое и как их получить

В фокусе внимания большинства инвесторов на российском рынке акций постоянно находятся дивидендные выплаты. В этой статье мы разберем, как их получить, на что ориентироваться при выборе акций и когда покупать бумаги в расчете на получение дивидендной прибыли.

Что такое дивиденды?

Приобретая акции компании на бирже, мы, по сути, становимся владельцами части ее бизнеса. И, как любой владелец, имеем право получать часть прибыли от результата деятельности предприятия.

Дивиденды — это часть прибыли, полученной компанией, которая распределяется между владельцами ее акций или других ценных бумаг.

Если предприятие получило убыток, то рассчитывать на дивидендный бонус чаще всего не стоит. Но бывают и исключения: иногда топ-менеджмент компании может принять решение о выплате дивидендов из нераспределенной прибыли прошлых лет или даже занять, чтобы порадовать своих акционеров.

Как часто будут начисляться дивиденды, какая именно часть заработанного компанией будет распределяться среди акционеров — все это закреплено в дивидендной политике предприятия. Ознакомиться с ней может каждый. Для этого достаточно зайти на официальный сайт конкретного акционерного общества в раздел «Инвесторам и акционерам».

Как выбрать компании, чьи акции будут приносить неплохие дивиденды?

Шаг № 1. Изучите историю компании

Прежде чем начать формировать дивидендный портфель, в первую очередь, познакомьтесь с историей дивидендных выплат потенциальных кандидатов. Например, существуют компании, которые никогда не платили дивиденды, поэтому вряд ли стоит надеяться, что эмитент вдруг начнет «раздавать» часть нераспределенной прибыли, если этого не анонсировалось. Конечно, такие случаи бывают, но обычно компания заранее объявляет изменения в своей дивидендной политике, чтобы быть открытой и стимулировать интерес инвесторов, повышая спрос на бумаги. Поэтому выбирайте в свой портфель компании, которые стабильно выплачивают дивиденды и, даже несмотря на ухудшение рыночных условий, продолжают генерировать прибыль.

Шаг № 2. Познакомьтесь с дивидендной политикой

Не ленитесь — почитайте о дивидендной политике компании. Эту информацию обычно без труда можно найти на официальном сайте эмитента. Именно там описано, какую часть прибыли компания обязуется направлять на дивиденды, и сколько раз в год будут производиться выплаты.

Обязательно обратите внимание на гарантированные дивидендные платежи, которые могут составлять фиксированную сумму или процент чистой прибыли. При этом надо следить за оговорками, которые могут, например, отменять платежи в случае получения чистого убытка по РСБУ (при том, что по МСФО зафиксирована прибыль) или вычитать из величины чистой прибыли, участвующей в расчете дивидендов, «бумажные доходы», связанные, к примеру, с переоценкой активов.

Также нужно учитывать возможные различия в дивидендной политике, которые касаются привилегированных и обыкновенных акций.

Шаг № 3. Оцените финансовые итоги компании

Год на год не приходится и иногда даже стабильные корпорации, генерировавшие ранее хорошую чистую прибыль и щедро одаривающие своих акционеров дивидендными бонусами, вдруг выпадают из пула так называемых дивидендных историй.

Пожалуй, самый наглядный пример в истории российского рынка акций — Сургутнефтегаз. Компания всегда радовала держателей своих акций высокими дивидендами, но по итогам работы в 2016 г. получила отрицательный финансовый результат из-за отрицательной валютной переоценки. Было решено выплатить дивиденды из нераспределенной прибыли прошлых лет. В итоге разбалованные высокими выплатами акционеры получили достаточно скромный бонус. Чтобы для вас маленький дивиденд не стал сюрпризом, стоит следить за квартальной отчетностью компаний и корпоративными событиями.

Шаг № 4. Посчитайте дивидендную доходность

Открывая счет в банке, вы можете определить, как сумма вашего вклада увеличится с течением времени. С дивидендами дела обстоят несколько иначе. Цена акции — величина непостоянная. Поэтому чтобы понять, какую именно прибыль вам могут принести дивиденды, рассчитывают дивидендную доходность. Для этого разделите сумму дивиденда на цену акции, по которой вы покупаете ее, и умножьте на 100%.

Если вы не слишком разбираетесь в показателях и не готовы тратить свое время на изучение истории и дивидендной политики компании.

. просто читайте БКС Экспресс

Аналитики часто дают свои прогнозы и заранее рассчитывают возможный размер дивидендных выплат. Например, на сайте БКС Экспресс в разделе «Дивидендный календарь» в начале каждого года мы представляем прогноз отраслевых аналитиков компании ФГ БКС по размерам дивидендных выплат ключевых компаний.

Как получить дивиденд?

Для получения дивиденда надо пройти несколько этапов: получить необходимую информацию от компании, вовремя купить акцию и дождаться зачисления средств на свой брокерский счет.

Этап № 1. Следим за действиями компании

Совет директоров, в зависимости от дивидендной политики компании, один или несколько раз в год, дает свои рекомендации по размеру дивидендов. Кроме того, он определяет дату закрытия реестра (так называемую дивидендную отсечку) — дату, на которую надо владеть акциями, чтобы получить дивиденды.

Эта информация публикуется на сайте компании или на общедоступном информационном ресурсе. Чаще всего российские компании используют для этих целей Центр раскрытия корпоративной информации Интерфакса e-disclosure.ru

Вот пример такого сообщения.

Общее собрание акционеров (ОСА) принимает окончательное решение о выплате дивидендов. Чаще всего акционеры в ходе собрания соглашаются с рекомендациями совета директоров, и инвесторы могут быть уверены, что дивиденды по акциям будут выплачены. Однако могут быть и исключения, когда участники ОСА голосуют «против». В этом случае, несмотря на решение совета директоров, дивиденды не выплачиваются или переносятся на более поздний период. Исходя из принятой практики, вероятность такого события не превышает 5%.

Этап № 2. Действуем сами

Отмечаем в календаре дату закрытия реестра под дивиденды

Для любого инвестора, рассчитывающего получить дивиденды, дата закрытия реестра под дивиденды (так называемая отсечка) является очень важной реперной точкой. Это дата, на которую надо владеть акциями, если вы хотите получить выплаты.

Чтобы вам зачислили дивиденды, необязательно держать акции весь год, как полагают многие новички. Достаточно владеть ценными бумагами на день закрытия реестра. Время фиксации реестра — конец операционного дня даты закрытия реестра под дивиденды. На следующий день вы можете продать бумагу, но все равно получите дивиденд.

Согласно установленным 1 января 2014 г. правилам, дата «отсечки» под дивиденды не может быть установлена до того, как принято решение об их выплате, то есть до окончательного решения общего собрания акционеров. При этом реестр под дивиденды должен закрываться не позднее 20 дней со дня ОСА. Для компаний, чьи акции торгуются на бирже, коридор сужен: дата закрытия реестра под дивиденды не может быть раньше 10 дней и позже 20 дней после собрания акционеров.

Покупаем бумаги под дивиденды с учетом режима торгов «Т+2»

На Московской бирже акции торгуются в режиме «Т+2». Это означает, что поставка бумаг наступает на второй рабочий день после заключения сделки. Таким образом, фактическим владельцем акции вы становитесь через два дня после ее покупки. Этот момент обязательно стоит учитывать, если вы рассчитываете получить дивиденды.

Раньше, когда на Московской бирже действовал режим «T+0», чтобы получить дивиденды, необходимо было владеть ценными бумагами на день закрытия реестра акционеров («отсечки»). Если совет директоров обозначил датой закрытия реестра, например, 20 июля, то вам достаточно было купить акцию 20 июля.

При покупке акции в режиме «Т+2» фактическая смена владельца ценной бумаги происходит только после расчета и клиринга по заключенной сделке, то есть на день «Т+2» после 19:00. Таким образом, чтобы получить дивиденды, вам необходимо купить бумагу не позднее, чем за два торговых дня до даты закрытия реестра.

Получаем дивиденды на брокерский счет

Если вы являлись владельцем бумаги на дату отсечки с учетом режима T+2, то остается только дождаться зачисления выплат на ваш брокерский счет. Каких-то дополнительных действий предпринимать не нужно: компания сама перечислит дивиденд вашему брокеру, который впоследствии начислит их на ваш брокерский счет. Это может занять какое-то время: необходимо получить данные обо всех владельцах бумаг на Дату закрытия реестра, совершить необходимые расчеты, перечислить средства, а брокеру их распределить.

Согласно российскому законодательству, депозитарий обязан передать выплаты по ценным бумагам путем перечисления денежных средств на банковские счета, определенные депозитарным договором, своим депонентам, которые являются номинальными держателями и доверительными управляющими — профессиональными участниками рынка ценных бумаг, не позднее следующего рабочего дня после дня их получения, а выплаты по ценным бумагам иным депонентам — не позднее семи рабочих дней после дня их получения. При этом перечисление депозитарием выплат по ценным бумагам депоненту, который является номинальным держателем, осуществляется на его специальный депозитарный счет или счет депонента — номинального держателя, являющегося кредитной организацией.

Стоит отметить один нюанс. Дивиденды — это прибыль, и с нее необходимо уплатить подоходный налог в размере 13%. В РФ все необходимые налоговые выплаты производит сама компания/депозитарий, и на свой брокерский счет вы получаете сумму, уже очищенную от налога, то есть за вычетом 13% (это касается только дивидендов, которые поступают в рублях).

Когда лучше покупать и продавать акции в расчете на дивиденды?

Кажется, все просто? Хочешь дивиденд — купи акцию в день фиксации реестра и продай ее на следующий. Но здесь не все так просто. И вот почему.

Во-первых, рынок живет ожиданиями. Опытные участники рынка постоянно следят за финансовыми показателями компаний и заранее высчитывают возможный размер дивидендных выплат. Если дивидендная доходность обещает неплохой процент, инвесторы покупают бумаги в свой дивидендный портфель заранее, используя просадки или просто общее снижение рынка.

Постепенно, когда ситуация с выплатами становится более прозрачной, особенно после рекомендаций совета директоров, присоединяются и другие участники, желающие получить дивидендный доход.

Во-вторых, продажа бумаг после отсечки — массовое явление. Очистившись от дивидендов, акция, по сути, теряет свою краткосрочную дивидендную привлекательность. Инвесторы больше не могут получить по ней приятный бонус, и многое предпочитают тут же от нее избавиться.

Массовые продажи после даты закрытия реестра — традиционное явление на рынке: в первый день после отсечки цена акции снижается примерно на размер дивидендов. Это и есть так называемый дивидендный гэп, который сглаживает неэффективность рынка, не давая заработать хитрым покупателям, которые в обратном случае просто купили бы бумаги с плечом перед отсечкой, а затем продали после нее. Конечно, впоследствии акция может вернуться к своей стоимости до отсечки (то есть закрыть дивидендный гэп), но у каждой из них свой срок: одним надо день-два, другим год.

Внимание, ДИВИДЕНДНЫЙ ГЭП! Рассмотрим пример на бумаге МТС.

Таким образом, приобретая бумаги на короткий срок в расчете на дивиденды, вы рискуете купить их по самой высокой цене, а продать по самой низкой, тем самым потеряв свой дивидендный доход за счет снижения курсовой стоимости акций.

Именно поэтому грамотная покупка бумаг в расчете на дивиденды — это среднесрочная и долгосрочная история.

Дивидендный сезон в РФ

Дивидендный сезон — понятие относительное. У каждой компании своя дивидендная политика. Одни предпочитают выплачивать часть прибыли своим акционерам каждый квартал, другие по полугодиям, третьи раз в год. Но самый большой урожай на российском рынке собирают по итогам прошедшего года. Именно этот период и принято называть «дивидендным сезоном».

Первый массовый блок рекомендаций советов директоров по размеру дивидендов поступает в марте, последний приходится на конец мая.

Даты закрытия большинства реестров выпадают на период с конца апреля и до конца июля. Часто компании не изменяют себе и предпочитают устанавливать отсечки в те же даты, что в прошлые годы.

Основная часть реестров тяжеловесных компаний закрывается со второй половины июня и до середины июля — это и есть пик «дивидендного сезона».

Покупаем заранее и не спешим продавать

Итак, если вы хотите поучаствовать в «охоте за дивидендами», лучше заранее приступить к выбору цели. Формировать дивидендный портфель, как показывает практика, лучше всего за три-шесть месяцев до пика дивидендного сезона.

Согласно исследованиям аналитиков ФГ БКС, дивидендная корзина генерировала самую высокую доходность в первой половине года до пика сезона, который в последние два года приходится на июль. За несколько месяцев до даты закрытия реестра прогнозируемость дивидендов заметно повышается, и инвесторы предпочитают держать эти бумаги до получения выплат.

Как отмечалось ранее, продавать бумаги сразу после отсечки не стоит. Если вы не имеете фундаментальных причин держать акцию долго, дождитесь, когда бумага закроет дивидендный гэп или хотя бы приблизится к цене до закрытия реестра.

Если же вы долгосрочный инвестор и подобрали в свой портфель бумаги не только исходя из высоких дивидендных выплат, обещанных компанией, но и учли фундаментальные основания для роста котировок, то есть смысл держать эти акции в течение более длительного срока, от 12-18 месяцев. Дивидендные бумаги исторически выглядят более устойчиво на падениях рынка и демонстрируют более существенный рост в периоды подъема.

В дивидендной игре нет места спекулянтам?

Нет, конечно, краткосрочные инвесторы тоже активно участвуют в «дивидендной охоте», но принцип действий у них существенно отличается от консервативных игроков. Например, часто спекулянты отказываются от дивидендов, рассчитывая лишь на рост курсовой стоимости бумаг: купив акции за несколько недель в момент просадки, они продают ее непосредственно перед отсечкой.

Многие из них делают ставку на «темных лошадок», которые могут преподнести «сюрприз» и выстрелить на неожиданных новостях. Стоит отметить, что такая игра достаточно опасна и требует определенного опыта. Мы настоятельно рекомендуем новичкам подходить с умом к выбору актива и не идти на неоправданный риск.

Дивидендный календарь в помощь

Все вышесказанное может показаться начинающему инвестору довольно сложным и трудозатратным процессом. Но сегодня, чтобы поучаствовать в «охоте за дивидендами», не обязательно постоянно следить за корпоративными событиями и изводить себя мыслями, что вы упустите дивиденд, просто купив/продав бумагу не в то время.

БКС Экспресс предлагает вам воспользоваться Дивидендным календарем, с помощью которого вы сможете держать руку на пульсе событий.

+ Узнайте размер дивиденда, и за какой период он выплачивается

+ Узнайте дивидендную доходность

+ Узнайте, когда последний день для покупки бумаг с дивидендами с учетом торгов в режиме «Т+2»

+ Ознакомитесь с дивидендной историей компании. Просто кликните на название организации, чтобы увидеть ее выплаты за прошедшие периоды.

+ Найдите бумаги с самыми высокими дивидендами и самой большой дивдоходностью, а также ближайшим днем покупки. Для сортировки используйте курсоры в заголовках столбцов календаря.

Кроме того, в начале каждого года в Дивидендном календаре мы публикуем возможный размер дивидендов или дивидендную доходность, рассчитанную аналитиками ФГ БКС.

Для большинства инвесторов дивиденды не являются основным способом получить прибыль. Но возможность поучаствовать в распределении прибыли корпораций не упускает практически ни один участник торгов. Это простой и довольно безопасный (если не идти на неоправданный риск) способ повысить свой доход как за счет непосредственно получения дивиденда, так и за счет роста курсовой стоимости акций во время дивидендного сезона. Высокие дивидендные выплаты российских корпораций привлекают не только отечественных инвесторов, но и нерезидентов — такие доходности трудно найти на других мировых площадках.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Главное за неделю. Будем качать посвистывая

Итоги торгов. Распродажи могут усилиться на следующей неделе

Идеальные фишки: дают максимум доходности на единицу риска

Наиболее подходящие акции США для активных трейдеров на декабрь

Внимание, Snap!

Агрегатор такси уезжает в Гонконг. Китайские бумаги поехали вниз!

Небольшой биотех потеснил Apple в топе по оборотам на СПБ Бирже

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.