для чего используется capital

Что такое капитал — определение и виды

Из экономических терминов капитал употребляется также часто, как и деньги. У этих двух понятий много параллелей, но это не одно и то же. Если деньги не имеют какого-либо другого смысла, то капитал трактуется по-разному. Но в основном этот термин применяется в финансовой сфере, так как любая деятельность в экономике базируется именно на основе капитала.

Определение понятия «капитал»

Бробанк: для раскрытия термина необходимо исследовать каждую из его трактовок. Наиболее объемное и наименее противоречивое определение капитала содержится в системной концепции К. Маркса. Главное его уточнение природы капитала заключалось в том, что он подошел к нему, как к категории социального характера.

Принципиальное значение для развития теории капитала было раскрытие К. Марксом его диалектической природы. Капитал существует только постоянно находясь в воспроизводительном процессе. Капитал – это не простые отношения, а процесс, в разных моментах которого он остается капиталом. Этот процесс потому и подлежит анализу.

Кроме того, он определил капитал достаточно многоаспектно: как стоимость, которая приносит добавленную стоимость; как саморастущую стоимость; как отношения. Практически в своей работе К. Маркс исследует такие конкретные формы капитала: средства производства; рабочая сила; деньги; товары.

С латинского языка понятие “капитал” переводится, как “доминирующий” или “основной”. С экономической точки зрения он означает стоимость или сумму, для получения прибавочной стоимости при помощи производственной и экономической деятельности, которая основывается на добровольном обмене. Следовательно, капитал – это не всегда деньги, а нечто большее, что помогает впоследствии эти самые деньги зарабатывать. Принято различать следующие его виды:

Специалисты выделяют еще несколько дополнительных форм, но они в современной экономике практически не употребляются. Хорошим дополнением к определению сути капитала и исходных моментов его научного исследования на уровне предприятия могут быть теоретические обоснования Дж. Б. Кларка, который писал, что для изучения производительного богатства необходимо использовать две категории: «капитал» и «капитальные блага».

При этом под капиталом он понимал перманентный фонд богатства, который хранит свою жизнеспособность через трансформацию в капитальные блага. Экономическая наука не должна смешивать эти понятия, поскольку закономерности и предпосылки развития, справедливые для одного из них, неверны для другого.

То есть капитал можно понять лишь как постоянное движение, развитие всех его элементов. Таким образом, К. Маркс прибавил в определение капитала его неотделимый атрибут — время. В связи с этим можно не согласиться с теми учеными, которые иногда вводят время в структуру самого капитала, то есть принимают его как особенную составную часть капитала.

Основной капитал

Любое явление, которое познается человеком в экономическом мире, существует в координатах пространства и времени. Время — не сам капитал, а обязательное условие ощущения, восприятия его существования. Капитальные блага имеют жизненные циклы или циклы воспроизведения, капитал — динамичен. Он сохраняется и должен храниться, чтобы производство было успешным.

Основной капитал используется в большинстве направлениях производства. Он переносит свою стоимость на какие-либо производственные блага с их последующей амортизацией. Чаще всего им признаются те инструменты, при помощи которых производство приносит прибыль. Точным примером основного капитала является станок, на котором рабочие производят сырье.

С точки зрения сторонников первой концепции, капитал – это средства производства, или товары, предназначенные для продажи. Такой же точки зрения придерживаются П. Самуельсон, Р. Маконнелл, Кемпбелл, Брю Стэнли, которые определяют капитал как производственное оборудование больших фабрик, составов готовой продукции, полуфабрикатов, сырья. Характеристики основного капитала следующие:

Следовательно, преимуществами теории К. Маркса являются, во-первых, тот факт, что в ней органично сочетают разные концепции природы капитала, во-вторых, эти концепции получают свое развитие. И главнее всего – его предложения можно использовать с учетом дополнений для изучения капитала на конкретном уровне практической деятельности субъектов экономики.

Оборотный капитал

Понятие, смежное с основным капиталом, но в данном случае речь идет не о производственных мощностях и инструментах, а о финансовом пуле средств, направленных на приобретение благ. Для получения прибыли предприниматели заранее рассчитывают маржинальность каждой сделки.

Вычислить потенциальную маржу помогает именно оборотный капитал, так как возможная к получению прибыль в большинстве случаев рассчитывается в процентном соотношении к его сумме. Основные признаки оборотного капитала:

А. Маршалл к оборотному капиталу относит еще знание и организацию. Еще один представитель этого научного направления — Дж. С. Моль считает оборотным капиталом накопленный запас продуктов труда. Специалисты по микроэкономике, сторонники этой же концепции, рассматривают капитал в обобщенном виде как производственный фактор долговременного пользования.

Постоянный капитал

Совокупность средств, направленных на приобретение средств производства и оплату рабочих контрактов. В данную сумму не включаются расходы на заработную плату. Что такое капитал данной формы очень точно описал Д.М. Кейнс.

С точки зрения знаменитого экономиста, постоянный капитал перемещается из одной группы предметов (ресурсов) в другую в процессе воспроизведения. Чем чаще он изменяет ряд форм, тем активнее (при неизменности других условий) протекают деловые операции, тем больше жизнеспособности в самом фонде богатства.

Переменная форма

Сумма средств, которая направлена на найм рабочей силы и оплату трудовых соглашений. Классическим выражением переменного капитала является резерв на выплату заработной платы. Подобный резерв должен иметься на каждом предприятии, которое не испытывает никаких финансовых проблем.

Основной признак переменного капитала – отсутствие постоянной составляющей. На оплату рабочей силы направляется пул резервных средств, которые впоследствии возвращаются в виде материальных благ. По сути, эта форма определяется в виде человеческого капитала.

Теория «человеческого капитала» была разработана неоклассиками. Практически она не отрицает овеществленной составляющей капитала, но добавляет к ней некоторые характерные черты работника, которые в совокупности создают «человеческий капитал». Его размер определяется потенциальным доходом, который можно получить от его производственного использования.

Что такое физический капитал

По данным термином понимаются реальные вложения в дело или производство, направления на получение прибыли в виде реальной прибыли. Наиболее точным примером физической формы капитала являются инвестиции, которые вкладываются инвестором в производство для последующего получения отчислений в виде дивидендов.

Эта форма крайне развита в инвестиционной сфере и сфере недвижимости (долевое строительство). Человек приобретает права на несуществующую недвижимость, которая после завершения строительства превращается в реальный объект. Таким образом производится материализация денежных средств – придача им физической формы.

Финансовый капитал

Это форма капитала подразумевает под собой совокупность условий, при которых предприниматель может получать постоянную прибыль без обмена реальных средств на товары и другие материальные блага.Такой вид капитала еще называют банковским, так как в большинстве случаев оборот средств связывается с банковской сферой. Инструменты для получения финансового капитала:

Следовательно, максимально точное определение этой формы заключается в возможности делать деньги из денег, ничего не покупая и не продавая. Пространственное же воплощение капитала существует в форме капитальных благ. Совокупность капитальных благ имеет структуру, каждая составляющая которой имеет свой жизненный цикл, который отображается у разной длительности воспроизводительных циклах.

Денежная форма

Сумма, выведенная из активов предприятия для последующего инвестирования. Предприятие изначально не рассчитывает на эти деньги и не включает их в текущий баланс. Монетаристы считают, что такой капитал – это деньги, которые приносят процент. Большое влияние на формирование этой концепции осуществила теория Д. М. Кейнса.

Капитал при этом определяется ими как имущество, вещь, которая обязательно кому-то принадлежат. Природу такого капитала объясняют четыре концепции, которых придерживаются современные ученые-экономисты: материальная, или натуралистическая; стоимостная, или монетаристская; теория «человеческого капитала»; системная теория (наиболее развита К. Марксом).

На такую сумму предприятие, как правило, покупает физический капитал, который направляется на приобретение производственных благ. Делается это для постоянного оборота средств предприятия, так как деньги сами по себе не приносят никакого дохода.

“Капитал и инструменты для его создания”

Капитал — что это и зачем его создавать. Статья расскажет, как накопить капитал, объяснит почему важно копить деньги. Даст понимание принципов инвестирования. Первая из цикла статьей о том, как создать и увеличить капитал.

Что такое капитал.

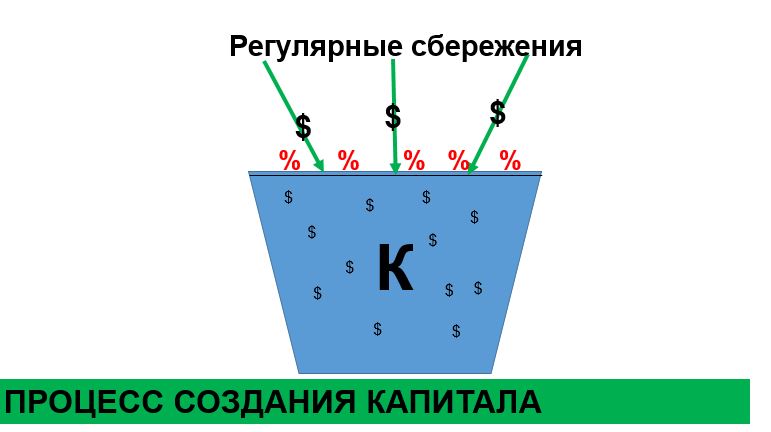

Капитал — курица которая несет золотые яйца. Другими словами, капитал — денежная масса, которая храниться в финансовом инструменте и приносит проценты с капитала. Проценты, полученные с капитала и есть ваш доход, который вы используете по своему усмотрению.

Каждый человек хотя бы раз в жизни задумывался что иметь капитал — это здорово.

Единицы копят и создают капитал, немногим удалось создать капитал путем откладывания части заработанного. Почему это так?

Почему так мало людей создают капитал.

Потому что для этого нужна дисциплина. Как в спорте или в учебе, чтобы добиться результата нужно долгое время повторять одни и те же упражнения или заучивать материал чтобы владеть им. Так и в создании капитала нужно 15-25 лет исправно пополнять свой «денежный бак» чтобы наполнить его доверху.

В итоге, когда «бак наполнится» капитал будет создан и вам нужно умело распорядится им, чтобы получать пожизненную ренту в виде процентов с капитала.

Зачем создавать капитал.

С определением, что такое капитал разобрались, давайте посмотрим для чего он нужен. Цели у людей разные, перечислю основные:

Имея в распоряжении крупную сумму денег, вы осуществите важнейшие жизненные планы. Если вы согласны с целями создания капитала, давайте посмотрим, что нужно делать чтобы создать капитал.

Что делать чтобы создать капитал.

Определите и будьте уверены, что следующие 15-25 лет будете зарабатывать деньги и часть из них откладывать, а затем инвестировать.

Конечно сделать это не так просто — дать себе обещание 25 лет зарабатывать, а затем еще и откладывать.

Но если вы «оглянитесь» назад, то увидите, что уже 10-25 лет зарабатываете и жизнь идет своим чередом. Это должно помочь осознать, что и в будущем вы все сможете.

Хуже ничего не откладывать и в итоге в конце жизни остаться ни с чем.

Чтобы создать капитал определите сумму, которую вы хотели бы откладывать. Сделать это просто. Вычтите из доходов расходы и получите сумму которую будете ежемесячно откладывать, допустим это 200$.

Жить впроголодь и во всем себе отказывать не нужно. Подходить к этому вопросу нужно без фанатизма. Можете откладывать 200$ — вот и отлично!

Или рассчитайте сумму, которую бы вы хотели получать в золотые годы. Сделать это очень просто используя калькулятор расчета пожизненной ренты. Исходя из того какую сумму вы хотите получать ежемесячно после завершения карьеры, вы получите сумму которую нужно откладывать с сегодняшнего дня.

Далее выбираем инвестиционный инструмент, с помощью которого будем инвестировать сбережения. Выбрать можно самостоятельно или обратиться за помощью к финансовому консультанту. Как показывает практика люди даже с заработком в 3000—5000$/мес. как минимум вкладывают деньги в банк на депозит в России, максимум покупают облигации или ПИФы тоже в России.

Но это далеко не весь перечень инвестиционных инструментов, далее кратко расскажу про более распространенные.

Варианты инвестирования в России.

На сегодня в России много вариантов инвестирования, перечислим некоторые из них:

Кратко опишу инструменты, указанные выше и принцип работы.

Индивидуальный инвестиционный счет – (далее иис) работает просто, вы вкладываете 1 млн рублей в год максимум на 3 года. Далее покупаете ценные бумаги. Затем держите или торгуете на протяжении 3-х лет. После того, как пройдет 3 года вы получите:

а) 13% возврат от суммы взноса за 3 года, но не более 52 000 руб. в год

б) 13 % возврат от инвестиционного дохода.

Главная преимущество иис — налоговые льготы. Если нужны налоговые льготы, то иис подойдет, если вы хотите инвестировать чтобы заработать прибыль, то этот инструмент вряд ли подойдет для инвестиций.

Интересная альтернатива депозитам, но на мой взгляд слишком много бумажной волокиты, да и доходность не очень большая, например, если вы выберете возврат 13% от суммы взноса за 3 года, то максимум того что вы сможете заработать это 52 000 руб. в год + возможный инвестиционный доход

80 000 руб. Подойдет, чтобы положить деньги на малый срок, сберечь от инфляции, не более.

Недвижимость – все просто берем деньги и покупаем объект недвижимости, который потом будем либо сдавать в аренду, либо перепродадим дороже, либо будем держать некоторое время, пока некие обстоятельства, (например, открытие станции метро рядом с домом, в котором у вас квартира, сдаваемая в аренду) не повлияют на повышение цены объекта.

Депозит – сложно назвать инструмент инвестиционным, но как показывает практика, люди в России стремительно несут свои сбережения в банк. Депозит представляет из себя инструмент, который работает следующим образом. Заключаете договор с банком и кладете на счет деньги. Банк указывает в договоре условия при которых берет у вас деньги:

После чего банк управляет деньгами по своему усмотрению, а в назначенный в контракте срок, возвращает деньги и доход в виде процентов.

Минусом в использовании депозита является то, что он не выполнит главную функцию инвестирования – зарабатывание прибыли. На момент написания статьи депозиты в России дают доходность либо на уровне инфляции, либо выше на 1-1,5%. Поэтому если собираетесь создать капитал, то депозит для этого не подойдет.

Российский брокер – в России много брокеров, но работают они примерно одинаково. Брокер это по сути площадка, которая предоставляет доступ к фондовому рынку на конкретных условиях. Вы открываете брокерский счет и «заводите» деньги. Далее совершаете операции на фондовом рынке – покупаете, продаете и зарабатываете прибыль. После чего ежегодно подаете налоговую декларацию и платите налог на прибыль.

Зарубежный брокер – зарубежная площадка, все, как и с российским брокером, только еще добавляются некоторые требования:

Этот способ инвестирования подойдет для тех, кто активно торгует на фондовом рынке – 4-5 сделок в месяц, так как за пассивное поведение можно получить штраф.

Страховая компания (контракты unit-linked) – английский метод инвестирования. Открываете контракт и вносите деньги, выбираете состав активов, которые хотите иметь внутри инвестиционного портфеля и определяете доли.

Например, выбираете активы:

Далее определяете долю этих активов в портфеле:

Как и с брокерами в этом случае компания тоже площадка, на которой вам предоставляется доступ к мировому фондовому рынку. Определяете активы в портфеле и их доли, и компания закупает для вас доли в фондах – юниты.

Таким образом сбалансировав инвестиционный портфель, определив стратегию инвестирования вы начинаете инвестировать на мировом фондовом рынке.

Сведем общие данные о некоторых инвестиционных инструментах, которые можно использовать, чтобы создать капитал:

Почему не депозит и не доход от сдачи квартиры в аренду.

Задумайтесь сами и сопоставьте очевидные вещи.

Доходность валютного депозита в России

Доходность от сдачи квартиры в аренду

3-5 % годовых в рублях.

Это очень мало! Такая доходность или перекрывает инфляцию, или вовсе не приносит в ваш карман ровным счетом ничего.

Доход от вложения в мировой фондовый рынок принесет вам примерно от 2,5 до 11% годовых в валюте, что значительно доходнее, а значит вы больше заработаете.

Держать деньги на депозитах и заработать просто не получится, ведь инфляция «съедает» все накопленные проценты.

А чтобы создавать капитал и зарабатывать, доходность финансовых инструментов должна быть больше уровня инфляции.

Какой инструмент в итоге выбрать.

Если необходимо решить долгосрочные финансовые задачи и заработать прибыль, то в инвестиционном портфеле должна быть большая доля акций.

В таком случае понадобиться инструмент, который при минимальных издержках, затратах времени и ресурсов поможет вам достичь финансовых целей.

Также Россия развивающаяся страна и инвестиции только в российский фондовый рынок не дадут необходимую прибыль и будут более рискованы.

Чтобы распределить риски необходимо инвестировать часть капитала вне России и в этом лучше всех перечисленных выше инструментов поможет контракт unit-linked.

С помощью контракта unit-linked вы легально получите доступ к инвестициям в зарубежные страны и это увеличит шансы заработать прибыль, а также заметно снизит риски.

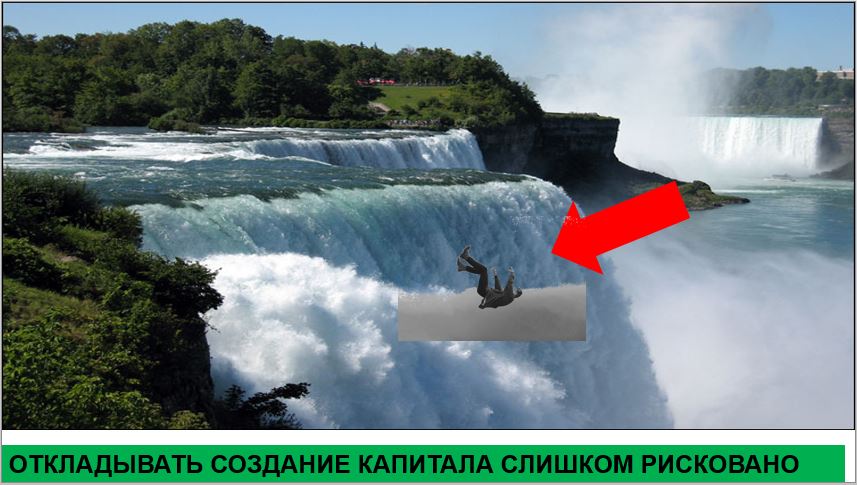

Что будет если не создать должного размера капитал.

Представьте себе ниагарский водопад вот он.

Вы плывете далеко и ничего не предвещает беды, но как только окажитесь близко к обрыву то ничего уже не сможете сделать и сорветесь в пучину.

Так и с созданием капитала. Время идет, не спеша и ничего не предвещает беды, но откладывая в долгий ящик создание капитала вы все ближе к пропасти и чем ближе, тем меньше шансов спастись.

Контракт unit-linked — оптимальный инструмент для долгосрочных накоплений с минимальными издержками и в следующей статье мы поговорим об этом, в ней я расскажу, что такое контракты unit-linked и как они работают.

Друзья, чтобы не упасть в пучину ниагарского водопада и своевременно создать необходимого размера капитал, прошу вас записывайтесь на консультацию. И в кратчайшие сроки вы получите хороший накопительный план.

Оставить свой комментарий Отменить ответ

Этот сайт использует Akismet для борьбы со спамом. Узнайте, как обрабатываются ваши данные комментариев.

Чтобы получить профессиональную консультацию

Оставьте заявку прямо сейчас

Я свяжусь с Вами в течении 20 минут

Могут быть вам интересны:

Как найти финансового консультанта — инструкция по поиску

Страхование best doctors — отзывы клиентов из России

Программа best doctors — изменения 2020 года (новые условия по перелету, проживанию и лимитам покрытия)

Финансовые ошибки бизнесменов

Как накопить на пенсию и создать пассивный доход

Вебинар «Финансовое просветление»

ПОЛИТИКА В ОТНОШЕНИИ ОБРАБОТКИ ПЕРСОНАЛЬНЫХ ДАННЫХ

1. Общие положения

1.1. Политика в отношении обработки персональных данных (далее — Политика) направлена на защиту прав и свобод физических лиц, персональные данные которых обрабатывает ИП Протасевич Алексей Сергеевич. (далее — Оператор).

1.2. Политика разработана в соответствии с п. 2 ч. 1 ст. 18.1 Федерального закона от 27 июля 2006 г. № 152-ФЗ «О персональных данных» (далее — ФЗ «О персональных данных»).

1.3. Политика содержит сведения, подлежащие раскрытию в соответствии с ч. 1 ст. 14 ФЗ «О персональных данных», и является общедоступным документом.

2. Сведения об операторе

2.1. Оператор ведет свою деятельность по адресу 141401, Московская область, г. Химки, ул. Германа Титова, д.8.

2.2. ИП Протасевич Алексей Сергеевич (телефон +7 (925) 110-9559) назначен ответственным за организацию обработки персональных данных.

2.3. База данных информации, содержащей персональные данные граждан Российской Федерации, находится по адресу: 141401, Московская область, г. Химки, ул. Германа Титова, д.8

3. Сведения об обработке персональных данных

3.1. Оператор обрабатывает персональные данные на законной и справедливой основе для выполнения возложенных законодательством функций, полномочий и обязанностей, осуществления прав и законных интересов Оператора, работников Оператора и третьих лиц.

3.2. Оператор получает персональные данные непосредственно у субъектов персональных данных.

3.3. Оператор обрабатывает персональные данные автоматизированным и неавтоматизированным способами, с использованием средств вычислительной техники и без использования таких средств.

3.4. Действия по обработке персональных данных включают сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление, доступ), обезличивание, блокирование, удаление и уничтожение.

3.5. Базы данных информации, содержащей персональные данные граждан Российской Федерации, находятся на территории Российской Федерации.

4. Обработка персональных данных физических лиц: подписчики

4.1. Оператор обрабатывает персональные данные физических лиц «подписчики» в рамках правоотношений с Оператором, урегулированных частью второй Гражданского Кодекса Российской Федерации от 26 января 1996 г. № 14-ФЗ.

4.2. Оператор обрабатывает персональные данные физических лиц «подписчики» с целью: — Отправлять письма по электронной почте.

4.3. Оператор обрабатывает персональные данные физических лиц «подписчики» с их согласия, предоставляемого либо в письменной форме, либо при совершении конклюдентных действий.

4.4. Оператор обрабатывает персональные данные физических лиц «подписчики» не дольше, чем того требуют цели обработки персональных данных, если иное не предусмотрено требованиями законодательства РФ.

4.5. Оператор обрабатывает следующие персональные данные физических лиц «подписчики»: — имя и e-mail подписчика.

4.6. Для достижения целей обработки персональных данных и с согласия физических лиц «подписчики» Оператор предоставляет персональные данные или поручает их обработку следующим лицам: — сервис e-mail рассылки.

5. Сведения об обеспечении безопасности персональных данных

5.1. Оператор назначает ответственного за организацию обработки персональных данных для выполнения обязанностей, предусмотренных ФЗ «О персональных данных» и принятыми в соответствии с ним нормативными правовыми актами.

Капитал – что это такое простыми словами

Экономика – это наука, характеризующая финансовые отношения в обществе. Одним из основных понятий в теоретической экономике является «капитал». У этого термина множество трактовок. Существует много видов капитала, зависящих от сферы применения и направленности хозяйственной деятельности. Но в большинстве случаев термин применяют в сфере финансов, так как всякая экономическая деятельность базируется на капитале.

Что такое капитал

В переводе с латинского языка слово «капитал» означает «основной, доминирующий». С точки зрения экономики под этим понятием подразумевается стоимость или сумма, способствующая получению прибавочной стоимости путём какой-либо деятельности, включая производственную или экономическую, основой которой является добровольный обмен. Поэтому это определение включает в себя не только деньги, но и всё, помогающее их зарабатывать.

Чтобы максимально раскрыть понятие «капитал» необходимы исследования каждой трактовки. Самую объёмную и наименее противоречивую трактовку содержит системная концепция Карла Маркса. Он уточнил природу понятия и причислил его к категории, имеющей социальный характер. К. Маркс развил теорию капитала, раскрыв его диалектическую природу. По его мнению, он может существовать только в постоянном процессе воспроизводства.

Помимо этого К. Маркс определил многоаспектность капитала: в качестве стоимости, приносящей добавленную стоимость, то есть саморастущей стоимости и отношений. Капитал характеризуется постоянным движением и развитием всех элементов. В определение было добавлено в качестве неотделимого атрибута время.

В работе были исследованы следующие формы:

Хорошо дополняет и определяет суть капитала и его научное исследование на уровне предприятий теория Дж. Б. Кларка, который считал так: чтобы изучить производительное богатство необходимо использование двух категорий: «капитала» и «капитальных благ». Под «капиталом» подразумевался перманентный фонд богатства, сохраняющий жизнеспособность путём трансформации в капитальные блага. Экономическая наука не смешивает эти понятия, так как предпосылки развития и закономерности, которые справедливы для одного, будут неправильными для другого.

Капитал является совокупностью средств, имеющихся у предпринимателя для производства товара с реализацией и получения дохода в дальнейшем. Эти средства могут быть зданиями и сооружениями, техническими устройствами, станками, интеллектуальным и физическим трудом, деньгами и ценными бумагами. Существует различная градация и трактовка понятия, включающая классификацию средств, которые принимают участие в производстве товаров.

Капитал может быть:

Немного подробнее об этих видах капитала:

Оборотный капитал помогает в вычислении потенциальной маржи, так как возможную прибыль чаще всего рассчитывают в процентном отношении к его сумме. Он отличается следующими основными признаками:

У переменного капитала отсутствует постоянная составляющая. Рабочая сила оплачивается пулом средств из резерва, которые потом возвращаются материальными благами. По сути, эту форму определяет человеческий капитал.

Эту теорию разработали неоклассики, которые не отрицают овеществление составляющих капитала, но добавляют к ним отличительные черты работника, создающие в совокупности «человеческий капитал». Размер подобного капитала определяет потенциальный доход, который можно извлечь от использования его в производстве

Этот вид крайне развит в сфере инвестиций и недвижимости (долевом строительстве). Человеком приобретаются права на несуществующий объект недвижимости, который по завершению строительства станет реальным. Таким образом, денежные средства материализуются и примут физическую форму

Капитал определён в форме имущества, вещи, обязательно принадлежащей кому-то. Его природа объясняется четырьмя концепциями современных учёных-экономистов:

Как правило, на эту сумму предприятием покупается физический капитал, на который затем приобретаются производственные блага. Так осуществляется постоянный оборот средств компании, без которого деньги не принесут никакой прибыли

Максимально точно определяет эту форму возможность зарабатывать деньги деньгами, без покупок и продаж. Пространственно капитал воплощается в виде капитальных благ

Кроме этого, существует несколько видов капитала:

Сумма материнского капитала, заявленная в сертификате, индексируется в зависимости от макроэкономических процессов в РФ.

При формировании может использоваться добавочный (резервный) капитал. Но уставный фонд остаётся неизменным. Изменения могут произойти только после заседания совета учредителей с занесением сведений в уставный фонд.

Изменение капитала

Процесс деятельности какого-либо предприятия может сопровождаться изменением капитала. На это могут оказывать влияние различные факторы, но алгоритм действий при этом один – в налоговые органы подаётся отчёт формы №3 о произошедших изменениях. В отчёте должна содержаться информация о предыдущих трёх годах деятельности предприятия. Подавать отчёт не нужно индивидуальным предпринимателям, СМП и некоммерческим организациям. Отчёт делится на три части: