для чего нужен вексель организации

Что такое вексель. Объясняем простыми словами

Вексель — ценная бумага, письменное обязательство выплатить определённую сумму денег в обозначенный срок и в определённом месте.

Проще говоря, вексель похож на долговую расписку. Документ подтверждает, что тот, кто выдал вексель (векселедатель), обязан выплатить покупателю (держателю) векселя деньги. Выплату денег по векселю называют «погашение векселя».

Векселя используют как один из способов оформления займов и кредитов, а также как средство расчётов за товары, работы и услуги, рассказал начальник отдела корпоративных кредитных рисков ЦБ РФ Ярослав Ченчик.

В России векселя активно использовались в 1990-х, а теперь это не самый востребованный финансовый инструмент, отмечает финконсультант Орхан Талыбзаде. По его словам, сейчас векселя распространены больше в банковском секторе.

Приобретение векселей Сбербанка или других крупных компаний — это, по сути, способ разместить свободные деньги на определённый срок ради гарантированного дохода, добавляет партнёр международной коллегии адвокатов J&S Legal counsels and trustees Константин Ерохин. При этом такой вексель можно использовать в качестве средства расчётов между организациями различных форм собственности, поскольку сам по себе имеет высокую ценность, добавил эксперт.

Примеры употребления на «Секрете»

«Второе место по количеству жалоб заняли продажи векселей (около 400 обращений, или 22,8%). Это нетипичная проблема для последних лет — такой большой процент жалоб получился за счёт держателей векселей компании ООО ФТК, признанной «вексельной пирамидой». Вкладчики, приобретавшие векселя ФТК под видом вкладов, фактически оплачивали выплату процентов по старым векселям. Объём пирамиды составил 4,5 млрд рублей, а её жертвами оказались более 2500 человек».

(Из новости о жалобах россиян в Центробанк в 2019 году.)

«В банке отметили, что даты выдачи поручительств на векселях вызывают у них сомнения. Одно поручительство выдал директор, который на тот момент был на больничном, другое — тот, кто находился в отпуске».

(Из новости об аресте имущества депутата Госдумы из-за спора о векселях.)

Нюансы

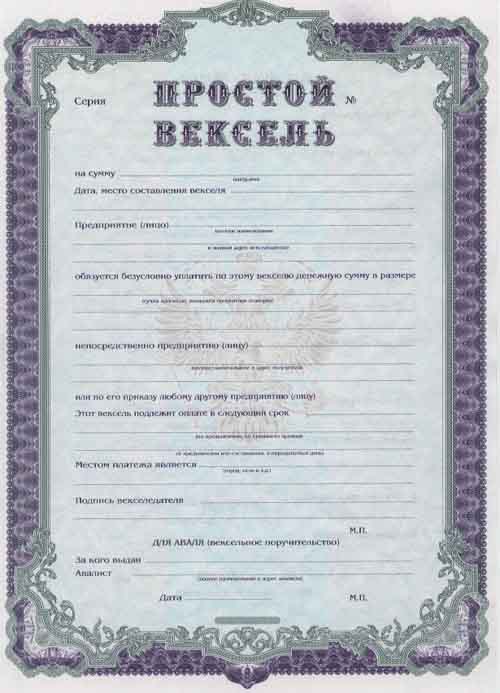

Векселя выписываются на бумаге, в электронном виде их не хранят. По закону к оформлению векселей есть ряд строгих требований. Это заголовок, сумма к оплате, дата и место составления (покупки) векселя, срок платежа, место совершения платежа за вексель, наименование кредитора, подпись векселедателя и реквизиты должника.

Банковские векселя не застрахованы государством, и погасить их раньше указанного срока нельзя. Ещё один существенный риск заключается в том, что векселедержатели относятся к третьей (последней) очереди кредиторов. А значит, если у банка-векселедателя отзовут лицензию, на погашение долгов перед держателями векселя денег может не остаться.

Ошибки в употреблении

Вексель можно спутать с облигацией. Обе ценные бумаги — это разновидности долговых инструментов: инвестор вносит свои средства на определённое время, чтобы получить доход. И векселя, и облигации до погашения можно покупать, передавать и продавать.

Однако есть и различия. Облигации торгуются на бирже, это массовые ценные бумаги: компания выпускает облигации на рынок, и их может купить любой желающий. Держатели облигаций, как правило, периодически получают купонные выплаты, а в случае с векселями такие выплаты не предусмотрены, только проценты при погашении.

«Трудоёмкий процесс выпуска облигаций, в сравнении с относительно лёгким процессом оформления векселей, компенсируется более высокой степенью его прозрачности и меньшей рискованностью», — объяснил Ярослав Ченчик. Эксперт добавил, что компании часто используют облигации для привлечения финансирования крупных проектов, а векселя — для решения текущих задач.

Критика

По словам начальника отдела клиентского сервиса Accent Capital Андрея Гуськова, Центробанк неоднократно обращал на векселя пристальное внимание. Регулятор считает, что их выдача может вовлекать банки в сомнительные операции по обналичиванию или выводу денег за рубеж.

В 2011 году ЦБ внёс изменения в инструкцию 110-И «Об обязательных нормативах банков», в соответствии с которыми к векселям стали применять повышенные коэффициенты риска при расчёте нормативов достаточности капитала банков. Это значительно снизило интерес к инструменту со стороны банков.

Что такое вексель и зачем он нужен?

В обращении находятся достаточно много ценных бумаг. Каждая из них имеет свои свойства, характеристики, возможности и пр. Особое место среди всех ценных бумаг выделено векселю. Это единственная бумага, регламентирующаяся отдельным законом. Если все биржевые бумаги подчиняются ФЗ «О рынке ценных бумаг», то вексель работает по ФЗ №48 от 1997 г. «О переводном и простом векселе». Данный закон ссылается на постановление ЦИК от 1937 г, которое точь-в-точь повторяет женевский закон для векселей от 1930 г..

По своей сути вексельная бумага приравнивается к старейшим долговым инструментам Европы с Эпохи Возрождения. Именно по ним в те времена проходило кредитование населения. Это бумагой можно было оплатить собственные долги, оплатить товары. Вексельный должник был обязан погашать свой долг, иначе у него изымалось имущество в счет погашения. Многие приравнивают вексель к долговой расписке, однако, это неправильно. У вексельной бумаги есть свои нюансы, которые и наделили ее особыми привилегиями и чертами.

Что такое вексель?

Это долговой документ, имеющий ценность. Он дает своему владельцу право требовать оговоренную сумму в указанное время у того, кто выдал этот документ. В отличие от стандартного договора, вексель не связан со сделкой или займом. Он просто подтверждает наличие долга у того, кто выдал этот документ. Получение долга проводится обычно в банке, где работает счет лица, выпустившего вексель. По окончанию срока, указанного в вексельном документе, получатель может подойти с ним в банк и потребовать выплатить ему указанную сумму. Выплата может происходить без участия лица, выдавшего вексель. Если документ заполнен верно с указанием полных данных, то банк выдаст нужную сумму.

Составляющие векселя.

Вексельный документ имеет свои атрибуты и реквизиты, которые являются его главными составляющими. Именно это отличает его от долговой расписки. Отсутствие хотя бы одного обязательного реквизита приводит к недействительности документа. Закон предусматривает следующие обязательные составляющие:

Вексель не допускает внесения изменений или поправок в реквизиты без согласования всех сторон. Если векселедатель не внес все реквизиты, поставил подпись и передал вексель держателю, то держатель может самостоятельно внести нужные реквизиты, поскольку передача бланка трактуется, как согласие на это.

Все реквизиты должны дублироваться в одном вексельном тексте. При составлении текста нельзя делать пропуски или использовать выражения, имеющие двоякий смысл. Если в последствие векселедатель откажется от исполнения обязательств, ссылаясь на недостаток какого-то реквизита и недееспособность выданного им документа, то долговое обязательство будет рассмотрено в судебном порядке.

Кто может выписать вексель?

Не каждый может выписать вексельную бумагу. Для этого векселедатель должен соответствовать требованиям: быть совершеннолетним физлицом или юридическим лицом. Органы исполнительной госвласти не могут выписывать вексельные документы.

Простой и переводной вексель.

Переводной вексель имеет более сложную структуру.

Что такое договор векселя?

Он устанавливает требование одной стороны выдачи вексельного документа с оговоренными характеристиками и право другой стороны требовать оплаты долга. Вексельный договор выступает аналогом акта приема-передачи.

Где используются векселя?

Как было сказано выше, вексель лишь подтверждает наличие долга, но не связан со сделкой, из-за которой он был создан. Этот инструмент дает отсрочку на выплату определенной суммы денег. Иногда стороны заключают отдельный договор, согласно которому один участник должен сделать действие (например, продать товар), а второй – составить вексель на оговоренную сумму и время отсрочки.

Векселя часто используются в займах. Кредиторами и заемщиками бывают любые лица, кроме государства. Займ, оформленный по векселю, считается защищеннее, чем выданный по долговой расписке по причине того, что вексельные обязательства имеют большую силу, чем по иным документам.

Предприниматели также иногда используют векселя. Продавец вправе отсрочить покупателю оплату товара, при выписке им вексельной бумаги. Спустя оговоренное время покупатель должен вернуть деньги и получить ее обратно.

Банки используют вексельные документы для привлечения капитала. Они выдают их, как аналог вклада. Для инвестирования этот вариант удобен, поскольку риск здесь минимальный. Кроме основной суммы в векселе может быть прописана процентная ставка, по которой будет начислен процент при возврате. Банк не только выпускает свои вексели, но и скупает и перепродает их.

В основном вексели используются в деловой сфере и в бизнесе. Здесь этот документ выполняет денежную функцию. Обычные люди не пользуются векселями. Чаще всего в их отношениях используется долговая расписка.

Стоит отметить, что вексель никак не страхуется государством. Если банк, выпустивший вексель, становится банкротом, то держатель банковского векселя может ничего не получить. В этом случае держатели в первую очередь кредиторов при распродаже имущества банка.

Таким образом, использовать вексель можно в любой сфере. Ценность этой бумаги возрастает при приближении срока выплаты долга.

Вексель

Вексель – это ценная бумага, которая предусматривает отсрочку платежа или безусловную оплату за приобретенные товары, работы или услуги в заранее оговоренный срок.

Вексель – это ценная бумага, которая подтверждает обязанность должника (векселедателя) уплатить указанную сумму кредитору (векселедержателю) через оговоренный срок после предъявления векселя к оплате.

При этом право требования может перейти к третьим лицам без дополнительных условий и согласований с векселедателем.

Вексель применяется как платежное и расчетное средство, а также используется в качестве средства получения кредита, который предоставлялся продавцом покупателю в товарной форме в виде отсрочки платежа.

Поэтому можно сказать, что вексель – это двойственный рыночный инструмент, обеспечивающий обязательства с одной стороны и возврат долга – с другой.

Функции векселя

Вексель является важнейшим финансовым инструментом, выполняющим определенные функции:

Вексель в первую очередь является средством для получения кредита. С помощью векселя можно оплатить приобретенный товар или услуги, вернуть полученную ссуду, предоставить кредит. Для кредиторов являются привлекательными формальная и материальная строгость векселя, его легкая передаваемость и быстрота взыскания долгов.

Еще одна функция векселя – возможность его использования в качестве обеспечения сделок. Иными словами, держатель векселя имеет право получить деньги по векселю ранее установленного в нем срока двумя путями: посредством учета векселя в банке или путем получения кредита под залог имеющейся у него ценной бумаги.

Вексель служит инструментом денежных расчетов. Кроме того, он способен ускорять расчеты, поскольку до момента оплаты вексель проходит нескольких держателей, гасит их обязательства и тем самым уменьшает потребность в реальных деньгах.

Преимущества векселя

Вексельные сделки — это выдача (получение) денежных кредитов.

Предприятия и организации могут осуществлять подобные операции, минуя банковскую систему с ее условиями и обязательными комиссионными.

Кроме этого, вексель мобилен в финансовом плане. Являясь ценной бумагой, он всегда может быть продан на фондовом рынке или заложен в банк.

Отличительные особенности векселя

Отличительные особенности векселя заключаются в следующем:

Абстрактность векселя. То есть обязательства по векселю имеют только денежное выражение и напрямую никак не связаны с конкретными обязательствами векселедателя.

Возможность передачи сторонним третьим лицам без документального фиксирования такой операции;

Бесспорность векселя. То есть требования по векселю являются безусловными к исполнению и реализуются в полном объеме.

Солидарность векселя. То есть ответственность по векселю несут все лица, участвующие в исполнении и обороте векселя.

Документарность векселя. То есть вексель оформляется в виде бланка строгой отчетности в бумажной форме.

В случае неуплаты задолженности в предусмотренный срок не требуется никаких судебных разбирательств. В этом случае достаточно совершить нотариальный протест.

Какие задачи решает вексель

Использование векселя решает такие задачи:

создает условия для безусловного получения денежных средств за поставленные товары, выполненные работы или оказанные услуги;

дает возможность заключить сделку купли-продажи товаров, работ, услуг без условия предварительной оплаты;

может использоваться как эффективное платежное средство между юридическими и физическими лицами, для зачета взаимных требований;

может быть объектом купли-продажи или быть предметом залога.

Типы векселей

На практике различают следующие типы векселей:

Простой вексель. Вексель содержит обязательство заплатить требуемую сумму в заранее оговоренные сроки, и в адрес кредитора, на имя которого оформлен вексель. То есть вексель выступает в роли аналога долговой расписки. Можно сказать, что простой вексель – это ценная бумага, которая содержит ничем не обусловленное обязательство векселедателя уплатить сумму векселедержателю или его правопреемнику. Обращение простого векселя предполагает наличие двух субъектов: векселедателя и векселеприобретателя (векселедержателя);

Авалированный вексель. Такой вексель предусматривает дополнительную гарантию банка (авалиста) по исполнению платежей. Вексель может быть как простым, так и переводным.

Таким образом, вексельные виды ценных бумаг подразделяются на простые векселя и переводные.

Первый тип предусматривает выдачу кредита и подпись должника в том, что тот обязуется вернуть его кредитору в четко установленный срок в установленном месте. В такой сделке участвует всего два лица: векселедатель и векселедержатель.

Переводной вексель (тратта) выписывается и подписывается исключительно кредитором. Текст такого документа содержит приказ должнику выплатить задолженность в обозначенный срок, но не ему, а третьему лицу (ремитенту).

Разновидности векселей

Кроме классификации векселей по видам дополнительно они могут быть разделены по формам:

Коммерческие (товарные) — документы, предназначенные для обеспечения сделок продавцов и покупателей.

Финансовые — позволяют предприятиям получать ссуды и кредиты от других предприятий.

Бланковые — документы для торговых сделок, когда цена на товар или услуги еще не установлена или может измениться. В этом случае покупатель, полностью доверяя продавцу, заверяет своей подписью незаполненный бланк, который будет заполнен позже последним.

Дружеские — векселя, которые выдаются только тем, кто заслуживает безусловного доверия.

Бронзовые — документы без реального обеспечения, выписанные на вымышленные лица или предприятия. Такие векселя нередко используются просто для банковского учета или искусственного увеличения долгов у банкрота.

Обеспечительные — векселя, выдаваемые для обеспечения ссуды или кредита заведомо ненадежного заемщика. Такой документ обычно хранится на депонированном счету у должника и не предназначен для оборота. По осуществлении расчета по кредиту вексель погашается.

Ректа-вексель (именной) — ценная бумага, у которой векселедатель отнял его основное свойство: передачу другому лицу.

Акцепт и индоссамент

Процесс принятия будущим плательщиком финансовых обязательств по оплате переводного векселя называется акцептом.

По сути, это его согласие, подтвержденное соответствующей подписью акцептанта. Индоссамент векселя — это его перепоручение третьему лицу.

Он может быть применим только к простым векселям. Индоссамент предусматривает наличие передаточной надписи на самом документе, согласно которой все права на него переходят к другому лицу.

Обычно такая надпись делается на оборотной стороне векселя или на специальном дополнительном листе, называемом аллонже.

Лицо, оставившее свою подпись под индоссаментом и принявшее права на финансовый документ, называется индоссантом.

Аваль — это своего рода поручительство по векселю. Он может быть осуществлен любым лицом, за исключением векселедержателя и векселедателя. Лицо, проставившее на документе аваль, называется авалистом.

Что такое вексель как документ

В соответствии с «Положением о простом и переводном векселе» документ должен содержать:

соответствующую метку, указывающую, что это именно вексель, а не какая-нибудь другая ценная бумага;

вексельная метка, обычно, употребляется дважды: вверху документа и в его тексте, а бланки векселей без метки считаются недействительными;

текст, содержащий обычное предложение уплатить определенную сумму только потому, что документ был выдан;

четко определенную сумму денег;

данные плательщика (для переводного векселя);

срок платежа (по предъявлении, в такое-то время от составления, в такое-то время от предъявления, на четко указанную дату и время);

место, где должен быть совершен платеж;

данные того, кому должен быть осуществлен платеж;

дата и место составления векселя;

собственноручная рукописная подпись лица, выдавшего вексель.

Обязательные реквизиты векселя

Текст на бланке векселя должен обязательно содержать следующую информацию:

— заголовок: Указывается «Простой вексель» или «Переводной вексель»;

— приказ или обязательство. В случае переводного векселя указывается фраза: «Оплата … или его приказа»;

— реквизиты для предъявления после наступления срока погашения. Указываются наименование и адрес для юридических лиц, место жительства и персональные данные для физических лиц;

— сумма к оплате. Сумма указывается в обязательном порядке цифрами и прописью, которая считается основной в случае расхождения с цифровой. Если имеется несколько сумм, то подлежит оплате меньшая сумма. При этом не допускаются никакие исправления, разбивка суммы к оплате по срокам или частям.

— срок платежа. Действующим законодательством предусмотрены такие варианты:

— место платежа. Если не оговорено иное, то предъявление векселя к оплате производится по местонахождению векселедателя-плательщика. Не допускается указание нескольких мест.

— дата, адрес выписки и платежа. Не допускается указание нескольких мест. Нереальная дата, ее отсутствие или несуществующий адрес делают вексель недействительным.

— подпись векселедателя. Подпись осуществляется только рукописным способом. Вексель будет недействительным без подписи, или в случае выявления подделки. Для юридических лиц следует обязательно поставить печать и заверить вексель двумя подписями: подписью директора и подписью главного бухгалтера.

Платеж по векселю

Процедура платежа по векселю включает следующие действия:

предъявление векселя к оплате в допустимые сроки. Если дата погашения векселя приходится на выходной день, то платеж осуществляется в первый рабочий день;

немедленную оплату должником указанной в векселе суммы. Отсрочка платежа возможная только в случае форс-мажорных обстоятельств.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Вместо денег

Формула «деньги были, деньги будут, но сейчас денег нет», увы, оказалась весьма актуальной для российских компаний. Нехватка оборотных средств заставляет бизнес вспомнить о вексельных схемах.

В обороте

Взрывной всплеск популярности вексельных форм оплаты пришелся на 1991 год, когда Верховный совет РСФР вернул их в оборот вместе с первыми элементами рыночной экономики. К началу 2000-х значительная часть расчетов в стране осуществлялась при помощи таких суррогатных денег — векселей Сбербанка, Газпрома и других крупных компаний. Строго говоря, ничего плохого в этом не усматривают даже маститые экономисты. На фоне явной незащищенности национальной валюты и слабости молодого российского бизнеса оборот векселей позволял властям сдерживать денежную массу, а предриятиям — заключать масштабные сделки.

— К началу нового века в России сформировался особый вексельный рынок, который благополучно поделили между собой ведущие корпорации, — вспоминает финансовый аналитик компании «БСК Консалтинг» Владислав Чаицкий. — Рынок этот тогда нередко называли «газпромовским». Но с появлением дешевых западных денег — после выхода российских компаний на международный рынок заимствований — острая необходимость в векселях отпала. Ведь большинству компаний удалось решить проблему ликвидности.

Зато теперь Чаицкий прогнозирует возрождение вексельного рынка. Разве что, помимо безусловно ликвидных бумаг крупных госкомпаний, в расчетах, скорее всего, будут использоваться векселя, эмитированные мелкими компаниями. Это отчасти усложняет игру, зато делает ее доступной даже для относительно небольших предприятий.

Главное преимущество векселя в том, что выдать его можно вместо денег, которые «будут». Предположим, в цепочке участвуют три компании — поставщик, продавец и конечный покупатель. Продавец должен расплатиться с поставщиком, для чего ему требуется получить деньги от покупателя. Если же денег у покупателя пока нет (но точно будут), последний может выдать продавцу вексель, которым тот в свою очередь расплатится с поставщиком. В оговоренный срок поставщик предъявит вексель к оплате конечному покупателю и получит причитающуюся ему прибыль. «В таком случае вексель заменяет перевод долга, а находящаяся в середине цепочки компания напрямую соединяет должника с кредитором», — поясняет старший специалист отдела финансового планирования K&R Consulting Group Маргарита Никитина.

Вексель, как правило, передается с дисконтом, то есть со скидкой. Что ж, это вполне справедливо. Нужно же как-то компенсировать получателю средств потери, связанные с ожиданием денег! Размер дисконта зависит от множества факторов: финансового состояния векселедателя, времени оплаты, ситуации на рынке. Но и это не новость для профессионального финансиста. Ведь в этом смысле вексель мало чем отличается от любых других долговых обязательств.

Вексель — это ценная бумага, обеспеченная обещанием векселедателя заплатить векселедержателю определенную сумму в определенный срок. По сути вексель, выданный одной компанией другой, ничем не отличается от долговой расписки и является формой займа (ст. 823 ГК РФ). Однако, как только первый векселедержатель передает вексель другой компании (вексель третьего лица), эта ценная бумага тут же становится имуществом и средством оплаты, а не займом (ст. 128, 143 ГК РФ). Таким образом, векселя третьих лиц можно использовать в качестве законного средства оплаты на территории России — вместо денег.

Вексель — одна из самых древних ценных бумаг, которая появилась в Италии в XII веке, а в России в XVIII, после начала активной торговли с Германией. Ныне в РФ операции с векселями регулируются принятым 11 марта 1997 года ФЗ № 48 «О переводном и простом векселе», а также отдельными положениями Гражданского и Налогового кодексов. Согласно этим нормативным документам, передать вексель очень просто. Достаточно на его оборотной стороне сделать передаточную надпись — индоссамент. В этом случае деньги по векселю получит лицо, указанное в передаточной надписи.

Оплата векселем — разумный ход, особенно если бизнес сталкивается с нехваткой оборотных средств. Использовать можно как собственные векселя, так и бумаги других предприятий. Например — банков и крупных корпораций, что позволяет всем участникам сделки не испытывать особых волнений в части ликвидности используемых при взаиморасчетах документов.

Однако на практике все несколько сложнее. Так, нередко возникает ситуация, когда компания, даже обладая необходимыми средствами, оказывается не в состоянии распоряжаться ими в силу внешних ограничений. Например, из-за ареста счета или имущества (по нынешним временам — опять-таки случай не редкий). В таком случае юристы рекомендуют использовать векселя вспомогательных фирм, чтобы сохранить платежеспособность и привычный деловой ритм. Чаще всего подобную схему применяют производственные предприятия, владеющие дочерними сбытовыми фирмами. Впрочем, к тому же методу могут прибегать и непроизводственные компании.

Для использования схемы, помимо основной фирмы, как правило, требуется участие еще двух юридических лиц. Предположим, у головной компании холдинга арестован счет, и она технически не способна расплатиться с поставщиками. «Вспомогательное» юрлицо эмитирует вексель и передает его с дисконтом сбытовой компании холдинга. Та, в свою очередь, вручает бумагу проблемной фирме — в оплату поставленных товаров. «Проблемная» компания расплачивается векселем со своими поставщиками, которые в тот же день получают деньги во вспомогательной фирме. Таким образом испытывающее трудности с ликвидностью предприятие получает реальный шанс рассчитаться с поставщиками даже при заблокированном счете. По крайней мере, в теории.

Понятно, что «проблемная» компания холдинга должна финансировать еще и текущую деятельность. Что же, и эта задача решаема — обещают авторы вексельных схем. Другие компании холдинга могут передавать ей наличные средства по договору об оказании финансовой помощи или предоставлении займа. Главное — безупречно, с юридической точки зрения, «завести» деньги на вспомогательное юрлицо.

Крупные производственные холдинги чаще всего используют в качестве вспомогательных фирм упомянутые сбытовые подразделения или другие подконтрольные фирмы, способные выступать в роли агентов или представителей. Эта схема также довольно проста. Дочерняя сбытовая компания реализует товар, получает выручку, а затем покупает на эти средства векселя у вспомогательной фирмы. Если у основной компании возникают проблемы, расчеты также ведутся с помощью векселей (см. схему). В некоторых случаях вспомогательная компания и сбытовое подразделение могут являться одним и тем же лицом, однако юристы рекомендуют по возможности избегать подобных ситуаций (см. действия 1 и 2 на схеме).

Чтобы отвести от себя подозрения ревизоров, вспомогательное юрлицо должно вести реальную деятельность. В частности, речь может идти об оказании различных услуг холдингу. Зато отношения между компаниями холдинга могут быть оформлены одним из множества способов. Для реализации вексельной схемы подойдут и договор комиссии, и агентский договор, и договор о совместной деятельности, а также договоры аутсорсинга, подряда и другие.

— При использовании этой схемы многое зависит от региона России, в котором расположены организации. Например, в Москве и Санкт-Петербурге такая модель выглядит довольно безопасной, как и в республиках Северного Кавказа. Но вот в Сибири и на Дальнем Востоке подобные операции могут вызвать повышенный интерес у местных налоговых органов, — предостерегает член Палаты налоговых консультантов Борис Казанов. — Обычно эту схему применяют организации-производители, которые создают отдельное сбытовое подразделение. Каждая из сделок в цепочке является законной, но при проверке всей цепочки возникает риск переквалификации сделок. А значит, нужно быть готовыми к спорам с фискальными органами.

Чтобы не привлекать излишнего внимания контролирующих органов и не порождать дополнительных проблем, дисконт по векселю должен соответствовать требованиям статьи 269 Налогового кодекса (это ограничение распространяется на сделки первого уровня). Прежде всего, дисконт не должен превышать предельно допустимых процентов по займу (сегодня этот показатель равен 15% при расчетах в валюте или увеличенной в полтора раза ставке рефинансирования ЦБ при расчетах в рублях). Если этот предел будет превышен, эмитент векселя наверняка столкнется с повышенным интересом к себе со стороны «органов», включая отделы по борьбе с экономическими преступлениями МВД и налоговые инспекции.

На сделки второго уровня (когда вексель третьего лица передается в оплату товаров) также налагаются ограничения. Для того чтобы налоговые инспекторы не могли оспорить сделку, при передаче векселя его цена не должна отличаться более чем на 20% от цены аналогичных ценных бумаг (п. 6 ст. 280 Налогового кодекса). Таким образом, предельный «конечный» дисконт может составить около трети от номинала векселя.

В налоговом учете компаний, не являющихся профессиональными участниками рынка ценных бумаг, операции с векселями должны учитываться отдельно от остальных. Убытки, полученные по операциям с векселями (когда вексель продан за сумму меньше цены покупки), не уменьшат прибыль от основной деятельности. Сделано это для того, чтобы исключить использование дисконта в качестве повода для снижения налога на прибыль.

Каждая из описанных операций по отдельности (если они соответствуют законодательным ограничениям) действительно является вполне безобидной. Тем не менее, удобство и довольно широкое распространение вексельных схем привели к тому, что подобные сделки по традиции являются объектом повышенного внимания со стороны налоговых и других контролирующих органов. И совершенно не важно, совершались эти операции для того, чтобы обойти заблокированный счет, или всего-навсего являлись попыткой сохранить деловую репутацию на фоне нехватки средств (в условиях кризиса воспользоваться оперативным кредитом стало не так-то просто).

— Если компания активно использует расчеты векселями, особенно когда действует решение о приостановлении ее операций по счетам, с высокой вероятностью можно предполагать: в такой организации скоро произойдет выездная налоговая проверка, — констатирует советник государственной гражданской службы второго класса Константин Смильгин.

— Налоговое ведомство постоянно систематизирует накопленные знания, а также опыт выявления, пресечения и предупреждения налоговых правонарушений, — подтверждает руководитель департамента налогов и права компании «Независимые директора» Надежда Ермилова. — Различные операции с использованием векселей много раз попадали в обзоры ФНС как «высоко рискованные» и обладающие признаком «схемности». Достаточно изучить приказ ФНС от 30 мая 2007 года № ММ-3-06/333@. Кроме того, вексельные расчеты считаются признаком налоговой недобросовестности компании в глазах ФНС.

Некоторые специалисты полагают, что эту схему можно обезопасить. Чтобы избежать проблем, эмитирующей вексель вспомогательной компании достаточно вести реальную деятельность. «Внутри холдинга такой фирме разумно передать управленческие функции или обслуживание компьютеров всей группы компаний, переведя в нее двоих-троих специалистов», — советует налоговый консультант Борис Казанов. Иными словами, речь идет о попытке «размыть» вексельные операции в потоке финансовых проводок.

Другие эксперты считают, что эта схема как раз весьма опасна, причем для всех участников операции. «Безопасной можно считать лишь деятельность без схем с полной уплатой всех налогов, — уверена Надежда Ермилова. — Любая схема, как правило, содержит те или иные признаки недобросовестности. При этом можно отчасти снизить риски. Например, не допускать по таким сделкам появления дополнительных неблагоприятных условий, в том числе — «миграции» компаний-участников между налоговыми инспекциями».

Следует упомянуть еще об одной проблеме. Это риск — пусть и невысокий — уголовного преследования. В условиях, когда счет компании заблокирован, органы внутренних дел могут расценить оплату векселем как сокрытие имущества. «За это преступление предусмотрена уголовная ответственность по статье 199.2 Уголовного кодекса Российской Федерации, — напоминает адвокат Московской коллегии адвокатов «Защита» Константин Молчанов. — В период, когда операции по счету приостановлены, расчеты векселями и наличные займы могут послужить поводом для проверки. Если проблемы возникнут, важно доказать, что компания не укрывала имущество или денежные средства. По крайней мере, сегодня существует положительная судебная практика. В частности, определение Верховного Суда РФ от 25 мая 2005 года № 55-о05-1».

С этим выводом согласна и Надежда Ермилова: «В таком случае о сокрытии имущества речи не идет. Ценные бумаги третьих лиц — такое же имущество, как и любое другое. Легко доказать, что его никто не прячет, не «уводит».

Увлекательная игра с властями в «кошки-мышки» — вполне цивилизованная практика, распространенная во всем мире. Любой бизнес стремится к экономии. Потому-то юристы и аудиторы давно стали одними из самых высокооплачиваемых специалистов. Но и чиновники не дремлют, наращивая арсенал средств слежения и контроля. Скорее, проблема в другом. При всех заявлениях о «поддержке бизнеса» в условиях кризиса государство так и не транслировало предпринимателям четких ответов на многие вопросы. А вопросы есть. Например, стоит ли использовать вексельные схемы оплаты, сохраняя товарооборот и репутацию надежного делового партнера, но одновременно вызывая повышенный интерес контролеров? С другой стороны, избегающая вексельных схем компания может быть кристально чистой с точки зрения фискальных органов, но растерять при этом клиентов и поставщиков. Что выбрать?

Ответ, разумеется, остается за руководителями каждого конкретного бизнеса.

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.