для чего нужны сбережения основы финансовой грамотности

Финансовая грамотность: как не потратить всю зарплату и заработать больше

Что такое финансовая грамотность

Это набор навыков и знаний, которые помогают не тратить лишнего и приумножать накопления. К ним относятся планирование бюджета, знание кредитных и страховых продуктов, умение распоряжаться деньгами, правильно оплачивать счета, инвестировать и откладывать.

Среди стран G20 население России не добирает до средних показателей по уровню финансовой грамотности. Но чтобы повысить ее, достаточно освоить теоретические азы и прикладные приемы. Это позволит не переживать по поводу долгов и непредвиденных ситуаций, быть спокойным за свое долгосрочное будущее и достойно жить в настоящем.

Финансовая грамотность похожа на школьный предмет. Вы начинаете с базовых принципов и со временем осваиваете все больше полезных инструментов.

Фирма по финансовому консультированию Ramsey Solutions вывела три основных подхода, которыми пользуются люди, умеющие обращаться с деньгами.

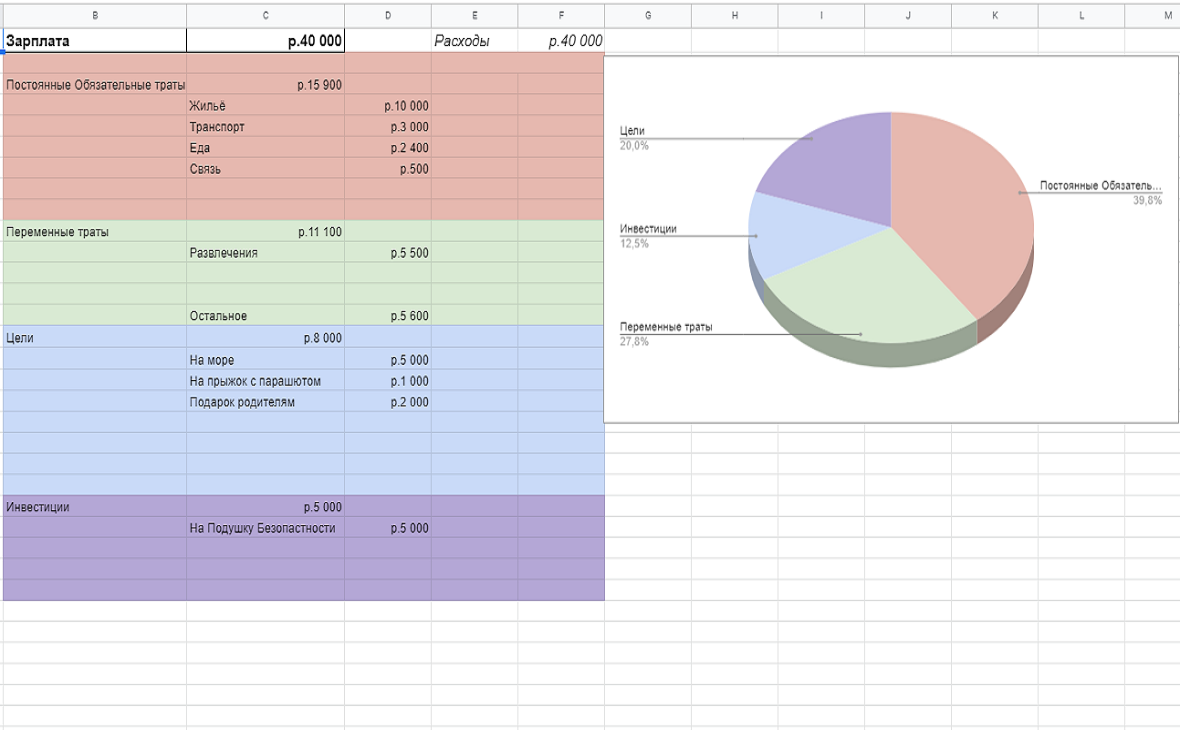

Вести ежемесячный бюджет. Чтобы научиться тратить меньше, чем вы получаете, следует вести бюджет. Нужно учитывать доходы: зарплату, инвестиции, налоговые вычеты; фиксированные расходы: арендные, коммунальные и кредитные платежи; переменные издержки: питание, покупки, поездки и развлечения; сбережения.

Формировать «подушку безопасности». Она спасет в чрезвычайной ситуации вроде потери работы или серьезной поломки машины. Минимальный размер резервов — доходы за 3-6 месяцев, оптимальный — за 12 месяцев. Например, с зарплатой в ₽50 тыс. минимальная подушка безопасности будет ₽150-300 тыс., а оптимальная— ₽600 тыс. Если у вас есть дети, резервы нужно увеличить.

Инвестировать в будущее. Нельзя брать новые кредиты, пока не выплатили текущие, а также тратить кредитные деньги на развлечения и одежду. Стоит задуматься о пенсионных отчислениях и страховании, вкладывать в обучение и покупать только ту технику, которая нужна для работы. Например, если вы дизайнер, хорошим приобретением будет мощный компьютер, который потянет сложные программы по 3D-моделированию и поможет больше зарабатывать.

Как оценить свою финансовую грамотность

Чтобы оценить свои навыки управления деньгами, честно ответьте на десять вопросов. За каждое «да» ставьте себе один балл. Чем больше баллов, тем выше финансовая грамотность.

Как повысить финансовую грамотность

Правильное отношение к деньгам — основа жизненной философии финансово грамотного человека. Для этого нужно развить финансовое мышление и поддерживать дисциплину.

Планируйте бюджет

Заведите таблицу в Excel, тетрадь или воспользуйтесь специальными приложениями вроде «Домашней бухгалтерии». Сначала просто записывайте все свои траты и сегментируйте их. Фиксированные расходы — это плата за аренду, ипотеку, кредиты и коммунальные услуги, переменные — все остальное. Они могут включать деньги на еду, одежду, развлечения, отдых, товары для дома и уход за собой. Также складывайте все свои доходы.

Через три месяца проанализируйте, сколько потратили и получили, и подумайте, от чего можно отказаться в будущем. Это будут трудные решения, но они помогут сократить издержки. Планируйте бюджет так, чтобы откладывать определенную часть денег. Будьте честными и реалистичными. Нужно вычесть из доходов сбережения и фиксированные расходы. В разницу придется уложить все переменные траты. Можно воспользоваться удобным шаблоном «Т—Ж».

Одна из рабочих схем планирования бюджета — правило 50-30-20. Если следовать ему, 50% денег должны уходить на необходимые фиксированные расходы, 30% — на необязательные переменные и 20% — на сбережения и инвестиции.

Делайте сбережения

Откройте сберегательный счет и настройте автоматическое пополнение с каждой зарплаты. Размер отчислений определите исходя из запланированного бюджета. Для начала это может быть сумма в несколько тысяч рублей. Деньги в банке будут расти также за счет процентов. Эксперты советуют хранить их в нескольких валютах.

Например, доцент кафедры экономической теории РЭУ им. Плеханова Татьяна Скрыль считает, что лучше держать часть средств в рублях, а часть — в долларах. А аналитик ГК «ФИНАМ» Андрей Маслов советует делать ставку на евро и защитные валюты.

«Все же, что касается валютных вложений, наиболее консервативным способом именно сбережения средств и их постепенного приумножения будут вложения в защитные валюты, такие как швейцарский франк или японская иена. Тот же евро чувствовал себя в 2020 году заметно лучше американского доллара, потому и держать средства в этой валюте было гораздо безопаснее и выгоднее», — объясняет Маслов.

Сберегательный счет — это дополнительные накопления к пенсии и резерв на серьезные нужды, такие как внеплановые медицинские расходы и непредвиденные обстоятельства. Не снимайте деньги на покупки ради удовольствия, а потраченное старайтесь как можно быстрее восполнить.

Измените отношение к покупкам

Мышление устроено так, что иногда нам трудно воздержаться от импульсивных приобретений даже с распланированным до мелочей бюджетом. На это влияют реклама, маркетинг, окружение, обстановка и внутреннее состояние, когда мы принимаем решения. Но существуют несколько приемов, которые помогут не попасться на уловки брендов и собственного мозга.

Сделайте паузу, если не понимаете, действительно ли вам нужна понравившаяся вещь. Отложите покупку как минимум на 24 часа, а лучше — на несколько дней. По прошествии этого времени будет проще разобраться, стоит ли тратить деньги.

Используйте тест незнакомца, чтобы определить для себя ценность покупки. Представьте, что вам предлагают бесплатно получить то, что хотите, или эквивалентную сумму денег. Если выбрали второе, вещь вам ни к чему.

Не делайте шопинг поощрением. Найдите другие источники удовольствия. Вместо прогулок по торговому центру лучше отправиться в парк или музей, заняться спортом, принять ванну, перечитать любимую книгу или посмотреть интересный фильм.

Будьте осторожны с кредитами

Берите займы только в случае крайней необходимости или на действительно нужные вещи, которые станут хорошей инвестицией. Такими могут быть покупка жилья или средств для работы и производства, а также оплата лечения. Не совмещайте несколько кредитов и берите новый, только когда погасите предыдущий.

Если собираетесь завести кредитную карту, придется продумать, как извлечь из этого наибольшую выгоду. Сравните предложения банков, изучите ограничения, системы штрафов и вознаграждений. Будьте осторожны — не тратьте больше денег, чем сможете вернуть в течение беспроцентного периода, не выходите за лимиты и не допускайте просрочек. Вам нужно обозначить ситуации, когда и как вы пользуетесь кредиткой, и с ответственностью следовать этому плану.

Лучшие условия в банках получают люди с хорошим персональным кредитным рейтингом (ПКР). Это оценка платежеспособности и надежности, основанная на кредитной истории. По шкале НБКИ она может лежать в пределах от 300 до 850 баллов. Заявления заемщиков с ПКР 800-850 баллов одобряются в 71% случаев, а до 600 — только в 24%. Узнать свой рейтинг можно на сайте НБКИ.

Урок финансовой грамотности Тема: Личные сбережения

Материалы методической разработки урока финансовой грамотности могут быть использованы в 6-7 классах при проведении уроков, внеклассных мероприятий. Представленные материалы урока имеют практико-ориентированный характер.

В процессе урока у обучающихся формируются новые понятия. Происходит актуализация собственного опыта. В процессе индивидуальной и групповой работы у детей развивается навык взаимодействия с другими обучающимися, прививается навыки работы с различными источниками информации.

Просмотр содержимого документа

«Урок финансовой грамотности Тема: Личные сбережения»

Урок финансовой грамотности

Тема: Личные сбережения

Цель: познакомить учащихся с формами и способами сбережения личных средств;

1. Составить план личных доходов и расходов на определенный период.

2. Анализировать статьи дохода и расхода за определенный промежуток времени.

3. Определение личных приоритетных статей доходов и расходов.

4. Воспитывать умению рационально вести учет расходов.

Личностные: социально-ориентированный, планирование деятельности

Метапредметные: моделирование, поиск информации, работа в паре и группах

Предметные: специальная терминология, учет доходов и планирование расходов

Новые понятия и терминология: цена выбора, доход, расход, бухгалтерия, сбережения, вклад, недвижимость, ценные бумаги, постоянные расходы, переменные расходы, непредвидимые расходы

Педагогический инструментарий (методы и приемы): интерактивная лекция, беседа, создание воспитывающих ситуаций, опрос, самопроверка, групповая дискуссия, анализ и установление причинно-следственных связей, планирование, справочная литература

Формы организации учебной деятельности: фронтальная работа, индивидуальная, в парах, групповая

I. Организационный момент

1. Проверка готовности класса к уроку.

2. Организация рабочего места

II. Актуализация знаний и умений учащихся.

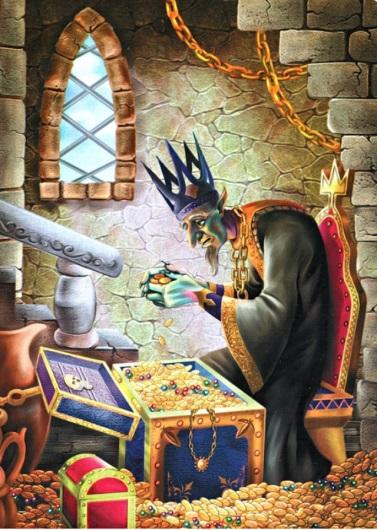

Там ступа с Бабою-Ягой

Идет, бредет сама собой;

Там царь Кащей над златом чахнет;

Беседа по поэме А.С. Пушкина «Руслан и Людмила».

2. В чем разница между накоплением и сбережением?

3. Хотели бы вы стать богатым, как Кащей? (Ответы учащихся)

III. Мотивация учебной деятельности учащихся. Сообщение темы и задач урока.

Учебная ситуация. Саша давно мечтал, чтобы родители купили ему новый планшет Apple iPad 10.2. Однажды в крупном торговом центре он увидел свою мечту! И цена вроде ничего, всего 37 990. Об этом он за ужином сообщил родителям …

Ребята, как отреагировали родители Саши?

1. Согласились завтра же пойти в магазин и купить, но откажутся от покупки ноутбука для сестры-студентки.

2. Согласились купить в течение месяца.

3. Согласились купить через 3-4 месяца, но не поедут отдыхать на море всей семьей во время отпуска.

Из предложенных вариантов выберите один, объясните, почему был сделан такой выбор. Можете предложить свой вариант, можно дополнить предлагаемые варианты ответов. Учитель делает вывод: цена выбора.

Объяснение учителя с элементами беседы.

Не существует единственного правильного показателя, характеризующего величину сбережений. Тем не менее, создание сбережений является рациональной стратегией, так как сбережения обеспечивают финансовую безопасность в случае различных непредвиденных событий и являются источником дополнительного дохода, если размещается под некоторую процентную ставку.

2. Какой способ хранения сбережений наиболее распространен? (Ответы учащихся. Вложить в банк под проценты. Купить акции, ценные бумаги …)

3. Знаете ли вы о других способах хранения сбережений? (Ответы учащихся. Покупка ценных бумаг, ювелирных изделий, предметов антиквариата, произведений искусства. Но наиболее надежным способом размещения накопленных средств может быть приобретение недвижимости (квартир, дач, земельных участков, производственных зданий и т.д).

2. Мотивы сбережений

Сбережение части получаемых доходов связано со следующими мотивами:

— сбережение временных доходов;

— сбережения на черный день и на старость;

— приобретение товаров длительного пользования;

— передача сбережений детям.

3. Величина сбережений

Необходимый размер сбережений зависит от личных предпочтений, уровня дохода, продолжительности периода трудоспособности, доступности и качества финансовых услуг и т.д. В популярной литературе, посвященной личным финансам, есть разные подходы к формированию личных сбережений.

Как вы думаете, какие расходы можно отнести:

а) к постоянным? б) переменным? в) непредвиденным? (Ответы учащихся)

Распределите по видам расхода: расходы на связь, интернет еда, коммунальные платежи, аренда помещения, налоги, поездка на общественном транспорте, электроэнергию, покупка бытовой техники, покупка лекарств,

4. Факторы личных сбережений

Составление бюджета включает три основные фазы

Постановка финансовых целей

Факторами личных сбережений являются величина дохода и размер накопленного богатства.

Величина дохода зависит от размеров дохода. Например, при низких доходах сбережения очень затруднительны. Однако, по мнению специалистов по личным финансам, к сбережениям нужно стремиться и ни в коем случае не допускать накопления долгов.

Размер накопленного богатства. При достаточном размере доходов люди обычно перестают задумываться о том, чтобы сберегать. Иногда люди стремятся больше тратить, чем копить. У них может складываться ощущение того, что размер накопленных активов достаточен для того, чтобы можно было позволить себе высокие стандарты потребления.

Практически каждая современная семья планирует свой бюджет, чтобы доходы несколько превышали расходы. Это делается для того, чтобы в семейном бюджете оставалось какое – то количество избыточных денег. Эти сбережения нужны, чтобы располагать определенным резервным фондом. Не на «черный день», а на всякий случай. Жизнь полна неожиданностей, в том числе и таких, которые потребуют материальных расходов. Эти сбережения необходимы и для того, чтобы собрать деньги на солидное приобретение.

V. Первичное закрепление

Ответить на вопросы:

1. Каковы мотивы твоих сбережений?

2. Как может варьировать величина твоих сбережений в течение года?

3. Где хранить деньги?

4. А зачем нужны сбережения?

5. Как лучше хранить накопленные сбережения?

6. Может ли каждый член семьи иметь свой собственный бюджет?

7. Знаете ли вы, сколько денег тратят родители за неделю?

VI. Закрепление. Практическая работа. Составление таблицы личных доходов и расходов

Уроки финансовой грамотности: что заставляет нас копить и инвестировать

Опыт читателей Т—Ж

Собрали новую пачку уроков финансовой грамотности, которые усвоили читатели Т—Ж: как они пришли к тому, что нужно копить и инвестировать.

Это истории читателей из Сообщества Т—Ж. Собраны в один материал, бережно отредактированы и оформлены по стандартам редакции.

Финансовые трудности в семье

Возраст: 24 года

Работа: 🌚

Доход: 65 000 Р в месяц

Год назад я переехала в Москву и сейчас нахожусь на пути к финансовой грамотности.

Когда я была ребенком, мой папа делал попытки научить меня пользоваться деньгами, но не слишком активные — просто раз в несколько месяцев проводил беседы. Мама никогда деньги не откладывала и, соответственно, меня этому тоже не учила. Пришлось всему учиться во взрослой жизни.

Ценность денег начала осознавать только тогда, когда стала получать больше, чем давали родители. До этого я просто сидела дома, жила на деньги отца и вообще не видела смысла работать, потому что все равно зарабатывала меньше, чем он мне давал.

Лет до 22 я считала, что родители меня всем обеспечат.

Но когда у нашей семьи возникли финансовые трудности и мне пришлось переехать на съемную квартиру, я поняла, что на собственное жилье и машину мне придется зарабатывать самой. От цен на недвижимость я до сих пор в шоке, но стараюсь понемногу копить на первый взнос по ипотеке.

До 24 лет я ничего не откладывала, хотя имела возможность это делать. Вместо этого спускала все на досуг, одежду и путешествия. Копить начала тогда, когда стали оставаться неизрасходованные деньги с зарплаты. За несколько месяцев уже успела сформировать хорошую подушку безопасности, а еще купила новый телефон — сама, без кредита.

Но планировать бюджет я так и не стала. Не хочется записывать каждую свою трату и экономить на маленьких радостях жизни вроде встреч с подругой в кафе. Еще я езжу на такси, когда опаздываю на работу. Поэтому стараюсь раньше выходить из дома, чтобы успеть на автобус. А зимой я часто покупала себе что-то из одежды, когда оставались деньги. Теперь внушаю себе, что у меня нет столько времени, чтобы «выгулять» всю свою одежду, поэтому и новая мне не нужна.

Если бы я могла изменить что-то в прошлом, то точно начала бы откладывать раньше, хотя бы по несколько тысяч. А еще открыла бы вклад, когда процент был выше, и не тратила бы столько на одежду.

Как поставить цель и не бросить ее

Гособлигации в подарок от родителей

Я бывший журналист, веду телеграм-канал про финансы и банки. Считаю себя финансово грамотным, хотя тоже допускал ошибки.

Сейчас я накопил небольшую подушку безопасности. Имею представление о том, как действуют мошенники, — я про них часто пишу.

Моя вредная финансовая привычка — много тратить на пиво. Пузо растет, а кошелек худеет. А самой большой финансовой ошибкой стала покупка старых майнеров S9 по завышенной цене. Приобрел их и прогорел.

Самому себе в прошлом я бы посоветовал перевести часть денег в евро, тщательно исследовать рынок перед покупкой и планировать бизнес.

Наблюдение за тем, как другие относятся к деньгам

Возраст: 25 лет

Работа: основала свой фонд

Доход: 🌚

Работала архитектором в крупной компании, но со временем поняла, что хочу заниматься экономикой. Поэтому ушла, открыла с партнером свой фонд по предоставлению различных услуг и сейчас живу на пассив.

Считаю себя финансово грамотным человеком, но не гуру. Постоянно учусь и понимаю, что многого не знаю. Мое освоение финансовой грамотности происходило от обратного. Я с детства видела неправильное отношение к деньгам у одних людей и четкие, правильные установки у других. Конечно, я хотела жить, как те, другие, поэтому копила: то монетку найду, то мелочь со сдачи можно взять, то натолку ягод и встану у пня продавать сок.

Осознания ценности денег у меня не было. Нет его и сейчас. Деньги — это средство достижения цели, но не сама цель.

Конечно, я не вела себя как совсем экономный человек. Периодически ходила с подругой в пиццерии, мы часто покупали булочки или что-нибудь такое. Но на остальные деньги я приобретала подарки родным на праздники, а лет с 14 начала сама собирать себя в школу — покупать форму и канцелярку. А в 16 мне пришлось прекратить работать и заниматься велоспортом, так как началась активная подготовка к ЕГЭ. Продолжить удалось только на третьем курсе: совмещала очное образование с работой не по профессии.

Так что бюджет я планировала с детства.

Моя самая большая финансовая ошибка — реклама во «Вконтакте». Я просто не умею ее настраивать. Впрочем, это не та сумма, которую стоит называть ошибкой. Так что совершить настоящую ошибку мне еще предстоит. А вредные финансовые привычки я, наверное, давно у себя отбила. Наоборот, сейчас учусь, заходя в магазин, слушать свои желания и брать что-нибудь сверх списка.

Чем хвастаться в финансовом плане, тоже не знаю. Фонд потихоньку растет. Мне удается помогать людям разбираться в показателях, отчетах компаний и понимать, что со всем этим делать. Мои инвестиции тоже растут. Скоро закрою цель — 1 000 000 Р в активах, — и можно будет уже двигаться дальше: подбирать где-нибудь участок, распределять активы, задумываться о детях.

«Бедный папа»

Возраст: 39 лет

Работа: предприниматель

Доход: 70 млн рублей в год

Считаю себя финансово грамотным, потому что гармонично развиваю четыре интеллекта: IQ, PQ, EQ и SQ.

В детстве я копил карманные деньги, которые увеличивались за хорошие результаты в учебе. Но у меня был «бедный папа», который учил работе, а не процветанию. Я видел, что мои родители все время трудятся — и все равно не достигают финансовых целей семьи. Освоить искусство финансов мне позволили книги, математическое и финансовое образование, а также опыт предпринимательства.

Планировать свой бюджет и откладывать финансовую подушку я начал, когда узнал, что такое баланс, P&L и cash flow.

Начало семейной жизни

Возраст: 27 лет

Работа: 🌚

Доход: до 25 000 Р в месяц

Ценность денег я осознавала с самого детства, потому что выросла в бедной семье. С 10—11 лет начала понемногу подрабатывать. Получала примерно 1000—1500 Р в месяц, копила и тратила на одежду.

Обращаться с деньгами меня научило профильное высшее образование по специальности «финансы и кредит», а также «Ютуб» и финансово грамотный друг семьи. Сейчас я на уровне любителя интересуюсь инвестициями и имею брокерский счет, сама веду бюджет в нашей семье.

Планировать бюджет наша семья начала пять лет назад, сразу после того, как мы с мужем стали жить вместе. Копить финансовую подушку мы начали менее двух лет назад в связи с тем, что муж менял профессиональную деятельность: это было связано с высокими рисками и просадкой в семейном доходе. Сейчас у нас обязательное правило: откладывать 10—20% общего семейного бюджета в финансовую подушку и на инвестиционные счета.

Декрет

Лет до 30 я бюджетом особо не занималась и сейчас считаю это большим упущением: могла бы уже отложить неплохую сумму.

Необходимость накоплений осознала уже после появления ребенка, стала подробно изучать этот вопрос. Именно в декрете я поняла, что деньги будут не всегда. Вчера ты мог себе позволить все, а сегодня ты безработный. Если у тебя еще и ипотека, то становится совсем грустно.

Жить на одну зарплату мужа мне было непривычно. Ни морально, ни финансово меня это не устраивало.

Считаю, что вредных финансовых привычек у нас нет. В офис чаще всего берем еду из дома, раз-два в неделю можем пообедать в кафе. Любим гулять в парках, кататься на велосипедах. Вдвоем по ресторанам не ходим, только с друзьями, но это тоже один-два раза в месяц. В кино бываем редко и лишь с ребенком. На все это уходит небольшая часть бюджета, мы ее обычно даже не закладываем. Хотя обе зарплаты, мою и мужа, мы сразу при получении делим на несколько частей: обязательные траты, то, что нужно отложить, и то, что остается на жизнь. Всегда хочется большего, стараемся повышать доход и искать новые варианты заработка.

Самой себе в прошлом я бы дала совет начать копить пораньше. Если так сделать, то в 30 лет станешь миллионером! Так и говорю сейчас своему ребенку. Сложный процент работает, поэтому чем дольше срок, тем лучше результат.

Работа в банке

Возраст: 42 года

Работа: руководитель банковского офиса

Доход:

Мне 42 года, и я уже почти 20 лет работаю в банковской сфере. За это время поднялась по карьерной лестнице от сотрудника бухгалтерии до руководителя офиса. Считаю себя финансово грамотным человеком, так как у меня не возникает ситуаций, когда нет денег на жизнь.

Зарабатывать я стала с 17 лет, совмещала учебу в вузе с работой. Во время студенчества подрабатывала и эти деньги тратила на крупные покупки себе — например, шубу или дополнительное обучение.

Первую квартиру купила в 20 лет. Получила наследство, а недостающую сумму пришлось копить, занимать у знакомых и в нужный срок все отдавать, потом снова перезанимать и возвращать. Так продолжалось около полугода, но я ни разу никому не задержала оплату.

Финансовый опыт пришел в банке: здесь я как раз начала копить и открыла свой первый вклад. По мере появления новых банковских продуктов, таких как инвестиционное и накопительное страхование жизни, брокерское обслуживание и прочее, начинала использовать и их для накоплений. Проходила различные тренинги, слушала и читала книги о финансовой грамотности.

Подушку безопасности начала создавать после рождения первого ребенка, ближе к 30 годам. Сейчас я стараюсь сформировать себе пассивный доход к старости. Считаю, что человек сам должен обеспечить себе его к пенсии. Всегда пользуюсь страховками на разные случаи жизни: страхую квартиру, машину, дачу, здоровье, так как считаю, что лучше заплатить небольшую сумму, чем в случае неприятностей оплачивать большие счета. Коплю на обучение детей. Открываю вклады на разные цели: один на отпуск, другой на машину и так далее. После получения зарплаты сразу откладываю часть на вклады и инвестиционные программы.

Импульсивные покупки у меня случаются, но довольно редко. Готовим в основном дома, но пару раз в месяц можем сходить куда-нибудь поужинать или заказываем еду на дом. Вредных привычек у меня нет, поэтому нет и лишних затрат.

Мечты о собственном жилье

Возраст: 31 год

Работа: директор маленького магазина в большой федеральной сети

Доход: до 47 000 Р в месяц

Не считаю себя финансово грамотным человеком, потому что только учусь этому. Теории знаю много, но на практике часто эмоции берут верх.

В 22 года пришло осознание, что так будет не всегда, и я начала копить. Но у меня никогда не получалось откладывать на черный день — только на какую-нибудь цель. Первой грандиозной целью стал первоначальный взнос на ипотеку, которую я взяла в 23 года. Но потом я узнала, что беременна, и поняла, что придется сильно потратиться, чтобы приобрести все необходимое для малыша. Уйдя в декрет, я потерпела финансовое фиаско: залезла в огромные долги, потому что не смогла отказаться от мечты иметь свое жилье. Но потом потихоньку началась моя карьера в розничной сети, и на сегодняшний день оставшийся долг по ипотеке — миллион рублей. В планах закрыть его за пять лет.

Когда мне нечем было платить, я не продала ипотечную квартиру и не попросила отсрочку платежа — вообще не делала с этим ничего, только залезала в еще большие долги, чтобы ежемесячно платить за ипотеку. Сейчас я считаю это большой финансовой ошибкой, но, может, тогда мне просто не хватило знаний, чтобы понять, что можно сделать в такой ситуации.

Теперь каждый раз, когда рука чешется что-то купить, я иду на брокерский счет и покупаю акции.

Ремонт

Возраст: 36 лет

Профессия: менеджер по закупкам

Доход: 🌚

Мама растила нас с сестренкой одна, работая на 100500 работах. Мы сами тоже начали работать лет с 14 — мыли полы в офисах после учебы. Помню, как вставали в 4 утра, а приходили домой после 11 вечера. Но не жаловались, понимали, что матери тяжело тащить все на себе. Я даже не считала эти первые заработанные деньги своими, а была горда тем, что помогала маме. За уборку помещений в 2000-х много не платили — хотя и сейчас, наверное, тоже дают копейки. Но все равно эти средства тратились на наши нужды — например, две поездки сестренки в США.

А еще мы не пошли на выпускной, потому что должны были выбрать между ним и покупкой нам новой обуви. Если честно, не жалею: почему-то никогда не была привязана к школе и одноклассникам. Зато мама купила нам красивые туфли.

В 2004 году мы переехали из 17 м² в большую двухкомнатную квартиру в спальном районе Казани — 80 м², три балкона. Мама получила ее бесплатно, всю жизнь проработав в театре.

Свои сбережения никуда не вкладываю. Не разбираюсь в этом, не хочу вникать и вообще не дружу с цифрами. Но сестренка пытается учить меня, и вроде у нее даже немного начинает получаться.

Банкротство бизнеса

Возраст: 38 лет

Профессия: агент по недвижимости

Доход: