если закрыть иис через год что будет

Досрочное закрытие ИИС — что теряет инвестор

Что будет, если досрочно закрыть ИИС? Какова процедура закрытия и чем это грозит инвестору? Есть некоторые нюансы, прописанные в законе, про которые мало кто знает. А незнание закона, не освобождает от ответственности. В итоге это может обернуться дополнительными расходами.

Как закрыть ИИС раньше срока?

Напомним, что ИИС открывается сроком на 3 года и выше. Взамен владелец получает право на налоговые льготы.

Обязанности держать ИИС все три года нет. В любой момент его можно закрыть без проблем.

Отчет срока жизни ИИС начинается с момента заключения договора с брокером на открытие индивидуального счета. А не с даты внесения средств.

Последствия досрочного закрытия ИИС

При выводе средств с индивидуального счета, брокер автоматически прекратит действие ИИС. А вы потеряете право на налоговые льготы.

По умолчанию, пока не выбран вид ИИС, считается что он является типом Б. Или не берутся налоги с полученной прибыли. На всем сроке действия ИИС.

Как только будет подана декларация в налоговую на возврат 13% от суммы внесенных средств, индивидуальный счет превращается в тип А.

При выборе тип Б

Досрочное закрытие ИИС вызовет обязанность по уплате налогов, по ставке 13%. Брокер, являясь налоговым агентом, при выводе средств рассчитает и удержит необходимую сумму. За все время действия ИИС (за каждый год отдельная сумма).

При выборе типа А

Что мы теряем закрывая ИИС типа А?

То есть владелец имел открытый ИИС в течение определенного времени и успел получить налоговый вычет (один или несколько) в виде возврата 13%.

Теряется налоговая льгота. И возникает необходимость вернуть ранее полученные деньги в бюджет. За все года действия ИИС.

И здесь самое интересное.

Почему то эту информацию трактуют неправильно. Или не совсем полно. Как обычно преподносят.

Клиент открыл ИИС. Пополнил его на 400 тысяч. Через год получил 13% или 52 тысячи рублей.

Далее решил досрочно закрыть счет. Ему нужно обязательно вернуть 52 тысячи в бюджет. А вся прибыль остается на руках (за минусом налога на доходы на бирже).

Многие советуют полученные вычеты сразу же реинвестировать. Получая еще большую доходность. Параллельно получая право на дополнительные 13% на возвращенные из бюджета деньги.

4) в случае прекращения договора на ведение индивидуального инвестиционного счета до истечения сроков, указанных в подпункте 1 пункта 4 настоящей статьи (за исключением случая расторжения договора по причинам, не зависящим от воли сторон), без перевода всех активов, учитываемых на этом индивидуальном инвестиционном счете, на другой индивидуальный инвестиционный счет, открытый тому же физическому лицу, сумма налога, не уплаченная налогоплательщиком в бюджет в связи с применением в отношении денежных средств, внесенных на указанный индивидуальный инвестиционный счет, налоговых вычетов, предусмотренных подпунктом 2 пункта 1 настоящей статьи, подлежит восстановлению и уплате в бюджет в установленном порядке с взысканием с налогоплательщика соответствующих сумм пеней.

Пеня начисляется за каждый день просрочки. С даты получения вычета, до момента возврата.

Размер пени зависит от суммы и действующей ключевой ставки Банка России.

Формула расчета за каждый день просрочки: сумма вычета х (процентная ставка / 300).

Обратите внимание! В году 365 дней. А дневная пеня рассчитывается делением ставки на 300.

Годовая просрочка обойдется инвестору в 8,82% годовых.

Это больше, чем дают государственные облигации. Получается, бесплатно попользоваться денежками от государства не получится. Более того, доходность большинства ОФЗ будет ниже, чем сумма штрафа, которую будет нужно уплатить в бюджет.

Пример 1.

Инвестор закрывает ИИС досрочно, после 1 года и получения вычета 52 тысячи. Через 150 дней после получения налогового вычета, владельцем ИИС была возвращена сумма в полном объеме (вместе с пеней).

52 000 х (7,25%/300) х 150 = 1 885 рублей.

Итого: нужно вернуть 52 000 + 1885 = 53 885 рублей.

Пример 2.

Нужно вернуть 104 тысячи + пеню.

За второй год получаем 1 885 рублей (из примера выше).

52 000 х (7.25%/ 300) х (365 + 150) = 6 472 рубля.

Итого: нужно вернуть 112 357 рублей (из них 8 357 пеня).

Каждый квартал Центробанк имеет возможность пересмотреть ключевую ставку: изменить или оставить без изменения.

Дневная пеня за прошлые периоды будет рассчитываться по действующей на тот момент ключевой ставки.

Если в один год была ставка 10%, а в следующий 8%. То с 52 тысяч каждых год просрочки (или невозврата) обойдется 12,17 и 9,73% годовых соответственно.

А нужно ли закрывать

Почему люди досрочно закрываю ИИС?

И здесь на первое место встает необходимая сумма.

Одно дело, если требуется полная сумма средств, находящихся на индивидуальном счете. Другое, если нужна часть суммы, а взять ее кроме как с ИИС ниоткуда.

Есть несколько вариантов минимизации рисков, при возможном возникновении таких ситуаций.

Стоит ли закрывать ИИС сразу после трёх лет использования?

Три года — это минимальный срок владения ИИС, после которого его можно закрывать без потери права на получение налоговых вычетов. Максимального срока владения ИИС законодательством не установлено. Есть ли смысл сразу же закрывать ИИС по истечении трехлетнего периода? Рассмотрим все аргументы «за» и «против».

Согласно Налоговому кодексу, в случае прекращения договора на ведение ИИС до истечения трех лет с даты его заключения вы теряете право на получение налоговых вычетов (подп. 4 п. 3 ст. 219.1 НК РФ, подп. 1 п. 4 ст. 219.1 НК РФ). Если при этом вы получали вычет со взносов, то его придется вернуть в бюджет с уплатой пеней. Если же вы хотели применять вычет с дохода, то его просто не предоставят. В любом случае при досрочном закрытии ИИС положительный финансовый результат будет обложен НДФЛ.

Выгодно ли закрывать ИИС сразу по истечении трех лет использования? На что обратить внимание при принятии решения о закрытии? Разберем в этой статье.

Аргументы «против»: почему не стоит закрывать ИИС

Три года владения ИИС — это минимальный срок, максимального срока не установлено. А значит, вы можете продолжать инвестировать и получать вычеты. Если вы продержали ИИС минимум три года, то в дальнейшем счёт можно закрыть в любой удобный для вас день без потери права на вычет. Однако если вы захотите открыть новый ИИС, его опять придется держать минимум три года, чтобы не потерять право на вычет.

Доходность выше, чем у депозита. При выборе вычета со взносов вы вправе вернуть до 52 000 руб. за каждый календарный год. Расчёт происходит исходя из денежных средств, внесенных на ИИС (до 400 000 р.) за календарный год, но при этом не больше уплаченного НДФЛ по ставке 13% за тот же налоговый период. Плюс, если инвестировать правильно, можно повысить доходный процент. Даже инвестируя на счёте в консервативные и практически безрисковые инструменты, например, облигации федерального займа, вкупе с вычетами вы получаете доходность, которая превосходит процент по депозиту.

Если же вы активный инвестор, то, пополняя ИИС ежегодно до 1 млн рублей, вы можете освободить положительный финансовый результат по операциям с ценными бумагами и производными финансовыми инструментами от НДФЛ, используя вычет на доход. Данный вычет вы получаете единоразово при закрытии ИИС, по истечении не менее трех лет. При данном типе вычета процентная доходность полностью зависит от вас. Мы же, в свою очередь, можем предложить уже готовые решения в виде модельных портфелей. Как показывает статистика, чем дольше открыт у вас ИИС, тем выгоднее становится вычет на доход. О том, какой тип вычета выгоднее, читайте в статье «Выбор типа налогового вычета для ИИС».

Нет удержания налога. В течение всего срока действия договора ИИС налог не удерживается (исключение — налог с купонного дохода и дивидендов), и эти средства можно выгодно вложить, заставить деньги поработать на вас. А вот если вы применяли вычет со взносов, то при закрытии ИИС положительный финансовый результат, образовавшийся за весь период существования ИИС, будет обложен НДФЛ.

Что будет если закрыть ИИС ранее трёх лет?

Согласно законодательству, чтобы не потерять право на вычет, ИИС должен быть открыт не менее трёх лет (подп. 4 п. 3 ст. 219.1 НК РФ, подп. 1 п. 4 ст. 219.1 НК РФ). Если вы закрываете ИИС раньше срока или выводите активы ранее трёх лет, это приведёт к потере права на вычет. А значит, если вы уже успели получить вычет на взносы, его следует вернуть в бюджет, уплатив при этом ещё и пени.

Больше информации по общие ограничения по ИИС в нашей статье.

Процедура возврата следующая: в ближайшее время после того, как вы узнали о потере права на вычет, следует подать декларацию в инспекцию. После представления 3-НДФЛ уплачиваете ранее полученную сумму. А потом ждёте расчёт из налоговой по пеням. Учтите, что конкретных сроков подачи декларации нет, но чем раньше вы ее сдадите и вернёте налог, тем меньше будут пени.

Пример

Иванов Иван Иванович, оператор, г. Коломна.

В марте 2016 года открыл ИИС и внёс 400 000 руб. В 2017 году он подал декларацию за 2016 год и получил вычет в размере 52000 руб. В 2017 году он также внёс 400 000 руб., на основании поданной декларации за 2017 год получил возврат в размере 52 000 рублей.

В 2018 году Иванов снял денежные средства с ИИС, что привело к закрытию счёта. Поскольку право на вычет он потерял, то суммы следует вернуть.

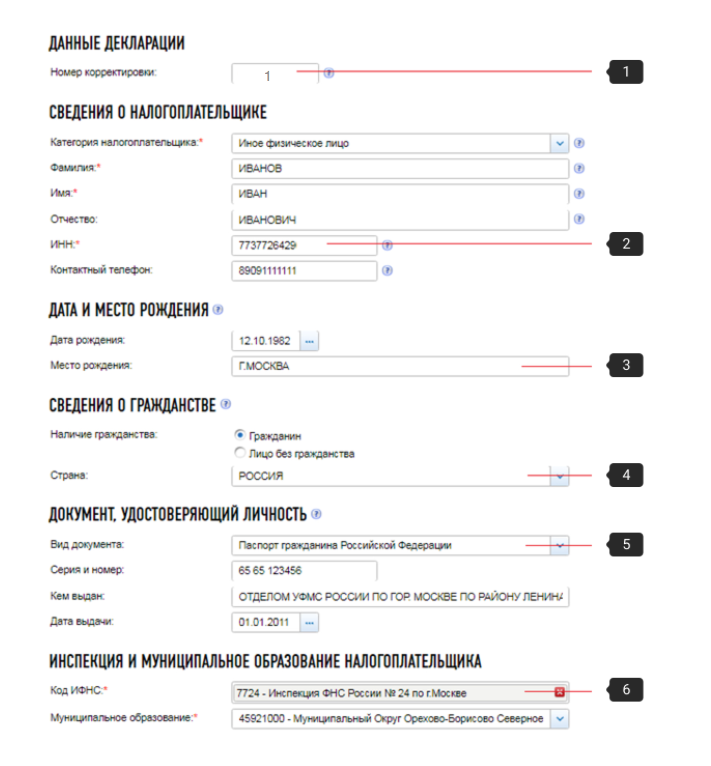

Для этого он подаёт одну декларацию за 2017 год через личный кабинет налогоплательщика. Поскольку первичная декларация с вычетом за 2017 год уже была подана, то следует оформить уточняющую декларацию, которая отменит первичную.

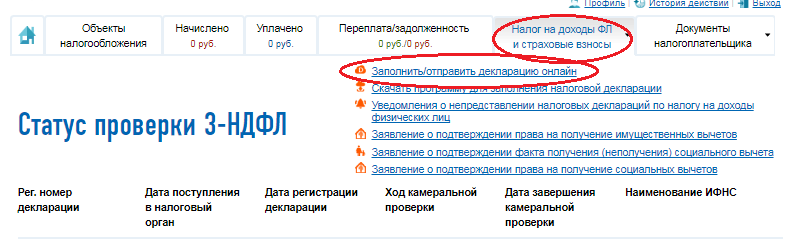

При входе в ЛК в верхнем меню следует выбрать «Налог на доходы ФЛ и страховые взносы», а в нём — пункт «Декларация по форме 3-НДФЛ» → «Заполнить/отправить декларацию онлайн».

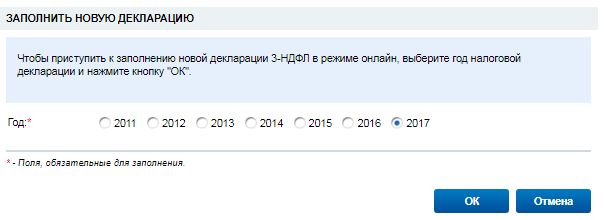

В открывшемся окне нужно нажать кнопку «Заполнить новую декларацию» и выбрать год, за который она будет представлена.

Программа перенаправит на страницу «Данные».

После заполнения личных данных переходим во вкладку «Доходы», нажав кнопку «Далее».

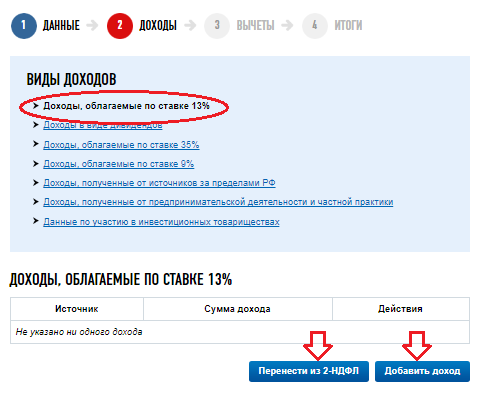

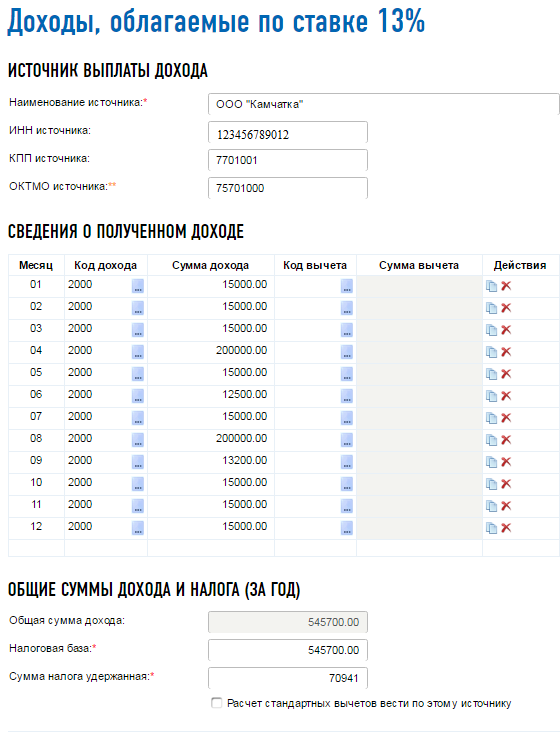

Вносим доходы, которые указывали в первичной декларации за 2017 год. Если инспекция выгрузила вашу справку 2-НДФЛ в программу, то вы сможете автоматически перенести ее данные в заполняемую декларацию. Если справку инспекция ещё не выгрузила, то, нажав кнопку «Добавить доход», вам вручную следует перенести показатели.

Данные для заполнения раздела «Источник выплаты дохода» берутся из пункта 1 «Данные о налоговом агенте» справки 2-НДФЛ. Сведения о полученном доходе переносятся из пункта 3 справки 2-НДФЛ. Общие суммы дохода указываются согласно пункту 5 справки 2-НДФЛ. После сохранения происходит переход на вкладку «Доход». Сохраняем и переходим во вкладку «Вычеты».

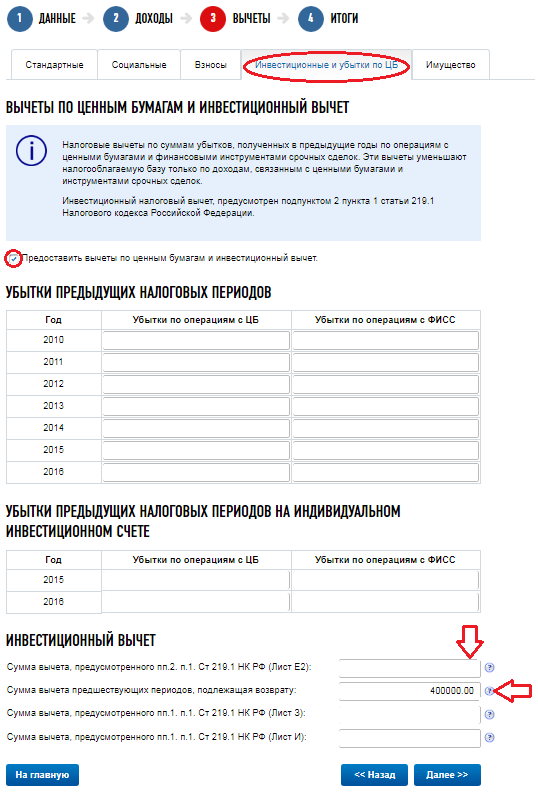

В первичной декларации за 2017 год Иванов указал сумму инвестиционного взноса, а в уточненной эту сумму показывать не будет. Соответственно, за 2017 год будет задолженность, которую необходимо погасить. В данной графе отражаем сумму вычета, которая была заявлена в 2016 году.

Обратите внимание: несмотря на то, что нужно вернуть вычеты за два года (2016 и 2017), подать можно только одну декларацию.

Декларация сформирована. Подписываем ее неквалифицированной электронной подписью и отправляем. После ее приёма инспекцией можно оплатить налог онлайн из личного кабинета налогоплательщика или воспользоваться сервисом « Уплата налогов физических лиц ».

Если не пользовались вычетом, нужно что-то подавать?

Если вы не подавали декларацию на вычет типа «А», то сдавать 3-НДФЛ и возвращать в бюджет ничего не надо. Поэтому, если вы не уверены, что сможете продержать ИИС открытым 3 года, можете не заявлять вычет ежегодно, а подать сразу несколько деклараций ближе к окончанию минимального срока.

Если же вы собирались воспользоваться вычетом типа «Б», но закрыли ИИС ранее трёх лет, то данный вычет просто не будет предоставлен. В любом случае при досрочном закрытии счёта вне зависимости от типа вычета доход, полученный на ИИС, будет обложен НДФЛ.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Блог компании Тинькофф Инвестиции | Забираем свое: возвращаем налог и получаем новые бонусы по ИИС

Вам удалось накопить деньги и вы хотите сохранить сбережения, а может быть еще и заработать на них. Самое время узнать подробнее об индивидуальном инвестиционном счете (ИИС) — специальном счете для торговли на бирже, для которого предусмотрен льготный налоговый режим. Как и обычный брокерский счет, ИИС позволяет совершать операции на рынке ценных бумаг: покупать и продавать акции, облигации и валюту.

Со своей стороны, Тинькофф Инвестиции приготовили для тех, кто откроет ИИС, приятный бонус, подробнее о нем — ближе к концу текста. Сейчас же разберемся подробнее, зачем нужен ИИС и какой доход можно получить.

Зачем открывать ИИС?

Главная особенность индивидуального инвестиционного счета — гарантированный доход в виде налогового вычета, что делает ИИС отличным инструментом и для начинающих инвесторов, и для опытных трейдеров.

Еще один плюс — отложенное налогообложение: налог с прибыльных операций на ИИС рассчитывается только при закрытии счета, а не каждый год, как на брокерском счете. Это хорошо: пока деньги не ушли в налоговую, можно вложить их во что-то и получить дополнительный доход.

Какие есть стратегии дохода?

На ИИС можно заработать двумя способами: получать налоговые вычеты от государства, а также торговать на бирже.

С помощью налогового вычета можно гарантированно получать до 52 000 ₽ в год, если вы платите НДФЛ и пополняете ИИС каждый год на 400 000 ₽ и больше. А если вложить деньги в ценные бумаги, дополнительно к гарантированному вычету можно получить дополнительный доход.

Например, если вы пополнили ИИС на 400 000 ₽ и купили на них облигации федерального займа (ОФЗ) с доходностью 7% годовых, ваш доход с учетом налогового вычета за первый год составит:

(400 000 ₽ × 7%) + 52 000 ₽ = 80 000 ₽ или 20% от вложенного капитала.

Также можно освободить доход по сделкам от налога в 13% — это выгодно, если у вас нет налогооблагаемого дохода или когда ваша инвестиционная стратегия приносит больше 52 000 ₽ в год.

В качестве примера готовых стратегий мы собрали актуальные портфели, которые могут подойти инвесторам с разной чувствительностью к риску:

Как получить налоговый вычет по ИИС типа А

Самый удобный способ получить налоговый вычет по ИИС — подать декларацию дистанционно через сайт федеральной налоговой службы.

Кратко порядок действий выглядит так:

Регистрируемся в личном кабинете на сайте налоговой.

Получаем неквалифицированную электронную подпись.

Готовим документы: скан договора с брокером, подтверждение зачисления средств на ИИС и справку о доходах и суммах налога физического лица — раньше она называлась 2-НДФЛ. В приложении Тинькофф Инвестиций можно скачать необходимые документы от брокера единым пакетом, нажав одну кнопку.

Заполняем декларацию 3-НДФЛ, в ней также заполняем заявление на налоговый вычет по ИИС.

Дожидаемся рассмотрения декларации и зачисления денег на счет.

Ждать денег от налоговой приходится в среднем четыре месяца: три месяца — это официальный срок рассмотрения декларации со дня ее направления в ФНС, еще месяц уходит на перечисление денег.

С 2022 года вычет можно будет получить и в упрощенном порядке, то есть без подачи декларации 3-НДФЛ и документов, подтверждающих право на вычет. Брокер или УК сами сообщит в налоговую о факте пополнения ИИС, чтобы налоговая подготовила заявление на инвестиционный вычет. Вам нужно будет подписать заявление на сайте ФНС, а затем ожидать денег — в среднем планируется, что весь процесс займет примерно полтора месяца вместо прежних четырех.

Почему важно открыть ИИС до конца года

Налоговый вычет всегда привязан к календарному году, по которому налоговая считает период для возврата налога и общую сумму пополнений

Если открыть и пополнить ИИС в конце 2021 года, то уже в январе следующего года можно подавать документы на получение вычета.

Кроме того, Тинькофф Инвестиции приготовили для вас крутой бонус — начислим 1% от суммы пополнения ИИС в период с 15 октября по 30 ноября.

О чем еще важно знать?

Еще раз коротко перечислим основные особенности ИИС:

Открыть ИИС в Тинькофф может любой гражданин РФ старше 18 лет, который платит налоги в России и имеет статус налогового резидента РФ. Для этого необязательно иметь постоянную регистрацию (прописку), достаточно находиться на территории России не менее 183 дней в году.

Пополнить ИИС можно на сумму до 1 000 000 ₽ в год. Налоговый вычет можно оформить с суммы в 400 000 ₽ и не больше, чем на 52 000 ₽ в год.

Вычеты типа А и типа Б нельзя совмещать или использовать поочередно. Если вы получили 13% от налоговой с вычетом А, не платить налоги с доходов и выбрать вычет типа Б уже не получится.

Одновременно можно иметь только один открытый ИИС. Если вы случайно открыли ИИС у другого брокера, первый ИИС придется закрыть.

Чтобы вывести деньги со счета, ИИС придется закрыть. Если закрыть счет раньше, чем через три года — потеряете право на вычеты, а ранее полученные вычеты придется вернуть.

Ограничения по сроку касаются лишь минимальных трех лет, в течение которых нельзя закрывать счет — максимальный срок жизни ИИС не ограничен.

Если не закрывать ИИС после трехлетнего срока, можно продолжать инвестировать и получать выплаты, при этом:

продолжать получать ежегодный вычет до 52 000 ₽ с пополнений ИИС;

закрыть ИИС в любой момент без потери налогового вычета или обязанности вернуть полученные вычета в налоговую;

при выборе вычета типа Б продолжать освобождать от налога доход от торговли ценными бумагами и фьючерсами.

Яков Юрников, я им тоже периодически пишу об этом в тех.поддержку, говорят одно и то же, как только, так сразу. Хотя уже и центробанк разъяснял что выводить купоны и дивиденды по иис на другие счета это — абсолютно нормально, и так и должно быть.

Такая политика брокера ведет к двум исходам.

1. На счетах ИИС не реализуются дивидендные или доходные стратегии, а значит доля в стабильных бумагах рынка РФ уменьшается в пользу всякого рода ракет и акций роста на рынке США. Смысл ясен, больше сделок, больше комиссия, брокеру норм, клиенты выбора не имеют.

2. Те кто открыли ИИС у Тинькова на инвест. буме 20-21 годов по окончании трехлетнего периода переедут к другим брокерам, где такого странного ограничения нету. Соответственно активных счетов у Тинькова поуменьшится на периоде 22-23-24г.

Ну и в целом. Даже в этом посте написано — получите 20 годовых без риска покупая офз + возвращая ндфл. Дело в том, что имея 800к в офз по истечению второго года при ставке купона 7,7 (офз 26230 например) купонами за год инвестор будет иметь порядка 53 тыс.рублей после уплаты ндфл, имея вычет 52 тысячи на третий год, для того что бы внести деньги под планку вычета ему будет необходимо реинвестируя вычет и купоны вносить из своего основного источника дохода не 33к\мес как в первый год, а (400-53-52)\12=24 тысячи в месяц. Что при средней зп по рф — очень существенно.

А значит своими ограничениями по выводу Тиньков брокер отсекает бОльшую часть клиентов имеющую доход средний по РФ, ориентируясь на клиентов с доходом существенно выше среднего. Поэтому до конца 22 года буду держать акции TCS, а в 23 году искать точку выхода))

Три года для ИИС – это не предел. Почему не стоит его закрывать

Государственные стимулы по привлечению граждан РФ на фондовый рынок, похоже, начали приносить свои плоды. Падение ставок по депозитам ниже двузначной цифры вынудило население искать новые варианты инвестиций.

Одним из альтернативных вариантов банковского депозита заслуженно стал Индивидуальный инвестиционный счет (ИИС). Это аналог брокерского счета, но с налоговыми льготами, гарантированными государством. Он предполагает два типа льгот.

Главным условием для получения налоговых льгот является 3-летний срок владения ИИС. При закрытии счета ранее истечения этого срока вычет по типу А придется вернуть, а налог на прибыль по типу Б в 13% необходимо будет заплатить.

Но давайте попробуем разобраться, а стоит ли вообще закрывать ИИС по прошествии 3 лет?

Причины закрыть ИИС сразу после 3-х лет

— Потребность в свободных денежных средствах. Ваши цели достигнуты или появился более интересный вариант для инвестиций.

— Реинвестирование средств в новый ИИС с целью получения вычета по типу А. Этот вариант выбирают те, кто не желает довносить средства, но хочет вновь воспользоваться налоговой льготой по вычету.

— Вы решили сменить тип вычета. При открытии ИИС у вас совершенно не было опыта работы на фондовом рынке и логично было выбрать налоговый вычет по типу А. В течение трех лет ваши доходы оказались выше ожиданий, а опыт инвестирования значительно вырос. Теперь вы готовы инвестировать больше и считаете целесообразным получать вычет по типу Б. К сожалению, выбрав вычет по типу А, вы уже не сможете его изменить. Поэтому после 3 лет надо будет закрыть счет и открыть новый ИИС.

Причины не закрывать счет ИИС после 3-х лет

— У вас достаточно свободных денежных средств и вы готовы реинвестировать «государственный бонус». Не стоит закрывать ИИС, если у вас достаточно свободных денежных средств и вы готовы ежегодно пополнять ваш счет с целью увеличить доходность ваших вложений.

Например, выбрав вычета по типу А и пополняя ежегодно свой счет на 400 тыс. руб., вы будете получать налоговый вычет в размере 52 тыс. руб. Тут есть еще один бонус. Деньгами, полученными от возврата средств по ИИС, можно пользоваться по своему усмотрению. Например, положив их на свой брокерский счет, и получив дополнительный доход с этих средств.

Итак, возьмем гипотетическую ситуацию: вы в дополнение к ИИС открываете брокерский счет и каждый год пополняете его на 52 тыс. руб. (это вычет на взнос с 400 тыс. руб.).

Кроме того, предположим, вы торгуете с брокерского счета, и ежегодно ваша доходность составляет 10%. Тогда через 20 лет прибыль составит 1 945 433 руб. (после вычета НДФЛ). И это лишь доход с тех денег, которое вернуло вам государство.

Другой вариант подходит более опытным инвесторам. Первоначально лимит по ежегодным взносам на ИИС составлял 400 тыс. руб., а с июня 2017 г. максимальный ежегодный взнос вырос до 1 млн руб. Однако максимальный годовой вычет на взнос остался в размере 52 тыс. руб. В то же время с увеличением максимальной суммы возросла и потенциальная доходность инвестированной суммы. Это делает выгодным выбор налогового вычета на доход — по типу Б.

Давайте предположим, что вы каждый год добавляете по 1 млн руб. на ваш ИИС, а средняя ежегодная доходность ваших операций на рынке составляет 10%. Так как при этом типе вычета налог не удерживается, то эти средства вы также можете реинвестировать в рынок. В итоге за 20 лет ваш доход по ИИС составит 43, 300 млн руб. Если бы при всех равных вы работали через простой брокерский счет, то ваша прибыль уменьшилась на 5,590 млн руб. Это произошло бы за счет того, что с вас бы ежегодно списывали НДФЛ и вы бы не зарабатывали на этих суммах в последующие периоды.

— У вас долгосрочные инвестиционные цели

Например, это могут быть накопления на пенсию, квартиру и др. Фондовый рынок — это необязательно покупка акций. В рамках ИИС вы можете инвестировать в довольно консервативные и низкорисковые инструменты. Например, это могут быть облигации федерального займа (ОФЗ), надежность которых максимально высокая. Кроме того, вы можете купить и облигации надежных корпораций, таких как Роснефть, Газпром и др. Риск их дефолта ничтожно низкий, а доходность часто превышает процент по депозиту. При этом не забывайте о налоговых преференциях по ИИС, которые повысят ваш финансовый результат.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. В ожидании Санты

Итоги торгов. Под конец сессии выкупили все снижение

IT-сектор США. Во что стоит инвестировать на 5 лет

Дивидендный портфель 2021. Подводим итоги

Ozon — затянутая «история роста»

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Резкое падение цен на газ. Газовое ралли закончилось?

SoFi Technologies. Есть ли перспективы у популярного финтеха

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.