Штрафная ставка за перенос позиции по бумагам что это

Сделки переноса РЕПО

Сделка репо — комплексная сделка, состоящая из двух частей. В ходе первой части стороны совершают сделку купли/продажи ценных бумаг, в результате чего у них возникает обязательство совершить обратную операцию по согласованной заранее цене и в заранее установленную дату.

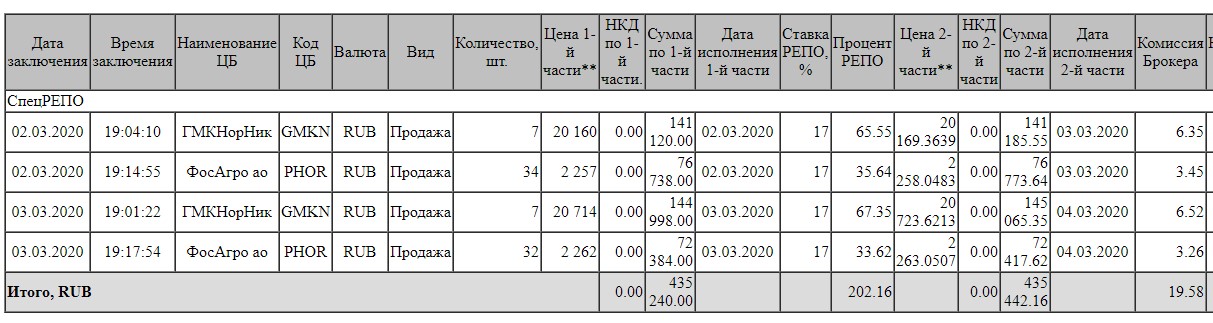

Для лучшего понимания этой процедуры рассмотрим один простой пример. На рисунке ниже приведена часть брокерского отчёта со сделками репо.

Были совершены четыре сделки в течение двух дней: 2 и 3 марта. Рассмотрим первую из них. 2 марта заключена первая часть сделки репо — проданы акции «Норникеля» по 20 160 руб. в 19:04. Выкуп проданных акций должен быть осуществлён на следующий торговый день 3 марта по цене 20 169,3639 руб. Цена выкупа уже известна в момент совершения первой части сделки.

Такую операцию можно рассматривать как кредитование под залог ценных бумаг. Разность между суммами первой и второй частями сделки — это процент за пользование кредитными средствами. В рассмотренном примере длительность репо составляет один торговый день, но могут быть варианты репо на неделю, месяц и более.

Когда возникают такие сделки

Сделки репо используются для кредитования под залог ценных бумаг. Соответственно, у вас они появляются в случае возникновения задолженности перед брокером. Типичный пример — покупка акций с плечом. В этом случае у вас нет собственных средств, чтобы осуществить расчёты по сделке, и чтобы они появились, как говорил кот Матроскин, «нужно продать что-нибудь ненужное». Поскольку акции куплены с плечом, то очевидно, что в данный момент «ненужного» нет, поэтому и используются такие меры, как сделки репо. Продавая акции по репо, вы получаете деньги сразу на свой счёт, но в общем случае не теряете прав собственности на свои бумаги. В действительности всё сложнее, но для простоты будем считать, что несмотря на продажу акций, они всё равно принадлежат вам. Поэтому и получается, что у вас как бы и акции при себе, и деньги на счёте есть. Этими средствами закрываются обязательства по первоначальной сделке покупки акций с плечом. Однако у вас теперь есть обязательство по обратному выкупу бумаг, которые были отданы в репо. В итоге получается, что по существу обязательства по расчётам перенесены на будущее — до момента расчёта по второй части сделки репо.

Если при покупке акций с плечом обычно не возникает вопросов, почему брокер совершает сделки репо, то иногда встречаются ситуации, когда клиенты могут с удивлением обнаружить такие сделки в своих брокерских отчётах, хотя в долг точно ничего не покупали.

Причина этого кроется в «подкапотном пространстве» брокера, в нюансы которого клиенты не всегда вникают. В качестве примера можно привести совершение сделок с ценными бумагами в разных режимах торгов: Т+0, Т+1, Т+2.

Допустим, вы продали акции и в тот же день решили купить облигации. На следующий день после совершения этих операций с удивлением обнаруживаете в брокерском отчёте сделки репо. Причина проста: акции обычно торгуются в режиме Т+2, а облигации могли торговаться в режиме Т+0. Когда вы продали акции, то денег на вашем счёте ещё нет, т. к. расчёты по сделке физически будут осуществляться только через один торговый день. Поскольку облигации торгуются в режиме Т+0 и были куплены в день продажи акций, то расчёты по долговым бумагам нужно осуществить по завершении торговой сессии, а денег для этого нет. Поэтому надо перенести обязательства на будущее, когда появятся деньги на счёте. Вот и появляются в брокерском отчёте сделки репо.

Как отражаются в брокерских отчётах и чеках ОФД

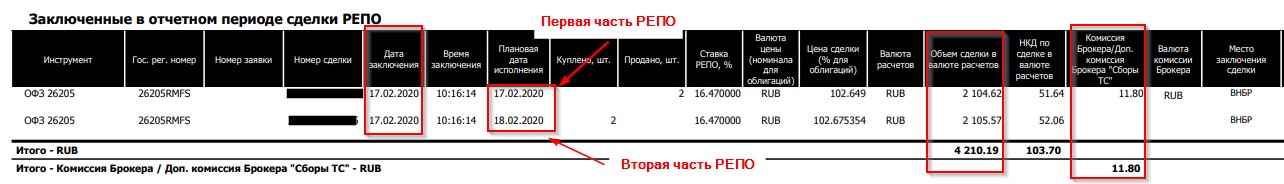

Обычно для сделок репо в брокерских отчётах отводится специальный раздел с одноимённым названием. На рисунке ниже приведена часть отчёта «Открытие Брокер», где отражены сделки репо.

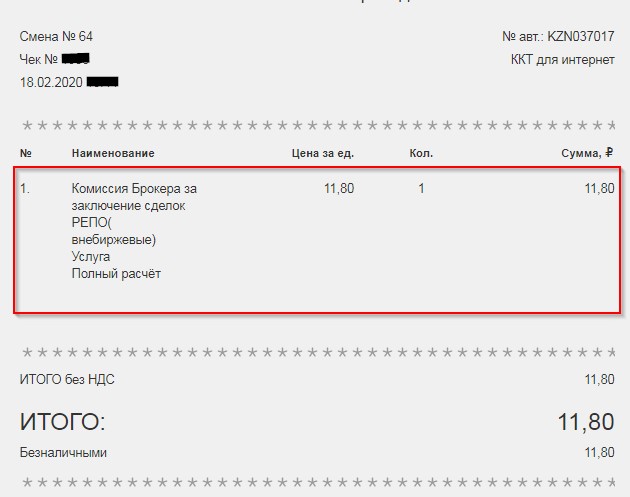

Обратите внимание, что, помимо процента за репо, будет нужно заплатить ещё и брокерскую комиссию за совершение этих сделок. В чеке ОФД, который приходит на электронную почту, указывается только брокерская комиссия, размер уплаченного процента вы не узнаете из чека.

Обычно чек присылается на следующий день после взимания брокерской комиссии.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест — вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Как правильно читать брокерскую отчетность

Если вы анализируете проделанную работу, то становитесь на шаг ближе к успеху. То же самое относится к чтению брокерской отчетности. Умение правильно ее читать и делать выводы над проделанным является преимуществом перед остальными инвесторами.

Брокерская отчетность помогает понять, как и за счет чего меняется стоимость портфеля. В ней отражается полная информация по вашему счету. По аналогии с банковской выпиской, брокерский отчет помогает проанализировать расходы, составить план для следующих сделок и отслеживать динамику портфеля.

Какие отчеты бывают

У брокеров структура отчета и его вид могут быть разными, но суть одна. Мы рассмотрим брокерскую отчетность, предоставляемую БКС Брокер. Если вы обслуживаетесь у другого брокера, то отчетность и принципы отражения в ней информации могут быть иными.

Отчетность БКС Брокер имеет несколько типов:

— Сделки РЕПО. Инвесторы, которые используют плечо, могут увидеть здесь список и количество ценных бумаг, которые используются в обеспечение их займа. Также данный отчет, в отличии от остальных, указывает размер комиссии, которая была удержана за использование плеча в виде разницы между сделками РЕПО. Однако за использование плеча взимается еще процент от суммы задолженности, списание которого отражается уже в брокерском отчете.

— НДФЛ. Здесь отражается не только сумма уплаченного и начисленного налога, но и статьи, которые его сформировали. Отчет показывает цены, по которым ценные бумаги были куплены и затем реализованы, что и является основой для расчета НДФЛ. Также содержится справочная информация о купонах и дивидендах, сформированная за год.

— Состояние активов. Так как брокерская отчетность с полным списком операций может быть очень большой, то формируется отдельный отчет. Он показывает только динамику изменения стоимости портфеля, что занимает в среднем 20% от брокерского отчета.

— Брокерский отчет. Самый обширный и интересный отчет с аналитической точки зрения. Здесь вся основная информация: сделки, движение остатков, состояние активов, комиссии, выводы/пополнение денег и иное. Именно о нем и пойдет речь подробнее ниже.

Выгрузить его можно на сайте online.bcs.ru в разделе Отчетность – Отчетность (БКС Россия) – Брокерские отчеты.

По временным периодам отчетность делится на:

— Ежедневный. Формируется на следующий рабочий день после торгов;

— Ежемесячный. Формируется в течение 7 рабочих дней после окончания календарного месяца;

— Произвольный период (печатная форма). Подать заявку на формирование можно офисе компании и отдельно по каждому соглашению.

Публикация отчетов за предыдущий день происходит двумя партиями:

1. С 10:00 МСК до 14:00 МСК (предварительный отчет).

2. После 14:00 МСК (итоговый отчет).

Предварительный отчет формируется для того, чтобы как можно раньше получить информацию о сделках за предыдущую торговую сессию. То есть для контроля состояние своего счета как можно более оперативно. Разница между предварительным отчетом и окончательным в том, что в предварительный не попадают некоторые операции по счету, совершенные после момента формирования отчета (например, операции на валютном рынке после 23:00 МСК, займы овернайт, переводы между торговыми площадками).

Важно отметить, что ежедневный отчет не формируется, если операций в этот период по счету не было. В таком случае можно открыть отчет по активам, так как это тот же брокерский отчет, но без отражения операций.

Из чего состоит брокерский отчет

Он состоит из нескольких разделов. Если какой-то раздел не был задействован, то в отчете он не присутствует. Мы по порядку разберем каждый раздел и поймем, как отчет собирается от и до.

1. Движение денежных средств. Содержит информацию о денежных средствах на начало и на конец периода в рублях и иностранной валюте.

1.1. Движение денежных средств по совершенным сделкам (в рублях и иностранной валюте). Содержит информацию о движении денежных средств в результате совершения операций в течение периода отчета.

1.1.1. Движение денежных средств по совершенным сделкам (иным операциям) с ценными бумагами, по срочным сделкам, а также сделкам с иностранной валютой.

Тут отражается информация о движении денежных средств. В начале раздела отражаются остатки денежных средств на начало периода, а затем сколько стало после всех расчетов в конце периода. В данную таблицу вносятся списания и зачисления из разделов 1-2.

По итоговым строчкам можно заметить, что остаток снизился на 523 руб. (9523,06-9000,02=523 руб.). Поэтому столбец Остаток на конец дня уменьшился на эту сумму и составил 101,56 руб.

Таблица универсальная для всех рынков, поэтому половина столбцов вполне может пустовать, но в иных случаях использоваться. Все зависит от частоты сделок и количества задействованных торговых площадок. В нашем случае операции прошли только по бирже ММВБ, что указано в столбце Площадка.

Важно отметить, что если деньги находятся в займах Овернайт, то в Остаток денежных средств на начало/конец они не записываются, но отражаются как операции. В нашей таблице они отражены в сумме 7000 руб. То есть по факту на счете было на 7000 руб. больше, чем отражено в разделе 1.1.1.

1.2.1. Займы Овернайт. В разделе представлена информация о суммах списания и возврата, зачисления процентов, и размере ставки Овернайта. Это услуга, которая предоставляет брокеру активы в неторговое время в обмен на проценты за их использование.

В первой строке таблицы отражен возврат 7000 руб. от 13.09.18 с выплатой 1 копейки за день и займ на 3 дня. Стоит статус Не погашен, потому что взяли средства 14.09.18 (Дата), а вернут только 17.09.18.

Так как займы Овернайт подразумевают использование средств в неторговое время, то займ не превышает 1 рабочего дня. Однако у нас отражено 3 дня, так как 14 число было пятницей, и поэтому займ взят на нерабочие выходные дни. Операция внесена в итоговую таблицу выше.

1.3. Удержанные сборы/штрафы (итоговые суммы). В данном разделе сгруппирована информация по удержанным комиссиям биржи и брокера согласно тарифам.

Столбец Площадка указывает, с какой торговой площадки были удержаны средства. Также в итоговую таблицу данные операции внесены. Так как комиссии могут списываться с различных площадок, стоит следить за тем, на какой из них находятся денежные средства. При наличии услуги Единый брокерский счет (ЕБС) между объединенными площадками необходимости переводить средства нет.

2.1. Сделки. Отражаются исполненные сделки, по которым произошли расчеты на дату составления отчета.

14.09.18 не производилось никаких расчетов и сделок помимо займов Овернайт. Так как эти сделки могут проходить внутри дня, то достаточно часто отражаются в данном разделе. Начисленные средства (строчка Итого) за день использования бумаг отражены в первой итоговой таблице в столбце Сумма зачисления. Совершенные на бирже сделки купли-продажи отражаются точно в таком же виде, как и в таблице Незавершенные сделки раздела 2.3. О нем пойдет речь ниже.

Важно. Вечерняя сессия срочного рынка по факту является предторговой сессией следующего рабочего дня, поэтому все сделки, совершенные на вечерней сессии FORTS, попадают в брокерский отчет следующего рабочего дня.

2.2. Завершенные сделки. Отражаются завершенные сделки, заключенные на площадке ОТС (зарубежная внебиржевая площадка).

2.3. Незавершенные сделки. В разделе содержатся совершенные сделки, расчет по которым не прошел на дату составления отчета.

Столбцы в таблице поделены на две части для разделения сделок по покупке и продаже активов. Часть шапки таблицы, которую пометили темным цветом, предназначена для отражения продаж. В оригинале выделения цветом нет. Так как у нас нет сделок по продаже активов, расчеты по которым еще не прошли, столбцы пустые.

В столбце Дата соверш. отражены даты сделок по покупке и продаже ценных бумаг. В нашей таблице отражены 2 сделки по покупке 10 акций МТС и 2-х акций Яндекса, совершенные 13.09.18 и с окончанием расчетов 17.09.18 по режиму торгов T+2. Дата расчета отражается в столбце Поставка (план). Место сделки отражает площадку, на которой покупка/продажа была осуществлена.

3. Активы.В разделе отражена информация об активах клиента, а именно:

— Информация о ценных бумагах, а также денежных средствах в разрезе торговой площадки на начало и на конец периода (таблица Портфель по ценным бумагам и денежным средствам).

— Информация об открытых позициях клиента по срочным контрактам, денежных средствах на срочном рынке на начало и на конец периода (таблица Портфель по срочным контрактам).

— Информация об открытых позициях по внебиржевым форвардным контрактам в разрезе торговой площадки на начало и на конец периода (таблица Портфель по форвардным контрактам).

— Обязательства клиента перед брокером и брокера перед клиентом (таблица Обязательства).

Раздел 3. Активы является отчетом об активах, который обсуждали в начале. Чистые активы состоят из портфеля клиента за вычетом его обязательств, что отражено в первой таблице раздела. Она является итоговой и в нее сводится информация из остальных таблиц этого раздела.

Важное замечание: если указана положительная сумма обязательств, как в нашей таблице, то это средства, планируемые к зачислению на ваш счет. Если сумма стоит с минусом, то планируется ее списание со счета.

В нашем случае компания взяла в займы Овернайт 7000 руб., а средства, которые будут списаны по незавершенным сделкам (покупка акций Яндекса и МТС) меньше. В связи с этим оказался положительный перерасчет. Подробно это можно увидеть в таблице ниже.

В таблице Обязательства клиента отражаются платежи, которые будут проведены позднее. Классический случай — плата за торговый терминал Quik. Ежедневно равными долями блокируется на счете часть денег и списывается по окончании календарного месяца. На конец дня обязательства по статье ПО (Рубль) ушли, так как комиссия была списана, что мы наблюдали ранее в разделе 1.1.1. и 1.3.

Таблица отражает состояние портфеля по ценным бумагам на начало и конец периода. Столбец Вид актива показывает, какие ценные бумаги учитываются в вашем портфеле. Обозначение В пути указывает на сделки, расчеты по которым не прошли. В нашем случае это как раз акции Яндекса и МТС, которые поступят на счет 17 числа. В строке Рубль отражаются остатки денежных средств. Это суммы из раздела 1.1.1.

Можно заметить, что на начало дня у нас в пути 4 бумаги Яндекса, хотя мы приобрели только 2. Еще 2 были в займах овернайт, а по окончании дня их вернули, и в правой части таблицы они отражены в наличии. Еще 2 ожидают расчета по покупке от 13.09.18. (смотреть раздел 2.3)

Стоимость портфеля в нашем случае снизилась на 243 руб. (19489-19372=-243 руб.), несмотря на то, что остаток денег упал на 523 руб. Снижение было сглажено ростом стоимости акций портфеля, что можно заметить по изменению оценки акций в столбцах Сумма в т.ч. НКД. и Цена закрытия.

Некоторые особенности отображения активов в брокерском отчете:

— Оценка активов в Портфеле по ценным бумагам производится по цене закрытия.

— Валютный портфель (как валюта, так и акции, номинированные в валюте) оценивается как в иностранной валюте, так и в рублях по курсу ЦБ с указанием даты и значения курса.

— В колонке Изменение стоимости портфеля указывается разница между стоимостями на конец и на начало периода с учетом заводов и выводов денежных средств.

— Обязательства по сделкам РЕПО отражены отдельно от обязательств по незавершенным сделкам, заключенным по инициативе клиента.

4. Движение ценных бумаг. Отражает зачисление, списание и остатки ценных бумаг.

Так как акции МТС списывались в займы овернайт внутри дня, то их остаток на конец дня не изменился.

По Яндексу 2 акции 13.09.18 были взяты в займы овернайт и возвращены 14.09.18, что показывает первая строчка с тикером YNDX. На дату составления отчета снова были взяты 2 бумаги в займы овернайт, но в этот же день возвращены, на что указывает столбец Расход (2 бумаги) и Приход (2 бумаги).

Отдельно про РЕПО

РЕПО – техническая операция переноса задолженности с одного торгового дня на другой. Фактически при наличии заемной позиции по окончании торгов происходит ее закрытие с возобновлением на следующий рабочий день перед открытием биржи.

Рассмотрим пример с наличием заемной позиции по деньгам:

Отражены две операции с Типом сделки Репо ч.1 и Репо ч.2. По 1-ой части сделки прошла продажа 17 акций Сбербанка для покрытия задолженности (столбец Продано, шт)

Так как Оплата (план) стоит на следующий день (26.09.18), то она отражается в разделе 2.3. В таблице ниже указано, что по 2-ой части сделки РЕПО ценные бумаги были возвращены через покупку.

Если вы открыли позицию шорт, что подразумевает задолженность по ценным бумагам, то сделки РЕПО будут проведены в обратном порядке: сначала покупка (закрытие позиции), а затем продажа для ее возобновления.

Словарь операций

Операции, которые отражаются в брокерской отчетности, имеют технический язык и не всегда можно понять, что точно имеется ввиду. В помощь при чтении отчета здесь указаны определения, которые играют значимую роль.

Комиссии за сделки

Урегулирование сделок — списание комиссии биржи на ММВБ.

Вознаграждение брокера — брокерская комиссия за совершение сделок.

Биржевой сбор — комиссия биржи на срочном рынке.

Вознаграждение за поддержание позиции на ФОРТС — плата за наличие задолженности по итогам дневной сессии FORTS.

Сбор за экспирацию — комиссия за организацию исполнения срочного контракта, списывается в день исполнения.

Плата за некорректные операции — плата за превышение количества транзакций в секунду (плата за каждую транзакцию, начиная с 21-й в секунду).

Распределение — списание дивидендов по бумагам, которые были в позиции шорт на дату отсечки реестра.

Возмещение дивидендов по сделке — поступление дивидендов по бумагам, которые находились в РЕПО на дату отсечки реестра.

Переводы между клиентами — поступление дивидендов по бумагам, которые находились в займах овернайт на дату отсечки реестра.

Комиссия за перенос позиций — 2-ая часть комиссии за использование заемных средств. Первая не отражается в отчете напрямую и считается как разница между объемами 2-х частей сделок РЕПО.

Оплата за вывод денежных средств — комиссия за вывод иностранной валюты.

Ведение аналитического счета — аналогия счету ДЕПО на ММВБ, но только на срочном рынке. Комиссия за обслуживание счета.

Хранение ЦБ — комиссия за хранение иностранных ЦБ.

ПО — сюда могут включаться несколько разных услуг, предназначенных для интернет-торговли.

БКС Брокер

Последние новости

Рекомендованные новости

Ход торгов. Обвал нефти тянет российский рынок акций вниз

Неделя после краха, или девелоперы под ударом

Взгляд на золото в 2022

Сегодня на СПБ. Страхи возобладали на рынке

Нефть с утра падает на 2% из-за новых локдаунов

Совкомфлот объявляет байбэк. Акции будут выкупаться с рынка

Нефть Brent снижается на 5%. В чем дело

Акции, которые обеспечат будущее вашим детям

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое маржинальная торговля: плюсы, минусы, риски

Что такое маржа и какой она бывает?

Когда инвестор хочет потратить на сделку больше денег, чем у него есть, он может взять деньги в долг у брокера. Тогда залогом будут собственные средства на брокерском счете — они заблокированы как некий страховой депозит. Эта сумма называется маржой. Маржа пересчитывается каждый раз, когда трейдер открывает позицию.

Рассчитывают два вида маржи: начальная и минимальная.

Начальная маржа — начальное обеспечение для совершения новой сделки. Она рассчитывается путем умножения стоимости актива на ставку риска.

Ставка риска — это вероятность изменения цены актива на бирже. Как правило, чем выше волатильность инструмента, тем выше ставка риска. Обычно брокеры публикуют ставки риска по активам на официальных сайтах. Обратите внимание, что ставки риска по сделкам в шорт всегда выше, чем в лонг.

Минимальная маржа — минимальное обеспечение для поддержания позиции, которую вы уже открыли. Обычно минимальная маржа одного ликвидного актива равна половине начальной маржи.

Чтобы рассчитать начальную и минимальную маржу в целом по портфелю, нужно сложить начальную и минимальную маржу по каждому ликвидному активу. Если стоимость ликвидного портфеля опустится ниже начальной маржи, вы сможете выкупить часть активов в непокрытой позиции, но не сможете заключать новые сделки.

Важно! При расчете начальной и минимальной маржи всего портфеля рубли на брокерском счете НЕ учитываются

Ликвидный портфель — это совокупная стоимость валюты и ликвидных ценных бумаг на вашем брокерском счете. Акции иностранных компаний, валюта и еврооблигации учитываются в рублях по текущему биржевому курсу.

Но если стоимость ликвидного портфеля опустится ниже минимальной маржи, то тогда брокер будет вправе принудительно закрыть часть ваших позиций, чтобы стоимость ликвидного портфеля не упала до нуля и не ушла в минус. Брокер вправе сам выбирать позиции, которые считает нужным закрыть.

Перед тем как закрыть ваши сделки, брокер отправит уведомление о необходимости пополнить счет на нужную сумму. Такое сообщение называют маржин-коллом.

Что такое торговля в лонг?

Длинная позиция (long position) — сделка в расчете на рост котировок. Cмысл длинной позиции в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают. Трейдеры могут участвовать в сделках в лонг не только на свои средства, но и на заемные — то есть предоставленные брокером.

3. Как устроена маржинальная торговля в лонг?

Далее брокер рассчитает начальную и минимальную маржу.

После этого брокер пересчитает стоимость нашего ликвидного портфеля, его начальную и минимальную маржу. Это происходит каждый раз, когда меняется состав ликвидного портфеля или цена активов, которые в него входят.

Как уже писали выше, если стоимость ликвидного портфеля выше начальной маржи, то мы сможем заключать новые сделки. Если ниже начальной, но выше минимальной маржи, то мы сможем выкупить часть активов, но не заключать новые сделки. Если же стоимость ликвидного портфеля опустится ниже минимальной маржи, то брокер будет вправе принудительно закрыть часть наших активов.

А как устроена торговля в шорт?

Все расчеты относительно минимальной и начальной маржи, а также ликвидного портфеля аналогичны торговле в лонг, но в ставке риска берется значение « шорт ».

За каждый день использования активов брокера мы платим определенную сумму, с условиями маржинальной торговли необходимо ознакомится у брокера. Впрочем, это касается и торговли в лонг, поэтому маржинальную торговлю лучше использовать для краткосрочных сделок.

Торговля в шорт гораздо более рискованна, нежели в лонг. В случае игры на понижение математическое ожидание играет против нас: акции максимально могут упасть до 0, то есть минус 100%. А расти могут неограниченно, и 100%, и 200%, и даже 500%. При торговле в шорт инвестор ставит себя в заведомо опасную позицию, поэтому здесь еще более важно заранее оценивать свои риски, определить максимально возможные убытки по сделке и выставить стоп-лосс.

4. Плюсы и минусы маржинальной торговли

Плюсы:

Минусы:

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей. Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. При маржинальной торговле на рынке инвестор фактически берет кредит под залог на осуществление сделки. В качестве залога выступает небольшая часть собственных средств инвестора — так называемая маржа. Подробнее