д50 к71 что означает проводка

Проводки Дебет 71 и Кредит 71, 50 (нюансы)

Когда применяется счет 71

В ходе налоговой проверки инспекторы ФНС помимо корректности исчисления налогов проверяют и соблюдение кассовой дисциплины, особое внимание уделяя правильности расчетов с подотчетными лицами. Тонкостей и нюансов в этом вопросе довольно много. Поэтому лучше их устранить до прихода проверяющих, ведь ошибки грозят наложением штрафа и доначислением НДФЛ и пени.

Во взаиморасчетах с подотчетными сотрудниками имеют место 2 процесса:

О правилах оформления АО читайте в статье «Образец заполнения авансового отчета в 2021 году».

Нюансы выдачи денежных средств под авансовый отчет из кассы (проводка Дт 71 Кт 50)

Основным НПА, регулирующим процесс выдачи денежных средств подотчетникам, является указание банка России «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У.

Согласно п. 5 этих указаний под отчет разрешено выплачивать средства только своим работникам (как штатным, так и оформленным по договорам ГПХ).

Алгоритм осуществления выплаты:

В законодательстве не предусмотрен конкретный срок, на который могут быть выданы деньги. Но если задолженность не погашена в течение длительного промежутка времени, налоговики, вероятнее всего, переквалифицируют такую выплату в заем или посчитают ее доходом работника и доначислят НДФЛ. При этом подобные решения будут приниматься налоговиками с учетом принципа обоснованности расчетов. Так, сумма в 50 000 руб., выданная на 6 мес. командированному на этот же срок сотруднику, не вызовет вопросов. Но вот ситуация с выдачей 50 000 руб. на 6 мес. офис-менеджеру на закупку канцелярских товаров будет выглядеть странно.

Максимальная сумма выдачи под отчет также законом не предусмотрена. При этом правило 100-тысячного лимита не распространяется на выдачу налички сотрудникам под отчет (п. 6 указания ЦБ РФ от 07.10.2013 № 3073-У).

ВАЖНО! Если сотрудник рассчитывается наличными с контрагентами от имени организации, то по одному договору можно оплатить не более 100 000 руб.

Если сотрудник не израсходовал выданные под отчет средства, он должен их вернуть после принятия АО бухгалтерией. При этом делается проводка Дт 50 Кт 71.

Проводки по подотчету на зарплатную карту

Законодательством предусмотрена возможность перечисления денежных средств под авансовый отчет на зарплатную карту сотрудника (письмо Минфина от 25.08.2014 № 03-11-11/42288).

В назначении платежа при заполнении платежки следует указать, что перечисляемые средства являются подотчетными.

К АО в этом случае возможно приложение документов, подтверждающих факт оплаты банковской картой.

Проводка в данном случае будет такая: Дт 71 Кт 51 (52).

Перечислением со своей банковской карты работник может осуществить и возврат неиспользованных подотчетных сумм, указав в платеже его соответствующее назначение. Проводка здесь окажется следующей: Дт 51 (52) Кт 71.

Авансовый отчет: нюансы и проводки

Сотрудник может израсходовать подотчетные суммы:

Если приобретение совершено с НДС и его сумма выделена в документах на покупку, то величина налога выделяется из общей стоимости приобретенного и по отношению к этому приходу появляется дополнительная проводка: Дт 68 Кт 19.

Если у работника возник перерасход по подотчетным суммам, работодатель вправе его возместить при условии, что АО им принят (т. е. расходы признаны обоснованными).

Подробнее о правилах возмещения ДС по перерасходу читайте в материале «Что делать при перерасходе по авансовому отчету?».

Подотчетный сотрудник обязан отчитаться о потраченной сумме в срок, утвержденный в локальном акте работодателя, после истечения срока, отведенного на использование денежных средств (п. 6.3 указаний ЦБ РФ № 3210-У).

ВАЖНО! Если в заявлении (распоряжении руководителя) не указан срок использования выданной под отчет суммы или оно не было написано (издано) вовсе, налоговики могут посчитать, что подотчетная сумма была выдана сроком на 1 день. При этом подотчетник должен либо вернуть деньги в тот же день, либо отчитаться за них в 3-дневный срок. Если ни та ни другая операция не была проведена, инспекторы расценят это как нарушение порядка хранения налички. А это грозит штрафом в 50 000 руб. (ст. 15.1 КОАП РФ).

Что делать, если работник не вернул подотчетную сумму и не предоставил авансовый отчет о расходах? Как отразить невозврат подотчетной суммы в бухгалтерском и налоговом учете? Ответы на эти и другие вопросы есть в КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

В случае несдачи подотчетником АО работодатель получает право на принятие решения об удержании выданной под отчет суммы из его зарплаты. Такое решение должно быть принято в течение 1 месяца со дня истечения срока, установленного для отчетности по выданным средствам (ст. 137 ТК РФ). Сотрудника необходимо ознакомить с приказом об удержании под расписку. Если сумма превышает 20% от зарплаты, то удержания необходимо производить в течение нескольких месяцев (ст. 138 ТК РФ).

Блок проводок будет выглядеть так:

При проверке АО особое внимание следует уделить:

АО и приложенные к нему подтверждающие документы проверяются налоговиками с особым пристрастием. Поэтому самостоятельную проверку стоит провести тщательно.

Итоги

Что означает дебет 50 и кредит 50, 71, 51, 76 (нюансы)?

Касса экономических субъектов

Если предприятие работает с наличностью (принимает денежные суммы от покупателей, выдает их под отчет, получает с банковского счета, выдает и принимает денежные документы), то в его обязанности входит ведение кассовых операций. При этом должна соблюдаться кассовая дисциплина с точки зрения оформления операций, порядка выдачи и приема денежных средств, установления допустимого лимита наличности.

Если предприятие обладает статусом малого, то кассовая дисциплина для таких субъектов менее строгая. Например, лимит кассы для них утверждать необязательно, о чем свидетельствуют положения п. 2 указания Банка России от 11.03.2014 № 3210-У.

ИП вправе вообще не вести кассовую книгу и выписывать приходно/расходные ордера.

Как предпринимателям соблюдать кассовую дисциплину, подробно разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Подробную информацию о ведении кассовых операций предпринимателями см. в статье «Какие особенности кассовой дисциплины для ИП?».

Поступление денег в кассу: проводка Дт 50 Кт 51 и другие

Согласно Плану счетов, утвержденному приказом Минфина России от 31.10.2000 № 34н, счет 50 «Касса» является активным. При этом поступление наличности отражается по дебету счета 50.

Источников пополнения кассы организации денежными средствами может быть несколько. Один из них — снятие денег с расчетного банковского счета. В таких случаях операция традиционно фиксируется следующей проводкой: Дебет 50 Кредит 51.

Но нередко встречаются ситуации, что возникают временные промежутки между списанием наличности с одного денежного источника компании и оприходованием на другом. Например, если инкассатор получил средства в банке в конце рабочего дня, может не получиться оприходовать необходимые суммы в кассу организации на счет 50 в тот же самый день. В таких случаях возможно использование счета 57 «Переводы в пути»:

Если же операцию снятия наличности и ее зачисления в кассу удается совершить в пределах 1 рабочего дня, то в бухучете она найдет уже знакомое нам отражение: Дт 50 Кт 51.

Возврат в кассу неиспользованных денежных средств подотчетными лицами сопровождается проводкой: Дебет 50 Кредит 71 — оприходование неиспользованных сумм, остатков средств после совершения подотчетником покупки материалов и оплаты услуг.

В путеводителе от КонсультантПлюс вы найдете нюансы и пошаговые алгоритмы выдачи средств под авансовый отчет, а также оформлению расчетов с подотчетными лицами. Изучите материал бесплатно, получив пробный онлайн-доступ к системе К+.

Прочую информацию о действиях подотчетных лиц, в том числе при возврате денежных средств, вы найдете в статье «Особенности авансовых отчетов в бухгалтерском учете».

Если наличность поступает от покупателей, то пополнение кассы организации выглядит следующим образом: Дт 50 Кт 62.

Проводки по денежным кассовым документам

Касса организации — это учет не только денежных средств, но и иных финансовых документов.

К счету 50 могут быть открыты следующие субсчета:

Для отражения поступления денежных документов в корреспонденции со счетом 50 может использоваться счет 76 «Расчеты с разными дебиторами и кредиторами»: Дебет 50 Кредит 76.

После этого полученные документы могут быть выданы, например, под отчет работникам, отправленным в командировку: Дебет 71 Кредит 50.

Поступления от иных источников: проводка Дебет 50 Кредит 91

Для оформления в кассу организации прочих поступлений, не связанных с обычной операционной деятельностью, в ряде случаев с дебетом счета 50 по кредиту корреспондирует счет 91:

Отражение курсовых разниц с использованием проводки Дт 50 Кт 91 происходит в случае получения положительной курсовой разницы. При отрицательной курсовой разнице проводка выглядит следующим образом: Дт 91 Кт 50.

Проводки по выдаче наличности из кассы

Для погашения текущих нужд организации возможно использовать наличные денежные средства, имеющиеся в кассе. Перечень расходов, которые можно совершать с использованием сумм, поступивших в счет оплаты за товар, услуги компании, отражен в п. 2 указания Банка России от 07.10.2013 № 3073-У. К ним, в частности, относятся:

Выплата начисленных дивидендов учредителям непосредственно из выручки, поступившей в кассу, недопустима. Исключение составляют суммы, поступившие в кассу иными путями: снятие для этих целей наличности с расчетного счета, возврат подотчетных сумм. Если же организация представляет собой АО, то выплата дивидендов возможна только путем перечисления безналичных средств в соответствии с п. 8 ст. 42 ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ

Также запрещено использовать полученную в кассе выручку за товар для последующей выдачи займов, оплаты арендных платежей за недвижимое и движимое имущество.

Итоги

Проводки по дебету и кредиту счета 50 отражают движение наличности и денежных документов в кассе организации. Денежные средства кассы допускается использовать для нужд бизнеса только в рамках указаний Банка России.

Счет 50 «Касса» в бухгалтерском учете

Счет 50 в бухгалтерском учете является активным. На нем отражаются перемещения наличности в кассе организации: поступление по дебету и выдача по кредиту.

Характеристика счета 50

По дебету счета 50 собирается информация о приеме наличности, а по кредиту — о выдаче из кассы. К счету 50 в бухгалтерском учете можно открыть несколько субсчетов, которые закреплены в Плане счетов (приказ Министерства финансов от 31.10.2000 № 94н).

В основном организации используют субсчет 50.1 (50.01 — в специализированных бухгалтерских программах) бухучета под названием «Касса организации».

Документальное подтверждение операций по счету 50

В РКО в обязательном порядке прописываются данные получателя средств и выданная сумма. Получатель должен расписаться и поставить дату предоставления ему определенной суммы. ПКО разделен на две части: одна остается в бухгалтерии, а вторая выдается на руки лицу, которое вносит наличность в кассу. На квитанции должны быть подпись кассира и штамп компании.

Таким образом, характеристика счета 50 включает основные проводки по нему, документальное подтверждение и цель его применения.

Примеры проводок по счету 50

Карточка счета 50

Для того чтобы открыть карточку счета 50, в программе нужно зайти во вкладку «Отчеты», где будет находиться нужный регистр. В настройках отчета задаются начальные данные:

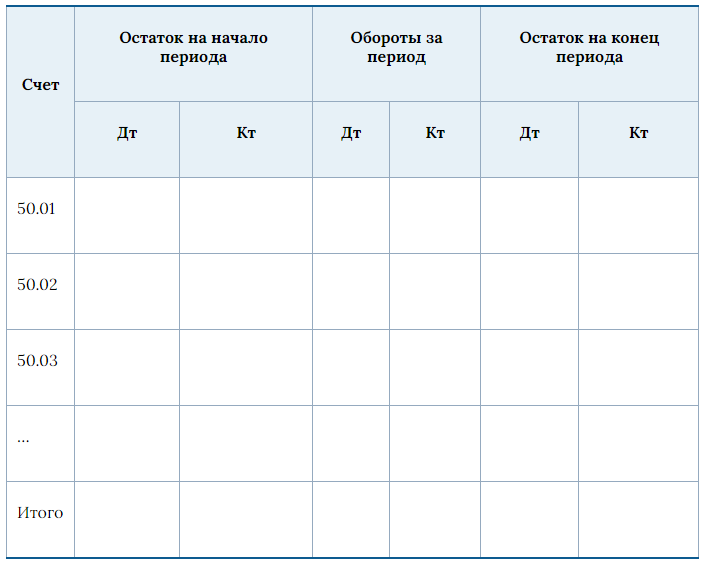

Оборотно-сальдовая ведомость по счету 50

Оборотно-сальдовая ведомость — это наиболее востребованный регистр бухучета, в котором информация группируется следующим образом:

Отчет очень удобно использовать. Он выводит данные об остатках и оборотах по любому бухсчету или субсчетам. Также с его помощью пользователь получает подробные сведения по аналитическому учету к бухсчету. Например, к субсчету 50.3 «Денежные документы» можно сформировать такую ведомость с детализацией остатка и оборотов по всем типам документов, связанных с наличными средствами.

Счет 50 бухгалтерского учета — это активный счет, применяемый в бухучете для отражения перемещения наличных средств организации (физлица). Проводки по этому бухсчету включают операции по поступлению и выбытию наличности из кассы. Все действия с наличными средствами должны производиться на основе сопровождающих документов. Благодаря отчетам программы «1С» «Оборотно-сальдовая ведомость» и «Карточка счета» возможно оперативное получение детализированной информации о перемещениях средств в разбивке по периодам.

ВНИМАНИЕ!

1 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Бухгалтерский учет по счету 71: проводки

Счет 71 предназначен для отражения расчетов с лицами, которым выданы деньги под отчет. Рассмотрим, какие делаются бухгалтерские записи с помощью этого счета и разберем несколько примеров.

Счет 71 — для каких операций?

На счете 71 показывают три основных типа хозяйственных операций:

Рассмотрим примеры проводок, соответствующих перечисленным хозяйственным операциям.

Выдача подотчетных сумм: проводки

Работник может получить деньги под отчет:

Передача денег работнику показывается проводкой Дт 71 Кт 50, где:

Работнику могут быть выданы билеты на поезд или самолет в «натуральном» виде. Они считаются денежными документами, отражаемыми на субсчете 50.3.

Пример 1

Иванов А. С. в августе 2019 года 3 раза ездил в командировки — в Санкт-Петербург, Нижний Новгород и Казань. Авиабилет на первую поездку он должен был купить сам наличными деньгами, на вторую — на деньги с зарплатной карты, на третью командировку готовый билет выдал работодатель.

Бухгалтер отразит эти операции в регистрах:

Далее сотрудник расходует полученные средства. Рассмотрим, какие проводки применяются в целях учета такого расходования.

Расходование подотчетных сумм: проводки

Работник может израсходовать полученные средства на разные цели, разрешенные законом и работодателем. Признанный обоснованным расход показывается по кредиту счета 71 в корреспонденции с дебетом по счетам:

Покупка авиабилетов из примера выше — как раз производственные расходы. Иванов в первой и второй командировке, как мы уже знаем, сам покупал билеты. Несмотря на разный способ расчетов с авиакомпанией (наличными и безналично), бухгалтер составит две одинаковые корреспонденции:

После третьей командировки (в Казань) Иванов должен подтвердить, что использовал авиабилет по назначению (приложив посадочный талон к авансовому отчету). Тогда бухгалтер:

Если те или иные расходы не удается однозначно отнести к производственным, их можно отнести в дебет счета 91. Пример таких расходов — оплата услуг нотариуса на заверение правомочий представителя организации в целях совершения им юридически значимых действий.

Пример 2

Иванову А. С. поручили оплатить государственную пошлину в размере 800 руб. на изменение устава организации. Организация:

На счете 91 также есть субсчет 91.1, где могут отражаться не связанные с основной деятельностью доходы. Например — курсовые разницы при операциях с оборотом подотчетных сумм в валюте.

Пример 3

Иванова А. С. направили в командировку в Германию и выдали ему под отчет 1 000 евро (по курсу 72 рубля на момент выдачи). За день до этого указанная сумма была снята с валютного счета работодателя в его кассу по курсу 71 рубль.

Бухгалтерия фиксирует в регистрах:

Если бы на момент выдачи Иванову евро, наоборот, подешевел, то образовалась бы отрицательная курсовая разница. Например, если бы евро стоил 70 руб., то бухгалтерия отразила бы в проводках:

Отрицательная курсовая разница в рассматриваемом случае включается в расходы, уменьшающие налогооблагаемую базу (подп. 5 п. 1 ст. 265 НК РФ).

Расчеты работодателя и работника по подотчету: проводки

Находясь в командировке, человек может:

В первом случае учет ограничивается признанием расходов — по схемам, рассмотренным выше. Во втором и третьем случаях работодатель осуществляет удержание или компенсацию денежных средств.

Как правило, после командировки остается что-то должен именно работник: работодатели стараются выдавать подотчетные деньги с запасом. Излишек он возвращает:

Пример 4

Иванов А. С. съездил в 3 командировки.

Для совершения первой он получил подотчетные деньги в сумме 10 000 руб. (Дт 71 Кт 50 (10 000)). Израсходовал — на покупку товаров на нужды работодателя 7 000 руб. (Дт 41 Кт 71 (7 000)). Затем — вернул остаток в кассу организации (Дт 50 Кт 71 (3 000)).

Для совершения второй командировки он получил столько же и закупил аналогичный товар. Но излишек вернул, зачислив деньги на расчетный счет организации (Дт 51 Кт 71 (3 000)).

При третьей командировке Иванов получил и потратил на товары столько же. Но при этом не вернул вовремя остаток неизрасходованных средств и согласился, чтобы работодатель удерживал долг с заработной платы.

Бывает, что работник, не рассчитавшись с работодателем, увольняется — и за ним остается долг. В определенных случаях у работодателя может не получиться его взыскать. Например, если единственный способ это сделать — подать иск в суд, а срок давности работодатель пропустил.

Пример 5

Иванов А. С., не расплатившись с работодателем по невозвращенному подотчетному долгу, увольняется. Условимся, что работодатель утратил право на взыскание долга.

Бывает, что работник, потратив подотчетную сумму, вынужден доплачивать по командировочным расходам из своего кармана. Работодатель при этом обязан возместить расходы.

Пример 6

Иванов А. С., находясь в командировке, потратил 3 000 руб., выданных работодателем, и еще 2 000 руб. своих. Работодатель признал его расходы обоснованными и соглашается компенсировать их.

Бухгалтерия сделает записи:

При безналичной компенсации проводка будет такой: Дт 71 Кт 51 (2 000).

Возможен и неприятный для работника сценарий — когда фирма остается должной, но рассчитаться она не может (в силу банкротства). Сумма непогашенного долга в этом случае включается в прочий доход: Дт 71 Кт 91.1.

Расчеты по подотчетным суммам могут предусматривать участие не только работодателя и работника, но и большего количества сторон. Например, когда работнику поручено наличными рассчитаться с контрагентом в счет будущей поставки (или наоборот — по ранее полученному товару).

Пример 7

Иванову А. С. поручили оплатить за поставленный товар наличными, выдав 60 000 руб. для оплаты поставщику. Работодатель и его контрагент-поставщик — плательщики НДС.

Бухгалтерия работодателя, получившего товар:

Если говорить о случаях, когда работодатель остается что-то должен работнику по подотчету — можно рассмотреть обязательства, связанные с появлением курсовой разницы, если подотчетная сумма — в валюте.

Пример 8

Вспомним Иванова, отправившегося в Германию. У него есть 1 000 евро от работодателя, и он тратит их. Представим, что он тратит еще 200 евро от себя, которые работодатель ему компенсирует.

Бухгалтерия сделает записи:

Дт 71 Кт 50 — выдано под отчет 1000 евро по курсу 72 руб. (72 000);

Дт 44 Кт 71 — отражены затраты по авансовому отчету 1 200 евро по курсу 73 руб. (87 600);

Дт 71 Кт 50 — выданы из кассы 200 евро работнику по курсу 74 руб. (14 800);

Дт 71 Кт 91.1 — определена курсовая разница 800 руб.

71 счет бухгалтерского учета

Зачем нужен 71 счет

Счет 71 нужен для хранения информации о выданных подотчетных средствах и состоянии расчетов по ним. Взглянув на 71 счет, бухгалтер может сказать, сколько денег было выдано сотруднику, и сколько он должен, или ему должна компания.

Счет 71 — активно-пассивный. По дебету копятся перечисленные в подотчет суммы. А по кредиту отражаются израсходованные суммы, которые подтверждаются чеками и иными документами. Остаток по дебету означает, что работник должен вернуть компании неизрасходованные средства, а по кредиту — сумму перерасхода, которую работнику должна возместить компания.

Что такое подотчетные средства

Подотчетные деньги — это сумма денег, которую выдали работнику для решения конкретных задач: командировка, встреча, покупка чего-либо и так далее. Деньги выдают на конкретный срок авансом. По его истечению сотрудник отчитывается, то есть сдает авансовый отчет, все подтверждающие документы и возвращает остаток.

Например, сотруднику дали 1 000 рублей на производственные нужды — приобретение кабеля для ремонта компрессора. По итогу расходования денег сотрудник готовит отчет и прикладывает кассовый чек. Сумма по чеку может быть больше или меньше. В первом варианте организация вернет сотруднику ту часть, которую он оплатил из собственных средств. Во втором — неизрасходованные деньги сотрудник сдает в кассу компании.

Авансовый отчет делают по форме № АО-1, утвержденной Постановлением Госкомстата России от 01.08.2001 № 55.

Какие требования действуют при выдаче подотчетных денег

Бухгалтерия должна строго контролировать выданные в подотчет суммы. Есть несколько главных требований к операциям с подотчетными лицами:

Выдают деньги по заявлению работника или по приказу руководства.

Как ведут аналитический учет по счету 71

Аналитику на счете 71 строят по сотрудникам, которые получили деньги. Только так можно отследить, сколько и кому выдали или должны денег.

С какими счетами корреспондирует счет 71

По дебету счет 71 корреспондирует в основном с денежными счетами. По кредиту вариантов гораздо больше. Для удобства мы собрали все варианты в таблицу.

Основные проводки с 71 счетом

В таблице собраны основные проводки по 71 счету, с которыми сталкивается любой бухгалтер.

| Дебет | Кредит | Суть операции |

|---|---|---|

| 71 | 50 / 51 / 52 / 55 | |

| 60 | 71 | Оплату поставщику произвели через подотчетное лицо |

| 19 | 71 | Выделили НДС из затрат, понесенных работником |

| 70 / 73 | 71 | Удержали из зарплаты или прочих расчетов невозвращенные в срок подотчетные деньги |

| 94 | 71 | Списали как недостачу невозвращенные подотчетные деньги |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе легко вести учет подотчетных средств. Вы в режиме реального времени будете знать, кто получал деньги, в какой сумме, и кто еще не отчитался. Всем новичкам мы дарим бесплатный пробный период на 14 дней.