денежный пул что это

Что такое пулы ликвидности в криптовалюте и как на них заработать

Ликвидность важна для всех торгуемых активов, включая криптовалюты. Низкий ее уровень означает, что на рынке присутствует волатильность, вызывающая скачки цен. С другой стороны, высокий уровень означает, что существует стабильный рынок с небольшими ценовыми колебаниями.

Таким образом, легче покупать или продавать криптоактивы на ликвидном рынке, поскольку заказы на покупку или продажу будут исполняться быстрее из-за большего количества участников рынка. По сути, это означает, что можно войти в сделку или выйти из нее в любой момент.

Что такое пулы ликвидности в криптовалюте простыми словами

В криптовалютном мире существует огромное количество централизованных сервисов, хранящих огромные резервы биткоинов и других криптовалют. Прежде всего, это централизованные биржи (CEX).

Чтобы начать на них торговлю, пользователю необходимо перевести средства в свой аккаунт. Взамен он получает удобство использования торгового терминала и другие преимущества. Однако средства пользователя находятся на счетах и под контролем биржи.

Для решения данной проблемы отдельные команды и разработчики начали активно создавать децентрализованные биржи (DEX). Такие площадки позволяют трейдерам напрямую осуществлять торговые операции без посредников и брокеров посредством смарт-контрактов. При этом приватные ключи остаются у пользователя, а не хранятся на бирже.

Разработчики полностью скопировали интерфейс и прототип торговых операций с централизованных бирж. Но, как оказалось, этого было недостаточно.

Основной проблемой DEX была нехватка ликвидности. Пользователи не понимали, как это работает, не хотели торговать на таких биржах, поэтому не вносили депозит. В результате спреды в книге заказов (разница между ближайшими ценами покупки и продажи) могли достигать десятки процентов. Особенно это было заметно в паре с непопулярными активами.

Для решения этой проблемы разработчики решили прибегнуть ко второй особенности централизованных бирж — использовать маркет-мейкеров для создания ликвидности. Создавая заказы на покупку и продажу, маркет-мейкеры тем самым уменьшают размер спреда и от этого получают прибыль.

Однако эта идея также не прижилась из-за того, что пропускная способность блокчейнов по-прежнему невелика, а сетевые комиссии превышают прибыль маркет-мейкера. Это была вторая ошибка DEX.

Со временем разработчики начали понимать, что стандартные DEX никогда не смогут конкурировать с централизованными биржами. Децентрализованные биржи были мало привлекательны, на них никто не торговал. Поэтому команды начали думать о том, какими должны быть DEX следующего поколения. Вскоре ответ был найден.

Они придумали пулы — хранилище, куда пользователи могут добавлять свои активы для увеличения рыночной ликвидности. Эти средства замораживаются на специальном смарт-контракте, по которому проводятся обменные операции.

Из теории экономики:

«Пул — объединение компаний, при котором прибыль поступает в общий фонд, а затем распределяется между участниками согласно заранее установленной пропорции.»

Как работают пулы ликвидности (пример)

Провайдер ликвидности создает пул, в котором размещает два актива для обмена и устанавливает начальный обменный курс. Теперь любой желающий (поставщик) может добавить в него свои активы. За это он будет получать комиссию от каждой сделки пользователей с данным хранилищем.

Каждый обмен в пуле приводит к изменению обменного курса. Этот механизм называется автоматическим маркет-мейкером (AMM). При заключении сделки объем монет первого актива увеличивается, а объем второго — уменьшается. В результате курс меняется.

Соотношение активов рассчитывается как 400 / 0,25 = 1600. Это означает, что на один ETH приходится 1600 BAT. Курс 1/1600.

Затем приходит пользователь и хочет купить 400 BAT.

По текущему курсу он должен заплатить 0,25 ETH ($100).

После покупки соотношение становится 1,25 ETH / 1200 BAT, потому что пользователь добавляет 0,25 ETH и получает 400 BAT из пула. Соотношение станет 1/960.

В результате курс вырос на 67%.

Это их основная проблема — при крупных покупках относительно объема монет в хранилище курс может существенно измениться.

Однако, если объем покупок невелик или размер общего фонда достаточно крупный, то разница не превысит 0,1%. А это уже очень близко к спредам централизованных бирж.

Uniswap была первой биржей, реализовавшей этот алгоритм. Именно из-за этого он стал настолько привлекательным сейчас и обогнал Coinbase по объему торгов.

Однако были и конкуренты со своими особенностями. Например, маркет-мейкер Balancer увеличил количество возможных активов в пуле с 2 до 8. Это привлекло поставщиков ликвидности более высоким размером вознаграждения.

Другой проект — Curve. Разработчики сразу поняли, что торговля такими активами сопряжена с высокими рисками из-за проскальзывания и волатильности цен на криптоактивы. Поэтому они реализовали пулы со стейблкоинами, в результате чего курс обмена в хранилищах практически не меняется.

Децентрализованные биржи имеют долгую историю и не сразу получили признание. Прошло много времени, прежде чем они пришли к решению своей основной проблемы — низкой ликвидности. Пулы были нововведением, которое вдохнуло жизнь в DEX и помогло им конкурировать с централизованными площадками.

В ближайшем будущем появится много DEX нового поколения, которые решат проблемы проскальзывания и станут полноценной заменой традиционных бирж.

Недостатки пулов ликвидности и что такое непостоянная потеря

Предоставление ликвидности пулу помогает функции DeFi и может иметь экономическую отдачу, но также сопряжено с некоторыми значительными рисками.

Во время высокой волатильности рынка предложение токенов в хранилище может привести к потерям из-за проскальзывания. Такие потери называют непостоянными убытками. Может случиться так, что стоимость ваших активов в общем фонде возрастет, но гораздо меньше, чем если бы она лежала в вашем кошельке.

Пример непостоянной потери:

Через некоторое время количество активов в пуле меняется: теперь в хранилище 5 ETH и 20000 DAI. Следовательно, цена 1 ETH = 4000 DAI.

Это то, что называется непостоянной потерей.

Кроме этого, существуют другие риски при работе с пулами:

Как заработать на пулах на бирже Binance

Вы можете получать пассивный доход, став поставщиком ликвидности для других трейдеров. Для этого нужно добавить собственные активы в любой из пулов, представленных на бирже Binance.

У поставщиков активов есть три источника дохода:

Размер вашего дохода будет зависеть от нескольких показателей:

Самый доходный пул — с небольшим объемом, но с высокими показателями годовой процентной доходности и большим количеством транзакций.

Binance Liquid Swap позволяет забрать ваш доход в любое время.

Как добавить активы в пул

1. После авторизации на бирже Бинанс перейдите на вкладку Финансы — Liquid Swap в верхнем меню.

В этом разделе вы увидите 4 вкладки:

2. Перейдите на первую вкладку Обзор (Overview).

Вы увидите все предлагаемые пары для пополнения. Они представлены в двух видах:

Стабильные (Stable) — пары долларовых стейблкоинов. Колебания обменного курса в этих парах практически незаметны, поэтому доход более надежный и стабильный. Но потенциальная прибыль гораздо меньше.

Инновационные (Innovation) — эта модель предполагает повышенные колебания обменного курса. Это является причиной повышенного риска волатильности, но обладает преимуществами повышенного размера потенциальной прибыли.

Нужные можно отобрать в выпадающем списке.

3. Кликните по выбранному пулу (например, стабильный BUSD/DAI).

Теперь нажмите на кнопку Ликвидность (Liquidity).

Вам предложат пройти тест из 10 вопросов, на которые нужно правильно ответить. Эта мера предосторожности необходима для того, чтобы вы осознавали свои риски.

После успешного прохождения теста вы увидите такую форму:

Отметьте точкой активы, которые будете вносить в пул (они должны быть у вас на балансе). На выбор дается три варианта — вы можете выбрать любой в зависимости от того, какие монеты у вас есть в наличии.

Укажите сумму пополнения.

Поставьте галочку напротив Условий использования Binance Liquid Swap.

Нажмите кнопку Добавить ликвидность (Add Liquidity).

Теперь загляните на вкладку Моя доля (MyShare). Здесь будет указан ее размер в USD, а также фиксироваться все начисленные вам вознаграждения.

Как вывести активы и вознаграждение на баланс

Чтобы вывести свою долю на баланс Бинанса, перейдите в свой пул.

Нажмите на кнопку Ликвидность (Liquidity), на закладку Удалить (Redeem).

В форме укажите сумму доли, которую хотите вывести.

Точкой отметьте нужную валюту из предлагаемых трех вариантов.

Нажмите кнопку Удалить (Redeem).

Теперь проверьте ваш баланс на Binance — на нем должны появиться выведенные из пула монеты с вознаграждением.

Децентрализованные биржи с использованием пулов ликвидности

Ниже представлены пять наиболее популярных среди пользователей обменных сервисов, использующих протоколы ликвидности для определения цен на активы.

Протокол кредитования и заимствования стейблкоинов и альткоинов. Пользователям предлагаются плавающие и фиксированные процентные ставки по кредитам.

Самая известная DEX в настоящее время, где пользователи могут обменивать любой токен ERC-20 с сотнями пулов.

Децентрализованная биржа, где пользователи могут создавать пулы до 8 криптовалют вместо стандартных 2. Поставщики ликвидности (LP) также могут устанавливать комиссию за транзакции при обмене с определенным хранилищем.

Данная площадка ориентирована на торговлю стейблкоинами USDT и USDC. Ориентация на стабильные монеты снижает комиссии, а также минимизирует проскальзывание при обмене.

Популярный сервис позиционирует себя, как управляемая сообществом децентрализованная биржа. Данный протокол предлагает пользователям до 3 уровней потенциального дохода.

У каждой вышеперечисленной биржи есть свой токен (тикеры указаны в скобках), который можно купить на бирже Binance. Так как тема ликвидности очень важная и перспективная, инвестиции в данные активы могут принести дополнительную прибыль.

Что такое кеш-пулинг. Объясняем простыми словами

Допустим, есть группа компаний, холдинг или компания, у которой много филиалов или дочерних компаний. У каждого из взаимосвязанных предприятий свой банковский счёт. Кеш-пулинг позволяет рассматривать их счета как один единый счёт: таким образом можно избежать ситуации, когда одной компании приходится брать кредит, а у другой излишек средств. Кроме того, это оптимизирует налоги, так как уменьшается налогооблагаемая база предприятий.

Важное условие — счета всех компаний должны быть в одном банке, который имеет программу кеш-пулинга.

Пример употребления на «Секрете»

«Помимо налогов, кеш-пулинг помогает оптимизировать и другие направления. Во-первых, создаётся единый расчётный центр, который ускоряет, контролирует и упрощает финансовую деятельность. Во-вторых, упрощается финансирование перспективных проектов внутри группы. В-третьих, холдинги получают дополнительную прибыль от неиспользуемых активов. Деньги не лежат мёртвым грузом, а приносят доход».

(Адвокат коллегии «Железников и партнёры» Вячеслав Голенев — о том, как оптимизировать налоги.)

Нюансы

Есть два вида кеш-пулинга:

Проблема

В России кеш-пулинг пока не регулируется законом, поэтому у ФНС могут возникнуть вопросы к такой схеме управления счетами. Например, у компании могут вычесть из базы по налогу на прибыль расходы по оплате кредитов за других участников группы или пересчитать проценты по кредитам исходя из рыночных ставок.

Экономический словарь

MONEY POOLВ прошлом при возникновении напряженности на РЫНКЕ ОНКОЛЬНЫХ ССУД, когда банки-кредиторы начинали требовать возвращения выданных ими ссуд, брокеры оказывались в безвыходном положении, не располагая достаточными для этого средствами. В ряде случаев группы крупных банков создавали П.д. в качестве чрезвычайной меры для преодоления сложившейся ситуации

Смотреть значение Пул Денежный в других словарях

Денежный — денежная, денежное. 1. Прил. к деньги. Денежное обращение. Денежная реформа. Денежное письмо (со вложением денег). 2. Служащий для хранения денег. ящик. 3. Имеющий много денег.

Толковый словарь Ушакова

Пул — м. и пуло ср. стар. мелкая медная монета; полушка? о, величеством и образом с копейку, делано из красной меди и чекан денежной, а продавали их по 10 за серебряную денгу. Мнас.

Толковый словарь Даля

Денежный Прил. — 1. Соотносящийся по знач. с сущ.: деньги, связанный с ним. 2. разг. Имеющий деньги; богатый (о человеке).

Толковый словарь Ефремовой

Пул — Особый вид картелей, в к-рых прибыль всех участников поступает в общий фонд и распределяется пропорционально величине капитала, вложенного участниками пула, и в зависимости.

Политический словарь

Денежный Мультипликатор — числовой коэффициент, показывающий, во сколько раз возрастет или сократиться денежное предложение в результате увеличения или сокращения вкладов в денежно-кредитную.

Юридический словарь

Начет Денежный — мера воздействия имущественного характера, применяемая к должностному лицу за определенные хозяйственные или дисциплинарные нарушения.

Юридический словарь

Пул Недропользователей — – кооперация (сотрудничество) недропользователей в целях объединения выделенных им участков (или их частей) в пределах единого месторождения (или нескольких связанных.

Юридический словарь

Кэш пулинг

Уникальные решения по автоматическому управлению денежными средствами

Между компаниями-резидентами

С участием компаний-нерезидентов

ЮниКредит Банк предлагает современные решения для управления корпоративной ликвидностью. Одно из таких решений — физический пулинг, позволяющий объединять все средства и счета компании в единый мастер-счет и подключать к нему новые счета.

Как это работает?

У вас есть мастер-счет, который принадлежит, например, главному офису компании. Другие счета, принадлежащие, например, региональным отделениям компании, соединены с этим счетом (собраны в единый пул). В течение операционного дня с определенной периодичностью происходит автоматический перевод положительных остатков со счетов участников пула на мастер-счет. При этом вы можете индивидуально согласовать с банком периодичность таких переводов. Средства консолидированы — управление счетами оптимизировано.

ЮниКредит Банк разработал три варианта работы участников пула со счетами:

Кэш пулинг может осуществляться за счет полной консолидации всех денежных средств со счетов-участников (Zero Balancing), можно также задать определённый порог, сверх которого будут осуществляться автоматические переброски на мастер-счет (Target Balancing), чтобы часть средств оставалась на счете-участников.

Что дает физический пулинг?

Как подключиться к данной услуге?

Обратитесь в отделение банка, чтобы заключить дополнительное соглашение об использовании на ваших счетах услуги физического пулинга. Если счета, которые вы хотите включить в единый пул, принадлежат разным юридическим лицам, вам также потребуется договор займа или иной договор возмездного характера, заключенный между этими юр.лицами.

С ЮниКредит Банком вы всегда можете рассчитывать на поиск индивидуальных решений. Мы учтем специфику деятельности компании и предложим схему физического пулинга, полностью соответствующую вашим потребностям.

ЮниКредит предлагает уникальный для российского рынка продукт — Международный Кэш Пулинг, или пулинг между резидентами и нерезидентами.

Как известно, все операции между резидентами и нерезидентами в России попадают по валютный контроль. Одним из ключевых преимуществ услуги Международного кэш пулинга, которую предлагает ЮниКредит, заключается в том, что Банк в рамках пула готовит за Клиента справки о валютных операциях, которые необходимо предоставлять по операциям с нерезидентом. Тем самым значительно сокращается административная нагрузка на соответствующие подразделения Клиента, которые раньше занимались подготовкой таких документов.

Компания-нерезидент должна открыть счет в Банке ЮниКредит, который она может использовать в качестве мастер-счета для концентрации денежных средств со счетов-участников (и для автоматического предоставления финансирования для счетов-участников под платежи). Компания-нерезидент может свободно переводить денежные средства с этого счета на счет за границей посредством обычного электронного перевода (через Банк-Клиент) — все необходимые документы валютного контроля в рамках операций международного пула будут уже подготовлены ЮниКредит Банком.

В российском законодательстве нет явного определения понятия «кэш пулинг». Тем не менее наши продукты по управлению ликвидности полностью соответствуют текущим законам и нормативным актам. Мы получили юридическое заключение от независимой международной консалтинговой компании, которое лишний раз это подтверждает.

Кэш-пулинг в «1С:Управление Холдингом 8»: автоматизация управления ликвидностью группы компаний

Статья старшего консультанта компании NFP Анастасии Гавриловой подробно описывает настройку кэш-пулинга в «1С:Управление Холдингом 8»

В условиях динамично развивающегося рынка и меняющихся условий экономики одной из главных задач компаний является оптимизация управления ликвидностью. Для этого могут применяться различные инструменты, одним из которых является Кэш-пулинг (от англ. Cash pooling).

Кэш-пулинг – это система, позволяющая эффективно управлять денежными потоками, наиболее часто применяется компаниями с холдинговой структурой, которые имеют различные направления бизнеса и обширную сеть дочерних компаний, филиалов и структурных подразделений.

При внедрении системы Кэш-пулинга происходит организация так называемого «пула» холдингом или группой юридических лиц. В рамках данного пула должна быть определена компания – держатель мастер-счета, на котором будет аккумулироваться вся ликвидность группы и с которого происходят подкрепления денежными средствами компаний-участников пула. Как правило, все переводы денежных средств внутри пула автоматизированы, порядок и условия задаются клиентом.

Гибкость системы позволяет отражать движение денежных средств в рамках пула даже если счета участников группы находятся в разных банках.

Кэш-пулинг может осуществляться в нескольких вариантах:

Zero Balancing – при использовании данного варианта все положительные остатки на счетах участников пула автоматически переводятся на единый мастер-счет, с которого в дальнейшем происходит пополнение оборотных средств дочерних компаний или филиалов в случае, если у участника пула недостаточно средств для осуществления платежа.

Target Balancing – в этом случае могут быть установлены лимиты остатков денежных средств на счетах компаний, соответственно будет происходить перевод только денежных средств сверх установленного порога.

Схематично этот процесс можно представить следующим образом:

По способу движения денежных средств выделяют номинальный и физический (или реальный) кэш-пулинг. Если компании выбирают первый вариант, то будет иметь место только виртуальный перевод денежных средств, в отличие от физического перечисления между счетами при выборе второго варианта.

Физический кэш-пулинг юридически для компаний сопровождается заключением договоров внутригрупповых займов с последующим отражением процентных доходов и расходов.

Каждый из этих вариантов имеет свои достоинства и недостатки. Номинальный кэш-пулинг более прост в администрировании, документальном сопровождении внутригрупповых займов, бухгалтерском учете. Однако, имеет ряд существенных ограничений и минусов:

Этот пример можно увидеть на схеме:

Ввиду большого объема операций и необходимости оперативного контроля для автоматизации рекомендуется использовать специализированное ПО. Конфигурация 1С:Управление Холдингом 8 имеет всю необходимую функциональность.

Как настроить кэш-пулинг в 1С:Управление Холдингом 8

Настройка данной функциональности является достаточно простой и интуитивно понятной, но мы рассмотрим ее подробно.

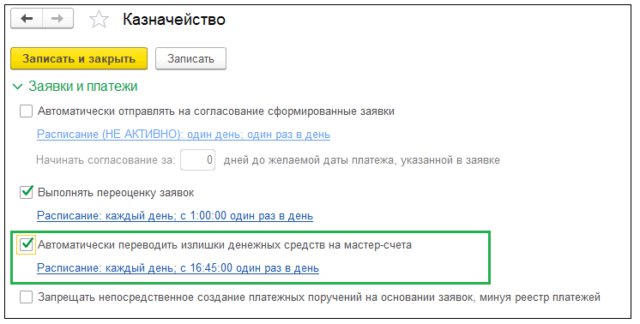

В разделе Казначейство / Настройки казначейства можно установить порядок переводов излишков денежных средств: при выборе варианта автоматической переброски становится доступной установка регулярности таких переводов с указанием расписания или периодичности повторения. Эта настройка означает, что генерация заявок на оплату будет происходить автоматически.

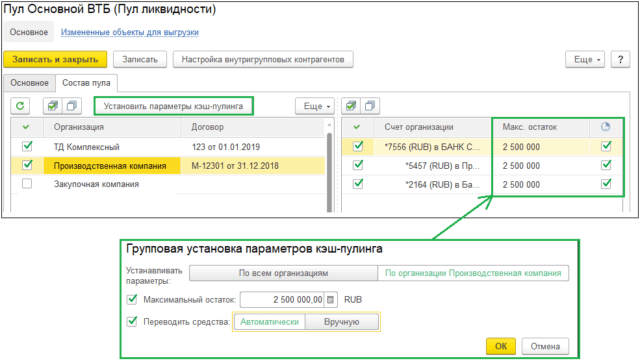

Для создания пула в разделе Казначейство / Пулы ликвидности необходимо создать новый элемент. Настройка делится на две части:

Здесь должны быть указаны все организации, которые входят в периметр кэш-пулинга. Для каждой организации указывается договор, в рамках которого будут отражены переводы денежных средств. В пул может быть включено неограниченное количество расчетных счетов организации. Однако в данной форме нет контроля относительно того, включен ли расчетный счет организации в другие пулы. Пользователь при заполнении данной настройки самостоятельно контролирует это. Один расчетный счет может быть включен только в один пул.

По кнопке «Установить параметры кэш-пулинга» можно быстро установить лимиты остатков денежных средств для определенной организации или всех организаций

Это удобно в случае, если применяется один лимит.

Также возможна настройка лимита индивидуально для каждого счета (справочник «Банковские счета»). При записи настроек пула заполняется раздел «Размещение свободных остатков» в элементе справочника «Банковские счета», определяется принадлежность пулу, указывается установленный лимит. Здесь же можно отключить функцию автоматического перевода денежных средств на мастер-счет:

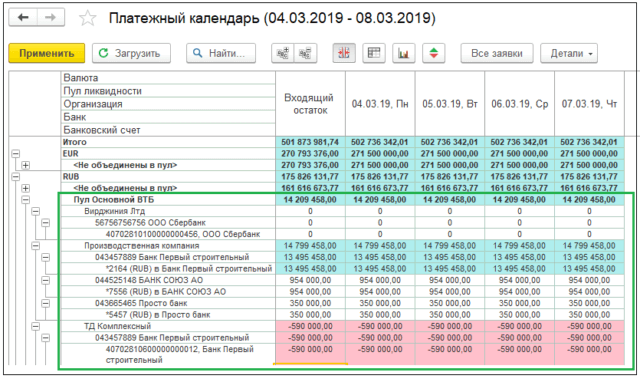

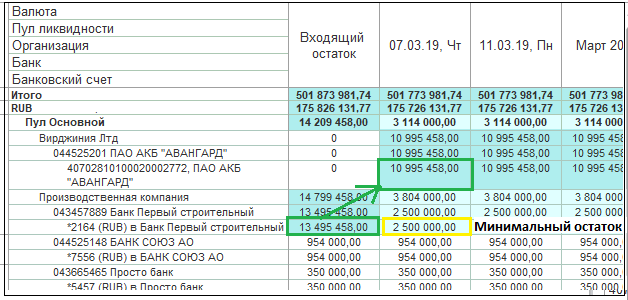

После создания пула указанная структура будет выделена в платежном календаре группировкой «Пул ликвидности»:

Если сделаны настройка автоматического перевода денежных средств, то будут созданы заявки с видом операции «Перемещение внутри группы (выдача займа)»:

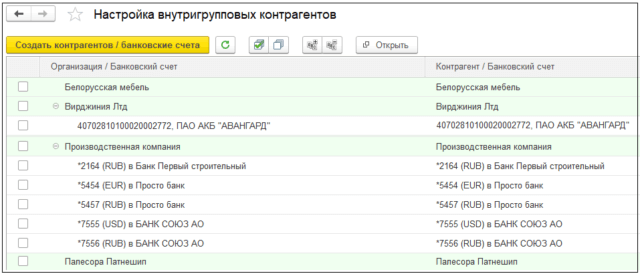

Организация, Контрагент, счета подбираются автоматически, если сделано сопоставление внутригрупповых контрагентов и расчетных счетов (Сервис/Настройка внутригрупповых контрагентов или из элемента справочника Пулы ликвидности / Настройка внутригрупповых контрагентов):

После того, как сформированы и согласованы заявки на оплату, эта информация отразится в платежном календаре, будут видны планируемые остатки денежных средств:

Организации, которые находятся в пуле, могут проводить заявки и при отрицательном остатке денежных средств на счету, тогда будет произведено покрытие «красного сальдо» с мастер-счета. Эти операции отразятся при разнесении банковской выписки.

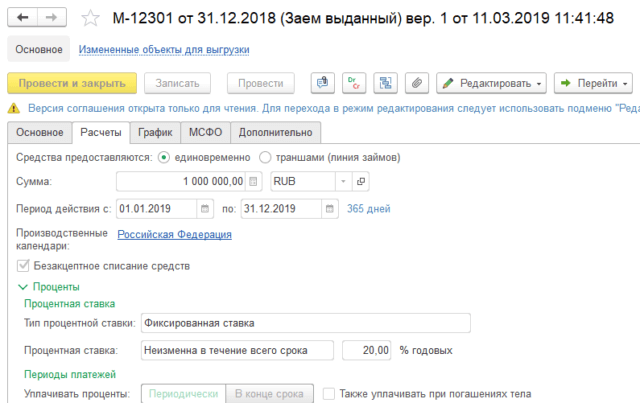

Функционал конфигурации 1С:Управление Холдингом 8 позволяет учитывать различные финансовые инструменты, в том числе и договоры внутригрупповых займов, привлеченных и выданных. Каждый договор может быть согласован по установленному маршруту согласования.

В карточке договора (например, с видом договора «Заем выданный») есть возможность расчета графиков начисления процентов:

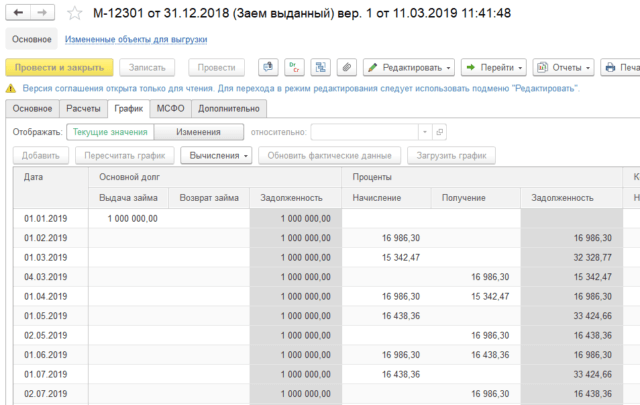

На закладке «График» после записи элемента справочника будет рассчитан график платежей/поступлений по данному договору:

Начисления процентов в бухгалтерском учете будет осуществляться уже на основании первичных документов (например, при разнесении банковской выписки).

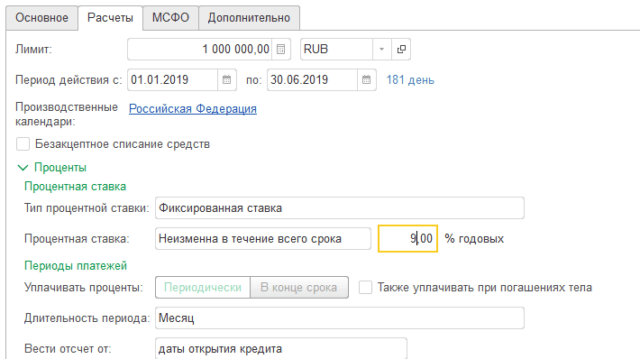

При использовании номинального кэш-пулинга в 1С:Управление Холдингом 8 необходимо использовать договоры с видом «Овердрафт», где в качестве контрагента должен быть указан банк.

На закладке «Расчеты» необходимо установить кредитный лимит и другие условия расчетов:

Для данного вида договора отсутствует график расчетов, так как все начисления процентов и их погашения регулируются банком. Покрытие недостатка денежных средств и дальнейшее погашение задолженности по овердрафту (с учетом начисленных процентов) происходит автоматически в безакцептном порядке и осуществляется банком. После получения выписки банка бухгалтерия организации формирует документы «Поступление на расчетный счет» или «Списание с расчетного счета» с указанием договора овердрафта.

В настоящее время, применение такого инструмента, как кэш-пулинг, позволяет компаниям эффективно управлять ликвидностью и снижать затраты на покрытие кассовых разрывов, ведь привлечение денежных средств внутри группы осуществляется на более выгодных условиях, чем привлечение внешнего финансирования, плюс компании, имеющие избыточные денежные средства, могут получать повышенные проценты на положительный остаток на счете. Конфигурация 1С:Управление Холдингом 8 позволяет эффективно использовать данный инструмент.

Необходимо отметить, что данные операции контролируются налоговыми органами в части обоснованности применения процентных ставок по внутригрупповым займам. Процентная ставка проверяется на соответствие рыночной, если есть существенное расхождение, то для налоговых органов это может говорить о занижении базы по налогу на прибыль в части полученных процентных доходов или, наоборот, необоснованно высоких процентных расходах. Поэтому компании, применяющие кэш-пулинг, должны иметь еще одну точку контроля для снижения потенциальных налоговых рисков.

Вы можете подробнее ознакомиться с продуктом 1С:УХ и услугой разработка методологии бизнес-процессов на специальных страницах нашего сайта.