для чего нужна подпись на банковской карте

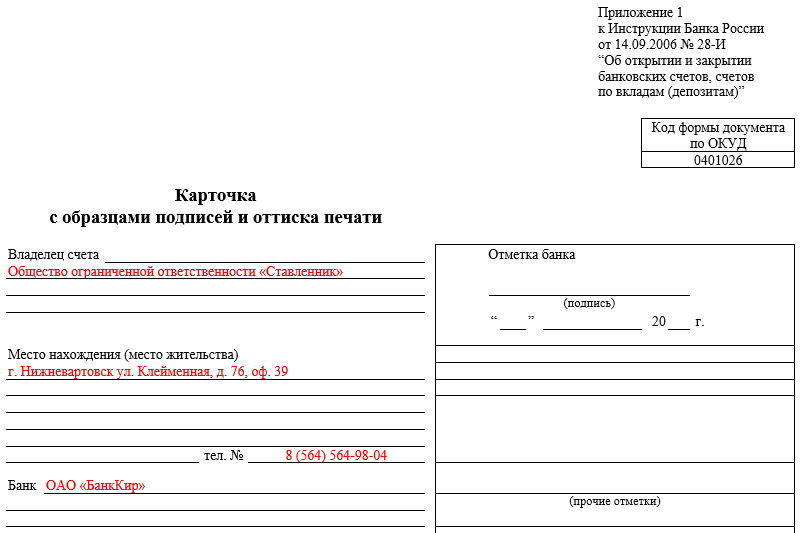

Карточка с образцами подписей и оттиска печати

Оформление карточки с образцами подписей и оттиска печати в подавляющем большинстве случаев происходит тогда, когда организация открывает расчетный счет в банке. Карточка заполняется любыми предприятиями, независимо от их организационно-правового статуса и формы собственности.

К вашему вниманию! Этот документ можно скачать в КонсультантПлюс.

Для чего нужна карточка

Роль карточки довольно проста и понятна: она создается для того, чтобы банковские работники имели четкое представление о том, как должен выглядеть оригинал подписи владельца расчетного счета или его представителя, а также оттиск печати предприятия.

Банки – организации, работающие с финансовыми средствами клиентов и им очень важно соблюдать все возможные меры предосторожности при их приеме, выдаче или переводе.

Именно поэтому к подписи и печати предъявляются особые требования: они должны точь-в-точь совпадать с теми, что указаны в карточке с образцами подписей и оттиска печати, быть четкими и разборчивыми.

В противном случае, специалист кредитного учреждения попросит клиента расписаться или проштамповать бланк еще раз, и если подпись снова не будет идеально совпадать с той, что указана в карточке, может отказать в предоставлении запрашиваемой услуги.

Обязательно ли ставить оттиск печати

Применение печатей и штампов – ранее обязательное условие работы юридических лиц в Российской Федерации. При помощи штемпельных изделий предприятия и организации обязаны были визировать все свои основные документы, в том числе подаваемые в различные государственные структуры и банковские учреждения.

Что касается индивидуальных предпринимателей, то они всегда имели право выбора на предмет того, использовать в работе печати и штампы или отказаться от них. Если принималось решение «за», печать следовало регистрировать в определенном порядке.

На сегодняшний день положения закона касаемо ИП не особо изменились.

А юридические лица (т.е. предприятия и организации в статусе ООО, ОАО, ЗАО) с 2016 года на уровне законодательства освобождены от требования использовать в своей работе различные штемпели и клише.

Иными словами, обязанность к их применению возникает только в тех случаях, если это прописано во внутренних нормативно-правовых актах компании.

Надо ли заполнять карточку на каждый открытый расчетный счет

Если организация открывает несколько расчетных счетов в одном банковском учреждении, она может ограничиться заполнением одной карточки (при том условии, что доступ к счетам будут иметь одни и те же лица). Если же расчетные счета открываются в разных банках, то, конечно, в каждом случае придется заполнять отдельную карточку.

Кто заполняет документ

Документ состоит из трех частей.

Унифицированная или произвольная форма

На сегодняшний день нет единого, обязательного к применению, образца карточки.

Банки, а также иные организации, использующие карточку в своей деятельности, могут пользоваться разработанными внутри учреждения шаблонами или применять форму № 0401026. Форма удобна тем, что она содержит все необходимые пункты и параметры, не нужно ломать голову над составлением собственного бланка.

Однако, если банк считает ее недостаточно информативной (например, требует наличия ИНН, КПП, кодов ОКПО, ОКВЭД, и т.п.), он может пойти по пути самостоятельного создания карточки.

Правила по оформлению

Карточку можно заполнять на компьютере (если банк готов предоставить ее в электронном формате) или от руки шариковой ручкой синего, фиолетового или черного цвета (но, ни в коем случае не карандашом).

Подпись должна быть только оригинальной, применение факсимильной подписи (т.е. отпечатанной каким-либо способом) строго запрещено. Также недопустимы помарки, неточности и какие-либо исправления.

Если оплошность при заполнении карточки все же была допущена, испорченный бланк следует уничтожить, и заполнить новый.

Количество необходимых экземпляров карточки каждый банк устанавливает на свое усмотрение.

Важное условие: при постановке подписей должен присутствовать либо представитель банка, либо нотариус.

Образец заполнения: лицевая сторона

На первой странице карточки:

С правой стороны ничего писать не нужно – здесь специалист банка поставит свои отметки.

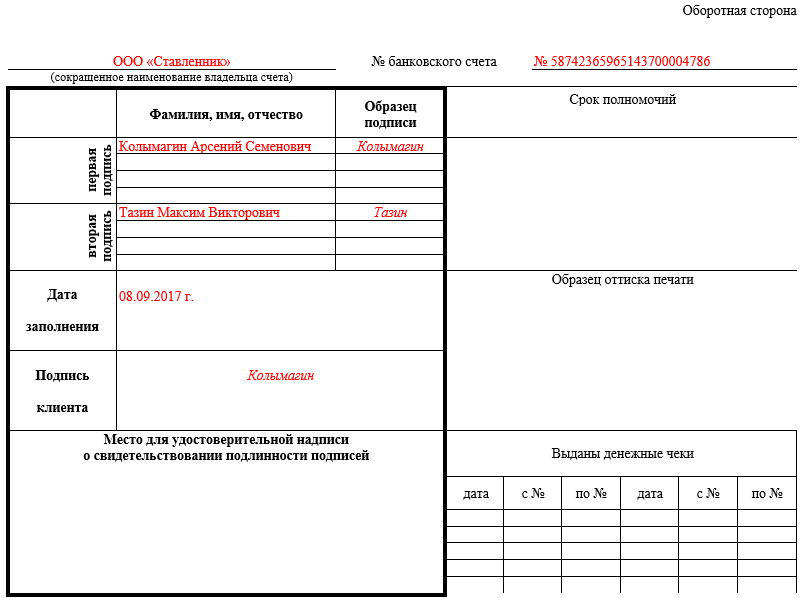

Образец заполнения: оборотная сторона

На второй странице карточки:

Вы ещё помните? Этот документ можно скачать в КонсультантПлюс.

Зачем нужна подпись на кредитной карте

На оборотной стороне любой пластиковой карты присутствует поле, в котором держатель карточки проставляет личную подпись. Это правило распространяется на именные и неименные карты, и независимо от того, они дебетовые или кредитные карты. Некоторые владельцы игнорируют это требование, полагая, что ставить подпись совершенно необязательно.

Для чего ставится подпись

Основное назначение подписи — подтверждение факта принадлежности карты конкретному держателю. Владелец карты расписывается на обороте физического носителя точно так же, как в паспорте, на который она была выдана.

Данное требование прямо указывается в пользовательских соглашениях, но большинство клиентов намерено его игнорируют. В первую очередь, такое требование выставляется с целью повышения уровня безопасности карты и, соответственно, денег ее владельца.

Пресечение мошенничества

К примеру, клиент пользовался неименной дебетовой картой, которую у него украли, либо карта была утеряна. До ее блокировки может пройти неопределенное время, в течение которого доступ к средствам могут получить третьи лица.

Любому человеку не составит никакого труда в ближайшем магазине совершить покупку, если:

Brobank: В этом случае лицо, завладевшее картой, может без каких-либо затруднений совершить несколько таких покупок, пока баланс не будет исчерпан до конца, либо пока владелец не заблокирует карту.

Что изменится при наличии подписи

В этой же самой ситуации, когда карта бывает украдена или утеряна владельцем, наличие подписи на оборотной стороне может и не кардинально исправит ситуацию, но поможет изобличить мошенника.

То есть, в данном случае мошенник не сможет подтвердить факт принадлежности пластиковой карты, так как подписи в его паспорте и на оборотной стороне карты не будут совпадать. Этот простой механизм при некоторых обстоятельствах является крайне действенным.

Подтверждение принадлежности самим владельцем

Если на карте есть подпись, то ее владельцу потребуется:

Следовательно, такая небольшая формальность поможет держателю карты избежать достаточно серьезных неудобств. Помимо описанных случаев, на практике встречаются и прочие затруднения.

Подтверждение принадлежности карты в банке

По инструкции, банковский сотрудник не должен производить никаких операций с картой до удостоверения факта ее принадлежности. При этом наличие паспорта клиентам может показаться вполне достаточным, так как именно на него оформлена карта. Но на деле все по-другому, и сотрудник банка не сможет ничем помочь клиенту, если на предъявленной карте отсутствует подпись.

Если клиенту необходимо совершить какую-либо операцию через кассу банка, то наличие подписи в этом случае будет обязательным требованием, которое легко можно соблюсти. При отказе сотрудника банка от обслуживания, можно взять ручку, и на месте расписаться. Главное, чтобы подпись в паспорте совпадала с той, которая проставляется на оборотной стороне карты.

Также подпись потребуется при плановом или экстренном перевыпуске карты. Это требование является обязательным, поэтому, чтобы не тратить время на разбирательство в банке, проще всего расписаться на обороте физического носителя до визита в отделение.

Использование карты за границей

Последней и самой важной причиной необходимости ставить подпись является возможный отъезд держателя за границу РФ. В банкоматах и платежных терминалах картой можно будет пользоваться точно так же, как и в России. Но попытка совершения какой-либо операции через кассу (перевод, оплата услуг), либо покупка товара в магазине, может вызвать трудности.

В РФ с этим не так строго, а зарубежные магазины следят, чтобы их сотрудники при возникновении сомнений, удостоверяли принадлежность карты конкретному покупателю. Поэтому, чтобы не возникало таких трудностей, лучше расписываться на карте сразу после ее получения. Об этом, как правило, заранее предупреждают сотрудники банка.

Нужна ли подпись на банковской карте

При получении новой пластиковой карточки, граждане сталкиваются с необходимостью ставить свою подпись на обратной стороне пластика. Некоторые делают это не задумываясь, другие стараются отказаться от «сомнительной» процедуры, у третьих возникает закономерный вопрос: «зачем это нужно?».

Действительно так ли уж необходимо ставить свою подпись на банковской карте или это всего лишь каприз банка?

Является ли наличие подписи обязательным условием

На самом деле, да. При том данный пункт прописан в банковском договоре. По сути, подпись на пластике равносильна росписи, которую человек ставит при получении паспорта. Однако во втором случае никому и в голову не придет возмущаться.

Почему банки прячут номер ссудного счета? Подробнее тут.

Кроме того, что подпись свидетельствует о том, что карточка была получена на руки конкретным лицом, это еще и дополнительная защита от мошенничества.

На текущий момент, если гражданин потеряет карту или ее украдут, злоумышленник сможет воспользоваться деньгами в следующих случаях:

Чем грозит отсутствие подписи на карте? Смотрите видео:

Однако в случае с последним моментом имеется один существенный нюанс. Проблема в том, что продавцы в магазине должны спрашивать у клиента, расплачивающегося по карте, документы, удостоверяющие личность.

Какой налог не любят русские? Читайте по ссылке.

Лет 10 назад, когда безналичный расчет еще не вошел в обиход, это практиковалось. Однако сейчас, когда большинство граждан расплачивается «виртуальными» деньгами у кассиров просто нет времени проверять документы у каждого.

Повышается ли безопасность

Подтвердить свое право на карточку можно двумя основными способами:

У каждого из вариантов есть свои особенности. Если покупка совершается только при наличии введенного пин-кода или после того, как клиент распишется, можно сказать, что второй вариант более безопасный. Однако же и здесь все не так просто.

В первую очередь, следует помнить, что большинство банков уже отошли от варианта подтверждения подписью. В большей мере сейчас практикуется именно пин-код или бесконтактная оплата покупки стоимостью до 1000 рублей.

Другой момент, что продавцы также не обращают внимания на то, как клиент расписался в чеке, и какой автограф зафиксирован на пластике. Единственное утешение заключается в том, что в таком случае можно будет легко доказать факт мошенничества.

Будет ли карта действительна при отсутствии подписи

Кроме того, у большинства банков существуют другие степени защиты от мошенничества. А отсутствие подписи, уже давно не привлекает внимания продавцов и кассиров.

Что нужно знать о банковской карте? Ответ в видео:

Какой вывод можно сделать из всего вышесказанного? Фактически подпись уже бесполезна и если работник банка не настаивает ставить ее не обязательно. Хотя все-таки гражданам, которые активно пользуются пластиком, рекомендуется прибегать на всякий случай и к такому, пускай и весьма сомнительному, способу защиты. Лишним уж точно не будет.

Пин или подпись

Как безопаснее платить в магазинах и кафе

Многие думают, что платить по пину безопаснее, чем расписываться в чеке.

Это правда, но лишь отчасти. Разберемся, в чём разница.

Как банк понимает, что вы это вы

Когда вы платите в магазине, вас просят подтвердить свою личность. Это называется верификацией. Так банк понимает, что операцию совершили именно вы.

Есть два способа подтвердить личность при оплате картой: пин и подпись. Что попросят у вас — зависит от:

Каждый банк сам решает, какой способ верификации использовать. Это зависит от политики банка в отношении рисков. У подписи одни риски, у пина — другие.

В одних банках исторически используют верификацию по пину: меньше шансов, что у клиента украдут карту и потом придется разбираться.

Другие банки больше любят подпись: рисков больше, зато клиентам удобнее платить. Расписаться в чеке проще, чем вводить пин.

Третьи — например наш банк — позволяют клиентам самим решать, что выбрать.

Еще бывают платежи без верификации. В этом случае карта работает как наличные: когда вы платите наличными, вас не просят подтвердить свою личность. Про операции без подтверждения поговорим в другой раз.

Права

Пин — это четырехзначный код, который нужен в двух случаях:

Пин хранится в банке в зашифрованном виде, но сотрудники банка его не знают. Пин знаете только вы.

Операцию по пину оспорить почти невозможно. Когда вы вводите пин, вы как бы говорите банку: «Это точно я трачу деньги». Банк исходит из того, что если вы теряете вашу карту, то вы ее сразу блокируете. Все риски на вас.

Когда вы вводите пин, вы как бы говорите банку: «Это точно я трачу деньги»

С подписью всё вроде бы просто: вы совершаете покупку, кассир дает вам чек, вы оставляете в нем подпись. Чек хранится в магазине примерно полгода.

В теории кассир должен сверить подпись в чеке с той, которая нарисована на обратной стороне карты. На практике это мало кто делает, потому что это отнимает время, а главное — не спасает от риска подделки подписи. Ни один кассир не сможет провести экспертизу почерка.

Если у вас украдут карту с подписью, то не смогут снять наличные, зато смогут расплатиться где угодно. Чтобы оспорить такой платеж, придется идти в полицию.

Возможно, ваш банк вернет вам деньги заранее — до того, как начнется разбирательство. Но это не правило, а решение конкретного банка.

Получается, что если украдут карту, то подпись защищает хуже, чем пин. Но не всё так однозначно.

Кассир не сможет провести экспертизу почерка. Поэтому на подпись никто не смотрит.

В чем риск пина

Офисный центр. Станислав покупает кофе. Вставляет карту в платежный терминал, машинально набирает пин. Убирает карту в задний карман. Отвечает на звонок и ждет, пока ему сварят кофе.

Рядом стоит другой посетитель. Он видит, как Станислав набирает пин, и запоминает его. Этот человек — карманник. Одним движением он крадет карту — так, что никто в очереди этого не замечает. Через минуту он уже у ближайшего банкомата. Закрывает камеру ладонью, снимает с карты все деньги и исчезает. Всё это происходит, пока Станислав говорит по телефону.

Когда Станислав позвонит в банк, начнется разбирательство. Но исход будет не в его пользу.

Если деньги обналичат где-нибудь в Индонезии, но физически карта будет в России, значит, украдена не сама карта, а ее данные. Кто-то отскиммил карту и узнал ее пин. Виноваты профессиональные скиммеры. Поэтому банк Станислава, скорее всего, компенсировал бы ему украденное.

Но здесь обналичка произошла по соседству. Станиславу придется доказывать, что он жертва. Поскольку он в этот момент находился в том же офисном центре, то, скорее всего, ничего доказать не сможет. Виноват Станислав. Нужно быть аккуратнее.

Может быть и похуже. Например, в очереди будет не карманник, а грабитель. Он не будет красть карту, а выследит и нападет на Станислава где-нибудь в переулке. Пин он уже знает, поэтому он точно так же идет в банкомат и снимает все деньги.

Когда происходят такие ситуации, решение зависит от банка. Банк начнет разбирательство, изучит поведение клиента, подключит службу безопасности. Это целое расследование, которое чаще всего длится не одну неделю.

Когда Станислав позвонит в банк, начнется разбирательство. Но исход будет не в его пользу.

Что безопаснее

Однозначного ответа нет. Ни пин, ни подпись не дают полной защиты от кражи карты. Эта противоречивая тема, даже в банковской сфере нет единого мнения. Поэтому в одном банке операцию нужно подтверждать пином, в другом — подписью.

Пин. Если у вас просто украдут карту, то не смогут ни снять наличные, ни провести покупку. В этом случае карта с пином — самый безопасный вариант. Не знаешь пин — значит, в офлайне не заплатить.

Если у вас украдут карту и пин, дело плохо. Мошенники снимут все деньги через банкомат, а вы не сможете доказать банку, что это сделали не вы. Случай, который произошел со Станиславом, маловероятен, но возможен. И это худший сценарий.

Подпись. Если у вас украдут карту, мошенник сможет прийти в магазин и заплатить за покупки: кассир вряд ли что-то заподозрит. Это главный аргумент против подписи.

Надо понимать, что мошенник может купить не просто кефир с булочкой, а плазменный телевизор со встроенной стиральной машиной. Зато в любом случае он не сможет обналичить все деньги через банкомат.

Что делать

Если у вас подпись:

Пресс-центр

Забыли поставить подпись на карте? Банкиры рассказывают, чем вы рискуете

Источник: Выберу.ру (moskva.vbr.ru)

Дополнительный способ идентификации клиента

С одной стороны, подпись на банковской карте могут сравнить с подписью на чеке и отменить оплату, когда подписи не совпали. Тогда это становится защитой от воров и мошенников: если они завладели картой, но не научились подделывать подпись на ней, то им не удастся совершить с десяток оплат без пин-кода и разорить чужой пластик.

С другой стороны, когда последний раз вас просили подписать чек и тем более сравнивали подпись на чеке с карточной? То-то и оно, что эта практика почти ушла в прошлое. К тому же, многие банки на новых картах даже не наносят поле для подписи, а тогда и сравнивать нечего.

Редакция «Выберу.ру» решила разобраться в том, зачем нужна подпись на банковской карте, защищает ли она как-то от мошенников или же это просто устаревший элемент. Для этого мы опросили разные банки, и единства нет даже среди их представителей.

Начальник управления развития карточного бизнеса «Московского кредитного банка»

Сегодня существует два способа подтверждения операции при оплате «пластиком»: ввод ПИН-кода и подпись на чеке. В случае отсутствия запроса ПИНа эквайером сотрудник магазина может предоставить чек на подпись, на котором держатель карты оставляет «автограф». В этом случае продавец имеет право сверить подпись в чеке с той, которая оставлена на обратной стороне карты

Начальник управления банковских карт банка «Кубань Кредит»

Большинство операций подтверждается пин-кодом или проводится с использованием смартфона, который для оплаты сначала нужно разблокировать отпечатком пальца, сканом лица или кодом

И все-таки оплата мелких сумм обычно не требует пин-кода: можно приложить чью угодно карту к терминалу и забрать покупки. Кассиры ленятся защищать незначительные платежи? Но ведь на чеках иногда даже нет поля для подписи. Есть мнение, что вопрос проверки подписи остается на усмотрение конкретной торговой сети и регламентируется ее правилами. Линда Регани, руководитель направления развития карточных продуктов «Абсолют Банка», утверждает:

Кассовые сотрудники проверяют ее наличие [подписи] на карте на основании внутренних нормативных документов

Заместитель председателя правления банка «Русский Стандарт»

Получается, что чип максимально защищает карту от подделки, и его цифровая подпись заменяет собственноручную. Логика таких технологий немного странная: пусть карта, которой я плачу за продукты, не поддельная, но вдруг я ее вытащила из сумки предыдущего покупателя в очереди? Чип не начинает пищать из-за того, что к нему прикасается чужой палец.

Однако именно из-за внедрения чипов и технологий мгновенной связи с банком при оплате многие кредитные учреждения уже признают подпись на карте устаревшим элементом защиты. В пресс-службе «Почта банка» поясняют:

Подпись владельца на карте является во многом архаизмом с тех времен, когда большая доля операций происходила без авторизации с банком в режиме реального времени и дополнительных механизмов защиты от несанкционированных списаний. Сейчас, с развитием новых технологий, в подавляющем большинстве случаев подписание чека и сличение подписи с подписью на карте не требуется. В некоторых случаях полоса для подписи на вновь выпускаемых картах может даже отсутствовать

И дело, очевидно, движется к тому, что полоса для подписи на картах будет постепенно уходить с карт разных банков. Она уже не является обязательной, поэтому от нее потихоньку отказываются, несмотря на то, что за границей она может понадобиться.

Начальник управления развития карточного бизнеса «Московского кредитного банка»

Впрочем, банки «Русский Стандарт», «Кубань Кредит» и «Абсолют Банк» пока не избавляются от поля для подписей на картах.

Одним словом, чтобы уберечь карту от списаний посторонними людьми, остается лишь не разбрасывать ее, где попало, соблюдать осторожность при онлайн-оплатах и следить за СМС-оповещениями об операциях. Подпись на пластике в российских магазинах едва ли спасет от несанкционированных оплат.