Эвейл это что тинькофф

Почему я не рекомендую связываться с Тинькофф Банком: 8 причин

Какое-то время мне довелось поработать сотрудником Тинькофф Банка. Кто является его клиентом, знает, что «Тинькофф» работает только в режиме дистанционного обслуживания. То есть люди не могут прийти в отделение банка, все вопросы уточняются только по телефону или Интернету.

Никаких конфиденциальных данных я разглашать не буду. Но чтобы уберечь людей от возможных ошибок, считаю своим долгом в общих чертах предупредить о неприятностях, с которыми могут столкнуться потенциальные клиенты этого крайне интересного банка.

Что не так с Тинькофф Банком

Проанализировав схему работы банка с юридической точки зрения, я сделала вывод, что «Тинькофф» не просто имеет мелкие прегрешения и недочеты. Это банк, который вообще не имеет понятия о том, что находится на территории РФ и обязан соблюдать ее законы.

Даже самые платежеспособные клиенты, исправно осуществляющие платежи, имеют все шансы накопить просроченную задолженность и попасть в такую долговую яму, из которой нельзя будет выбраться.

Почему не следует заключать договор с Тинькофф Банком

Избегать правовых отношений с банком разумно не только для того, чтобы не столкнуться с юридическими проблемами. Банковское обслуживание также оставляет желать лучшего и является крайне небезопасным. Как минимум, существует восемь причин обходить его стороной:

1. 50% сотрудников некомпетентны в силу того, что в банке постоянно обновляются кадры (долго там обычно не задерживаются). Как только кандидат успешно прошел недельное обучение, ему уже предоставляют рабочее место и поручают обзванивать клиентов. По сути, они знают столько же, сколько и люди, не работающие в банке. В лучшем случае на ваш вопрос они не будут знать ответа, а в худшем дадут неправильный ответ и некорректно проконсультируют. Что ощутимо отразится в начислении вам штрафных санкций.

2. Любые предлагаемые вам отсрочки платежа или программы реструктуризации долга могут просто не оформиться из-за технических неполадок. Сервис, через который осуществляются звонки, часто зависает. Сотрудники перезагружают его (не предупреждая о неуспешной операции клиента), а вы даже не догадаетесь, почему вас оштрафовали.

3. Сотрудникам недостаточно обзванивать самого клиента. Они также будут настойчиво звонить его родственникам, друзьям, знакомым, которые не видели его 10 лет, и даже вообще незнакомым людям. Почему они так упорно этим занимаются – смотрите пункт №8.

4. Форма договора с клиентом не соответствует предусмотренной законодательством РФ. Договор с этим банком состоит из трех частей, включая заявление-анкету и условия комплексного банковского обслуживания. Это в корне противоречит главе 27 ГК РФ.

5. Вы никогда не дозвонитесь по телефону горячей линии, особенно сейчас, в условиях пандемии. Других вариантов связаться с банком у вас нет. Даже Бог покажется более реальным в этом плане.

6. Если у клиента в настоящий момент есть денежные средства, чтобы заплатить, его настойчиво уговаривают осуществить перевод платежа прямо во время разговора. Для этого потребуются данные карты, в том числе номер и CVC-код.

Даже если вам повезет и оператор, которому вы сообщаете эту информацию, действительно является сотрудником Тинькофф, не забывайте о том, что вы уже поставили под угрозу свою платежную карту. Такие данные по телефону не передаются, особенно сейчас.

7. Формат телефонных звонков в условиях расцвета информационного мошенничества – самый неудачный вариант для общения с банком. Если вспомнить о том, что это единственный способ связи с Тинькофф, возникает вопрос: как в случае необходимости договариваться банком и при этом не стать жертвой мошенников? Ответ: никак.

8. В банке слишком слабо развит юридический отдел. Если он, конечно, есть в наличии. Сотрудник нередко угрожает клиенту передачей дела в суд. Этого никогда не произойдет. В «Тинькофф» мне попадалось много клиентов, находящихся в длительной просрочке. Если другие банки в таких случаях незамедлительно передают ваше дело судебным приставам с целью принудительного взыскания долга, то в этом банке вы можете сколько угодно не выплачивать и быть уверенным, что кроме вас и банка никто об этом не узнает. Почему? По той простой причине, что суд может обратить внимание на доводы должника и внимательно изучить документы, на основании которых банк функционирует. А это было бы для него крайне нежелательно.

Что делать, если я уже являюсь клиентом Тинькофф Банка?

Как можно скорее закрывайте кредит, чтобы больше не иметь никакого отношения к нему.

Если у вас уже возникли серьезные проблемы с задолженностью, не предпринимайте никаких действий, игнорируйте звонки сотрудников. Недавно я писала о мошенничестве во время пандемии. По телефонному разговору вы никогда не отличите, кто вам звонит: сотрудник или мошенник. Разговаривают одинаково. Соблюдайте безопасность и не отвечайте на звонки. В этом случае смотрите пункт №8.

Другая проблема: «Что делать, если я ничего брал в «Тинькофф», но мне постоянно названивают по поводу моего дяди/друга/знакомого?» Отвечайте: «Еще раз позвоните мне – подам на вас жалобу в прокуратуру». Такие ответы отмечаются сотрудниками, и больше вам звонить не будут.

Что в итоге?

Я была крайне поражена, что банк, работая по такой системе, еще имеет лицензию. Было много негативных отзывов о нем: клиенты жаловались на неосмотрительность сотрудников банка и открытую рекламу в каждом разговоре. Но проблема оказалась куда глубже.

Всю информацию сложно уместить в одной статье. Поэтому, если вам это интересно, я постепенно буду раскрывать каждый из пунктов, будем подробно разбирать. Надеюсь, статья оказалась вам полезна! Будьте внимательны при выборе банка и не совершайте ошибок.

Тинькофф Инвестиции, в чем подвох

Тинькофф Инвестиции — профессиональный участник рынка ценных бумаг, который сегодня занимает все новые позиции на российском фондовом рынке. У этой компании есть свой собственный подход к работе с клиентами. Попробуем разобраться, кому могут быть интересны услуги Тинькофф Инвестиции, и в чем подвох, как выглядит сервис на самом деле.

Как работают инвестиции в Тинькофф

Тинькофф Инвестиции — сервис, который разработан для предоставления клиентам максимально простого доступа к сделкам с валютами, акциями, облигациями и другими ценными бумагами на Московской бирже.

При этом особенность Тинькофф заключается в том, что эта организация не имеет широкой сети офисов, как другие банки. Клиент оформляет заявку и получает все, что требуется, с доставкой на дом или в офис.

Изначально требуется перейти в хранилище мобильных приложений PlayMarket или AppStore, найти Тинькофф Инвестиции, установить программу бесплатно в свой смартфон и запустить ее. Далее клиенту будет предложено подтвердить свой номер телефона при помощи кода через SMS, а затем заполнить анкету.

Далее согласовывается время, приезжает представитель банка, который привозит пакет документов на подпись.

Единожды подписав договор, пользователь получает дебетовую карту с рядом специальных «фишек», таких, как повышенный кэшбэк, проценты на остатки при соблюдении определенных условий, и прочее. Логическим продолжением сервиса стало и появление системы Тинькофф Инвестиции.

Уже существующий клиент может просто подписаться на дополнительную услугу, подтвердить свое решение отправкой SMS в системе клиент-банк или в специальном приложении для телефона, и счет открыт.

Для тех, кто впервые решает работать с Тинькофф, процесс предельно похож на открытие счета. Более того, ему даже и открывают этот самый счет после визита представителя, и выдают обычную дебетовую карту Tinkoff Black.

Отказаться от нее невозможно, потому что именно на этот пластик происходит вывод средств с брокерского счета в дальнейшем.

Особенности торговли через Тинькофф Инвестиции

В отличие от других брокеров, специалисты Тинькофф Инвестиции пошли по своему особенному пути и написали два собственных приложения для торговли ценными бумагами, одно для web, а второе для мобильных устройств. Оба они имеют свои особенности.

Веб приложение устанавливать не нужно, в него можно перейти со страницы Тинькофф. Действует двойная система аутентификации, вход подтверждается не только паролем, но и кодом, полученным через SMS. Торговый терминал выглядит вполне качественно, удобен и даже по многим параметрам производит лучшее впечатление, чем общепринятая программа Quick. Здесь есть все, от котировок в реальном времени с графиками и «стаканом» заявок на покупку и продажу с объемами, до новостей, инвестиционных идей, прогнозов и социальной сети трейдеров в одном месте.

Приложение для мобильных телефонов, работающих на IOS или Android, конечно, попроще, чем для стационарного компьютера, но вполне достойные его дополнения.

Тарифы Тинькофф Инвестиции

За все хорошее, за доставку договора на дом, карту в подарок, за особый специально для клиентов написанный торговый терминал и приложение для телефонов, в общем, за все поздно или рано приходится платить, причем клиенту.

Тарифы системы Тинькофф Инвестиции в общем виде выглядят так

0.25-4% в зависимости от рынка

0 портфель от 3 млн рублей;

990 руб. от 1 до 3 млн;

Базовый тарифный план с комиссией в размере 0.3% от сделки значительно выше, чем у конкурентов Тинькофф, если сравнивать брокера со Сбербанком, ВТБ и другими. Не говоря уже о брокерах-дискаунтерах, изначально рассчитанных на массовых пользователей, таких, как Финам.

Базовым тарифом, по утверждению самих представителей Тинькофф, выгодно пользоваться при объеме сделок до 116 тысяч за месяц. При превышении этой суммы имеет смысл переходить на тариф трейдер, по которому комиссия 0.05% от сделки, но есть ежемесячный обязательный платеж в размере 290 рублей. Чтобы его не платить, надо совершить сделок на 5 млн рублей за прошлый месяц или иметь портфель общей стоимостью не менее 2 млн рублей.

Тинькофф утверждает, что его ставки сопоставимы с платежами другим брокерам. Однако на самом деле, за 0.5% в том же Сбербанке можно получить уже доверительное управление, а это совсем другая услуга.

Вывод денег из Тинькофф Инвестиции считается бесплатным, но на карту самого банка. Если учитывать, что у кредитной организации нет отделений, где можно было бы снять без процентов, то клиентам приходится общаться с банками-партнерами, которые на все выставляют свои собственные условия и ограничения.

Плюсы и минусы Тинькофф Инвестиции

Среди плюсов можно отметить

Однако, помимо достоинств, у Тинькофф Инвестиции есть и свои недостатки.

Акции TCS Group. Стоит ли инвестировать?

Автор: Даниил Гаврилов

TCS Group Holdings — материнская холдинговая компания российского банка «Тинькофф Банк». «Тинькофф Банк» — российский коммерческий банк, сфокусированный полностью на дистанционном обслуживании, не имеющий розничных отделений.

«Тинькофф Банк» занимает 19-е место по объему активов и 14-е — по собственному капиталу среди российских банков. На данный момент Банк имеет долгосрочные рейтинги BB от агентства Fitch Rating, Ba3 от Moody’s

TCS Group: о компании

История

Олег Тиньков основал банк в 2006 году вложив более 80% своего состояния (70 млн. долларов). Банк являлся далеко не первым бизнесом предпринимателя. До этого были пивоварни и рестораны, компания по продаже замороженных полуфабрикатов, а также студия звукозаписи.

На создание банка Тинькова сподвигло знакомство с моделями обслуживания клиентов американского Wells-Fargo и Capital One.

Проанализировав бизнес-модель, было принято решение открыть первый в России банк без отделений. На начальном этапе инвесторами выступилили Goldman Sachs и фонд Vostok Nafta

В 2013 банк проводит листинг на LSE. Причем стоимость акций при размещении превышала собственный капитал банка в 8 раз, что являлось рекордом для данной сферы инвестиций.

В процессе своего роста и развития TCS активно внедрял новые продукты и технологии, а также отличался достаточно агрессивным маркетингом.

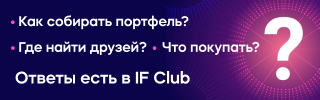

Это позволило банку устойчиво наращивать долю на рынке практически с самого момента выхода на биржу:

Рис. 1 Доля TCS на рынке розничного кредитования. Вместе с Альфой Тинькофф отжимает клиентов у Сбера, ВТБ и мелких банков

А как в своей последней книге писал Олег Юрьевич: “К бренду «Тинькофф» люди относятся либо положительно, либо отрицательно. Главное, отношение есть. Ненависть легче конвертировать в любовь, чем равнодушие.”

Суть бизнеса

Бизнес модель типичная для банковского сектора.

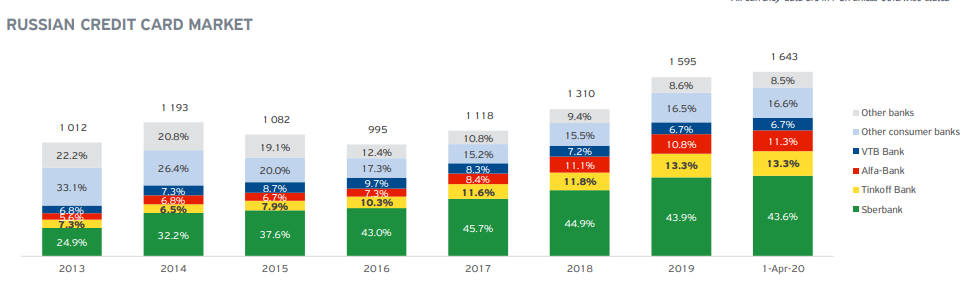

Рис. 2 Структура выручки. Плавно снижается доля кредитной выручки. Банк становится более стабильным

Разберемся с основными двумя сегментами подробнее и начнем, конечно, с кредитов.

Кредитный портфель банка обуславливает высокую маржинальность бизнеса и в тоже время является причиной серьезных рисков, которые связывают с TCS

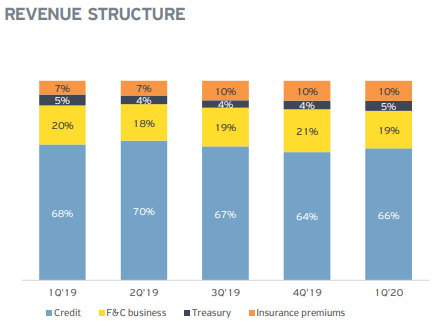

Рис. 3 Средняя доходность по кредитам и вложениям в бонды

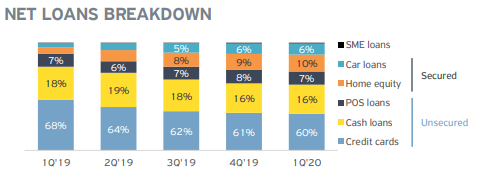

Рис. 4 Структура кредитного портфеля. Доля незащищенных кредитов снижается

В итоге выручка от процентных доходов увеличилась на 5% к предыдущему кварталу и на 37% к первому кварталу 2019 года.

Поскольку Тинькофф выдает кредиты под высоченные проценты, качество заемщиков оставляет желать лучшего. Люди, которые могли получить кредит под более низкую ставку, вероятно, сделали это в другом банке.

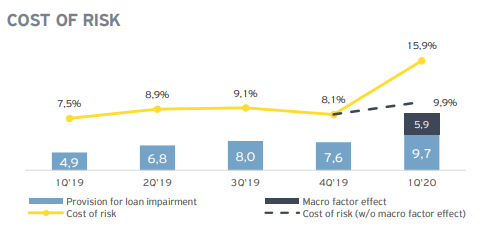

Величина этих резервов по отношению к размеру общего кредитного портфеля называется стоимость риска. В 1 квартале у TCS показатель достиг 15,9%, что по большей части обусловлено возросшими рисками в связи с кризисом:

Рис. 5 Стоимость риска. Скорректированный показатель на макро-факторы тоже показывает рост

У ВТБ и Сбербанка, это же значение находится на уровне 1,6% и 2,9% соответственно. Различие колоссальное.

Отчасти, Тинькофф сливали гораздо сильнее, чем весь сектор, именно поэтому. Инвесторы боялись огромных убытков и в крайних случаях банкротства.

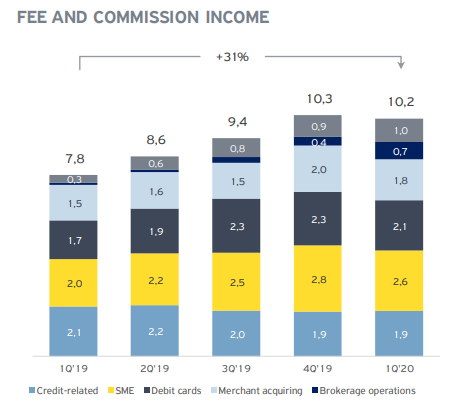

По отношению к первому кварталу 19 года наблюдаем рост на 31%, но по сравнению с 4 кв. 20 выручка немного снижается:

Рис. 6 Комиссионные доходы. Клиенты начали совершать меньше переводов и покупок, что привело к небольшому снижению в первом квартале

Хоть Тинькофф и нарастил количество пользователей карт до 8,1 млн., но объемы транзакций расти перестали.

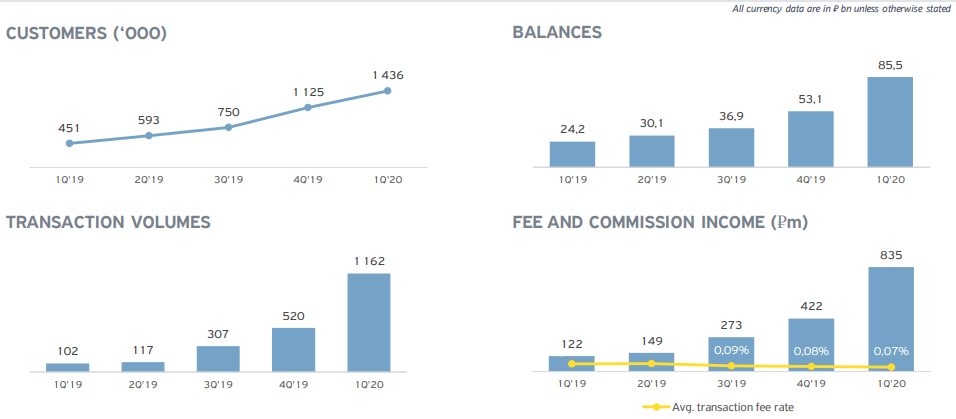

Отдельно хочется отметить комиссии за брокерское обслуживание.

Рис. 7 Брокеридж. Уверенный рост по кол-ву клиентов и балансам на счетах

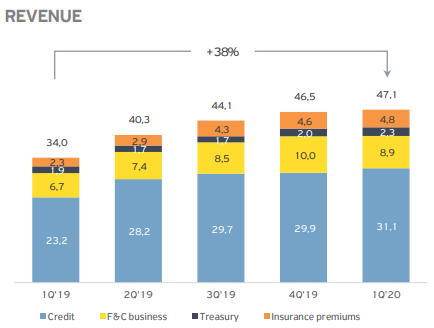

Таким образом выручка компании продолжила рост и показала увеличение на 38% к первому кварталу 19г. и на 5% к прошлому кварталу:

Рис.8 Динамика выручки. Сегмент страхование показывает двукратный рост

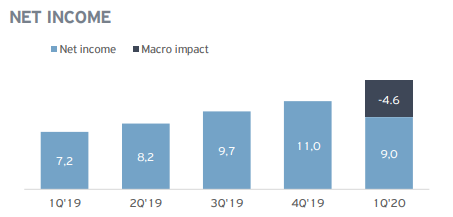

Однако, мы наблюдаем снижение прибыли до 9 миллиардов в связи с созданием резервов под обесценение активов:

Рис. 9 Динамика прибыли. В отсутствие макроэкономического влияния мы бы увидели рекорд по квартальной прибыли

Ситуация в секторе

Люди перестали совершать дорогостоящие покупки, а предпринимательская активность перешла в стагнацию. Падение реальных доходов населения приведет к росту числа невозвратов, что в свою очередь вызовет еще большие потребности в резервировании.

Но также стоит отметить, что сейчас банковский сектор чувствует себя гораздо устойчивее, чем в 2008 и 14-15 годах

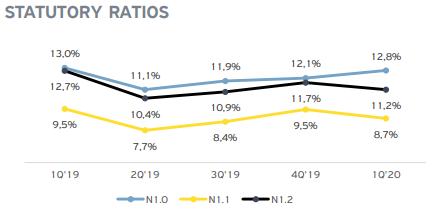

Тинькофф в том числе. С достаточностью капитала все в порядке:

Рис. 10 Достаточность капитала

SPO, которое провела компания в 19 году позволяет сейчас не волноваться за этот показатель.

Дивы Тинькофф тоже не срезал, однако, по заявлениям менеджмента, если бизнес того потребует, и начнутся проблемы с капиталом, то выплаты могут быть отменены. Этот риск безусловно остается.

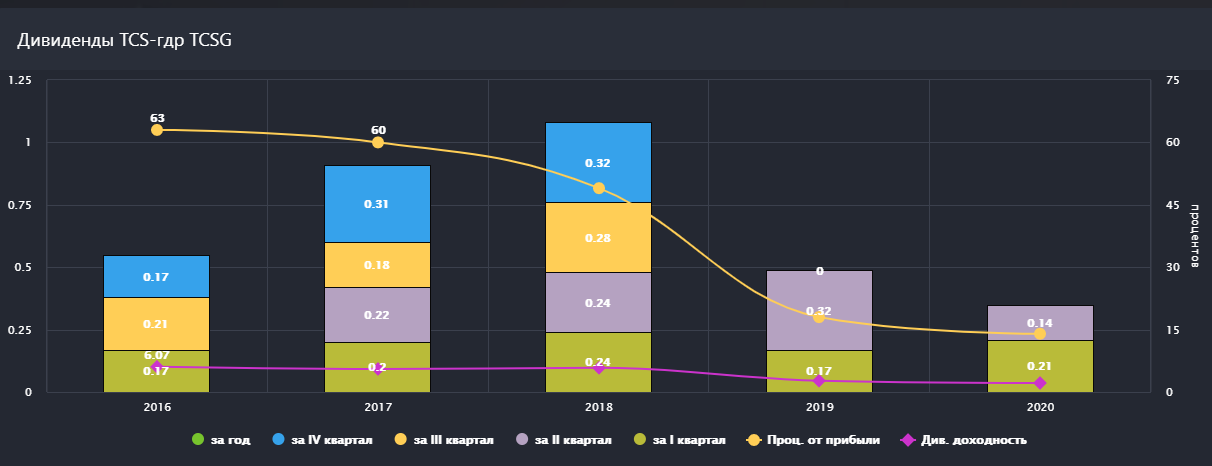

Согласно див. политике компания платит 30% от чистой прибыли по МСФО. Выплаты осуществляются ежеквартально, но могут быть приостановлены в интересах развития бизнеса, как это было сделано в 2019 году.

За первый квартал компания уже выплатила 0,14 центов на акцию:

Рис. 11 Дивиденды. Во втором полугодии Тинькофф отменил выплаты, чтобы увеличить капитал для дальнейшего наращивания кредитного портфеля

Стоимость компании

Сейчас акции торгуются чуть ниже 18$, а показатели P/B и P/E находятся на исторических минимумах:

Рис. 12 Мультипликаторы. Тинькофф на исторических минимумах

Покупая TCS, нужно быть готовым к полному срезанию дивидендов и снижению цены.

Глобально

Если говорить о направлении развития сектора, то безусловным трендом является диджитализация и создание экосистем. Банки превращаются в IT-компании и ни за что не хотят, чтоб вы выходили из их мобильных приложений.

Клиентам предлагают не просто совершить перевод, как это было раньше, но купить билет в кино, оформить путевку, заказать еду, оплатить штраф и вдобавок прочитать несколько образовательных статей.

Явными лидерами здесь являются как раз Тинькофф и Сбербанк.

За и против

Подведем итоги

“Тинькофф Банк” ворвался на рынок с совершенно иным подходом и произвел практически революцию в российском банкинге. Вероятно, за это и за высоченные темпы роста инвесторы оценивают компанию гораздо дороже конкурентов.

Хотя, будем откровенны, структура доходов ничем не отличается от обычных банков и на IT-компанию TCS пока не тянет. Более того бизнес гораздо менее стабильный и подвержен высокому риску в кризисные периоды.

Если вам хочется иметь компанию роста из банковского сектора в своем портфеле, то других кандидатов на этот пост на Российском рынке найти сложно.

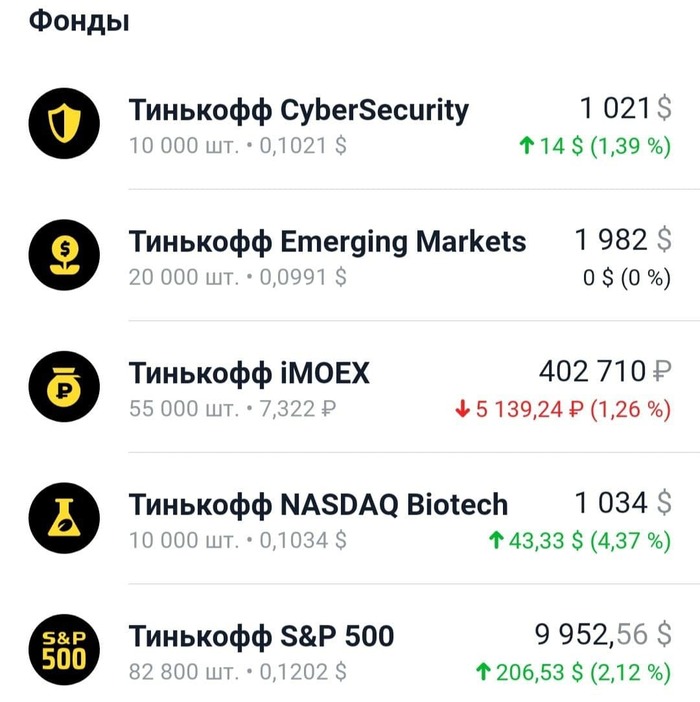

Обзор фондов Тинькофф

Тинькофф крайне активно начал выпускать новые фонды и я решил написать свое видение на них. Как я упоминал ранее, я решил отойти от стратегии отбора акций к стратегии отбора фондов.

1) Вечные портфели в USD, EUR и рублях. Комиссия фондов 0,99%. Все эти 3 фонда объединяет такая логика. 1 четверть это акции (для каждого фонда они свои, США, Европа и РФ), 1 четверть это золото, 1 четверть это краткосрочные облигации и 1 четверть длинные облигации. Для меня эти фонды никакого интереса не представляют. Слишком много облигаций и золота.

2) Фонд на SP500. В фонде более 500 акций из США, полагаю один из самых известных индексов в мире. Комиссия фонда 0,79%. С удовольствием покупаю этот фонд. Но в будущем, если появится возможность покупать ETF от зарубежных провайдеров с комиссией 0,03% (VOO или IVV), то перейду на них. Чтобы далее не повторять напишу здесь 1 раз. Как только у РФ брокеров появятся аналоги с заметно меньшей комиссией, то я сразу перейду на них.

3) Фонд на золото. Комиссия фонда 0,54%. Кому хочется прикупить золота, это один из самых простых способов. Мне золото не интересно. Его ценность переоценена на мой взгляд.

4) Фонд на Nasdaq Technology Sector. Комиссия фонда 0,79%. Не путать фонд с просто Nasdaq и фондом на него QQQ. Тут только ИТ компании равномерно распределенные по

2,5% на каждую. То есть такие гиганты как Apple и Microsoft имеют такой же вес в фонде как крошка Check Point. Для кого-то это может быть плюс, для кого-то минус. Пока в раздумьях над его покупкой, но в целом фонд неплохой на мой взгляд. Зачем Тинек при выборе FXIT говорит, что это его аналог я не понял. В FXIT на несколько компаний приходится порядка 50% веса фонда. Совершенно иной подход на мой взгляд.

5) Фонд на Nasdaq Biotech. Комиссия фонда 0,79%. Тут собрано множество компаний из сектора биотехнологий. Самые крупные доли у таких компаний как Amgen, Gilead, Illumina, Regeneron, Moderna, Vertex, Biogen, Seagen. Таких фарм гигантов как Merck или Pfizer тут нет, хотя они сейчас явно перестраивают свой бизнес в этом направление. Сектор для меня интересный, поэтому порядка 5% капитала я планирую в нем держать.

6) Фонд на компании в области развития экологически чистых технологий. Комиссия фонда 0,99%. Звучит красиво, но что видно в составе? Тесла, производители солнечных батарей, производители аккумуляторов, добытчик лития, производство химических реактивов, фонд недвижимости, китайские электрокары NIO и Li. Целая солянка получается со всего мира совершенно разных компаний. Возможно на небольшую долю добавлю его к себе.

7) Фонд на компании с высоким рейтингом ESG. Комиссия фонда 0,69%. ESG это Экологическое, социальное и корпоративное управление (Environmental, Social, corporate Governance,). 34,5% фонда приходится на компании из сектора потребетильских товаров, поэтому я этот фонд для себя не рассматриваю. Имей фонд больший уклон в ИТ, то подумал бы.

8) Фонд на развивающиеся рынки. Комиссия фонда 0,69%. К развивающимся рынкам относятся Россия, Китай, Бразилия, Мексика, Южная Африка, Индия. В этом фонде сделан очень большой упор на Россию, аж 27,2% и при этом довольно мало компаний. Для кого-то это плюс, для кого-то минус. Я планирую пока на 15% от капитала его взять, но со временем думаю его долю уменьшу.

9) Фонд на сектор кибербезопасности. Комиссия фонда 0,69%. Сектор мне очень близок и показывает отличные темпы роста последние годы. Беру на 5% капитала.

10) Фонд на IPO. Комиссия фонда 0,99%. Стратегия довольно занятная, компания попадает в фонд после окончания локап периода. То есть этот фонд не участвует в самих IPO, а покупает новые компании с биржи, когда все кто хотел сразу продать, уже продал свои акции. Попав в фонд, компания остается в нем до попадания в крупный индекс США, если за 2 года этого не произошло, то продается. Сейчас в фонде крупные доли таких компаний как Snowflake, Uber, Airbnb, DoorDash, Coinbase, CloudFlare и так далее. По сути это ставка на успех новичков. Фонд мне интересен, но неприятна крупная комиссия. Скорей всего я возьму этот фонд, но на небольшую долю.

11) Фонд на SPAC. Комиссия фонда 0,99%. Спаки это компании пустышки в которых есть только деньги акционеров. Затем спак производит слияние с существующей непубличной компанией и таким образом выводит ее на биржу. Это альтернатива проведению IPO. На мой взгляд это фонд с самым высоким риском. Брать я его не буду.

12) Фонд на РФ рынок. Комиссия фонда 0,79%. Стандартный фонд на популярный индекс акций РФ. Сбербанк, Газпром, Лукойл, Яндекс, Норникель, Новатэк, TCS в топе по размеру доли в нем. На данный момент порядка 25% капитала я планирую держать в нем, но со временем думаюбуду уменьшать.

13) Фонд на Облигации. Комиссия фонда 0,99%. Очень высокая комиссия для фонда на облигации. Но в целом я не фанат этого инструмента и не держу никаких облигаций. Зачем брать на себя риск ради условных 9%, если у меня на остаток по счету 7% надежно на данный момент капает.

На данный момент анонсирован скорый выход таких фондов: Еврооблигации (не интересно), Eurostocks 50 (не интересно), FinTech (возможно), Semiconductors (не интересно), AI-Robotics (интересно), BuyBack Leaders (возможно), PAN-ASIA (интересно). Кстати у 3 последних фондов, что Тинькофф вывел на рынок комиссии составили всего 0,69%, что является очень хорошей тенденцией к понижению. При долгом удержание фондов каждая сотая доля % важна.

На данный момент весь мой портфель на ИИС состоит из фондов Тинькофф. Портфель у ВТБ я закрыл и планирую перевод денег на обычный брокерский счет в Тинькофф.

Предвижу в комментариях крики, что это реклама. Хочу еще раз отметить, что комиссии фондов Тинькова значительно выше, чем у зарубежных аналогов и если у вас есть доступ к ним, например через брокера IB или вы квалифицированный инвестор и можете покупать их у РФ брокеров, то конечно лучше брать именно их. Я лишь рассказываю о своих действиях и прошу не повторять их, так как инвестиции в акции несут риски потери денег.